JX金属(5016)の第一弾初値予想がIPO想定価格ベース(862円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

JX金属(5016)の上場日とIPO申込期間

JX金属(5016)の上場日は2025年3月19日(水)で、メディックス(331A)と2社同日上場、上場市場は株式市場では最上位市場となる東証プライム市場への直接上場で、IPO主幹事は大和証券、みずほ証券、三菱UFJモルガン・スタンレー証券、モルガン・スタンレーMUFG証券、JPモルガン証券、野村證券、SMBC日興証券の7社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

このJX金属(5016)のIPO申し込み期間は3月3日(月)~3月7日(金)となっており、IPO申し込みラッシュ突入で他IPO案件とIPO申し込み期間が被っているため、申し込まれる方は資金管理(資金移動)や申し込み忘れにご注意下さい。

JX金属(5016)のIPO(新規上場)初値予想 第一弾

JX金属(5016)のIPO想定価格は862円となっているため、現時点では公募価格の0.9倍~1.0倍程度の初値形成になるのではないかと、弱めD級評価レベルの第一弾初値予想となっており、個人的な初値予想についても弱めD級評価に設定させて頂いております。

なお、このJX金属(5016)のIPO仮条件は来週3月3日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

JX金属(5016)の事業内容

JX金属(5016)の事業内容は半導体材料、情報通信材料の製造及び販売、資源開発、金属の製錬、リサイクルということで、半導体分野・情報通信分野に欠かせない先端素材の開発・製造・販売及び銅やレアメタルの資源開発及び製錬・リサイクルなどを手掛け、上流から下流までを繋ぐ強固なサプライチェーンをグローバルに展開しています。

このJX金属(5016)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

JX金属(5016)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(2月14日)はIPO新規上場承認発表が2社ありました。うち1社は珍しく場中(12時 …

JX金属(5016)のブルベア要素とIPO参加スタンス

JX金属(5016)の市場からの吸収金額はIPO想定価格862円としてオーバーアロットメント含め4,611.1億円と規模的に東証プライム市場への直接上場となりますが、超大型サイズとなり荷もたれ感のある水準となります。

IPO募集株数は公募株無しの売出し株のみでOA含め534,934,100株と多めにありますが、今回のIPO募集は正式なグローバルオファリングとなるため、海外募集分(160,480,200株)を除いた国内の募集分はOA含め374,453,900株まで減少する予定です。それでもIPO株数は多いため当選確度は高くなりそうです。

そして今回もこのJX金属(5016)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としてはENEOSホールディングス(5020)の子会社(上場後は持分法適用会社)として知名度や話題性があり、大手証券5社及び大手ネット証券3社と豪勢な顔ぶれがIPO幹事団(シンジケート)に入っているため安心感もあります。

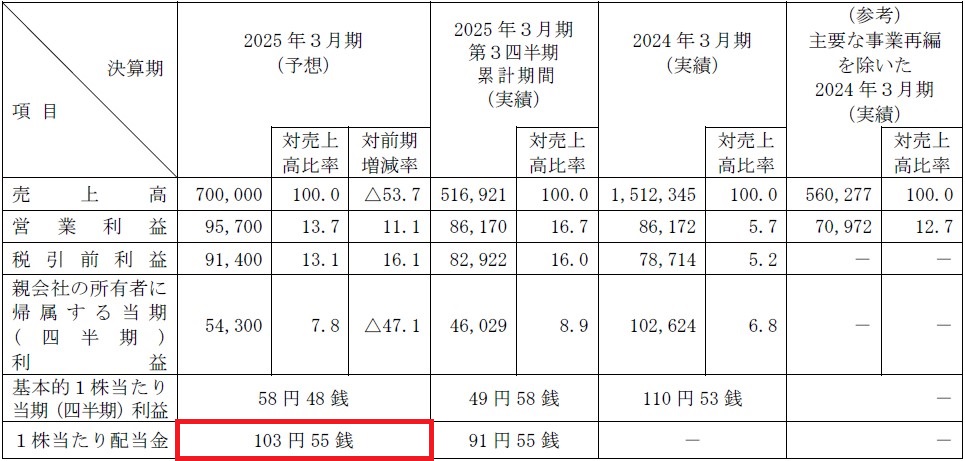

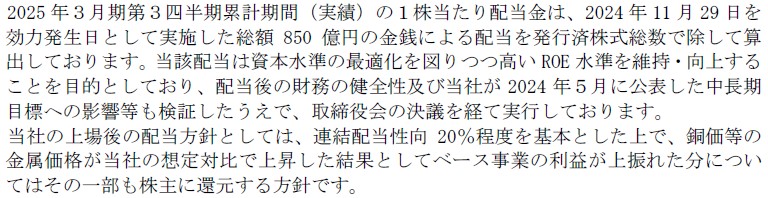

一部では配当利回りが良いとの情報もあったので、IPO新規上場承認発表日(2月14日)と同日に発表されていた「2025年3月期の業績予想」を確認すると、確かに2025年3月期予想では1株あたりの年間配当は103.55円が予定されており、IPO想定価格(862円)ベースで計算すると利回りは12.0%と異例の高さとなります。

昨年(2024年)12月に上場した黒田グループ(287A)も当初は不人気銘柄と思われましたが、利回りが9.3%と高かったことで初値は堅調にスタートしたという実例があります。

ただし、今回のJX金属(5016)の配当利回りは大手初値予想会社さんの間では見方が分かれており、単純に利回り12.0%と捉えている見方と、この中には上場前に親会社が搾り取った91.55円も含まれているため、上場後に新株主がもらえる配当金は103.55円から91.55円を差し引いた12円(利回り1.4%)のみとしっかり分析された見方もあります。

下記JX金属(5016)の「2025年3月期の業績予想」内にあった文章を見ると後者が正しいようです。さすが信頼度の高い大手初値予想会社さんですね。ただ残念ながら配当妙味は無くなってしまったと言えそうです。

一方、ベア要素(ネガティブ材料)としては投資ファンドの出口(イグジット)案件ではないもののIPO募集株の内訳は公募株無しの親会社の売出し株のみで、株価設定に割安感は無く、公開規模はIPO想定価格(862円)ベースで4,611.1億円と超大型案件で需給面での不安もあり、実質的な配当利回りも1.4%となると競合の半分程度となり魅力には欠けます。

とはいえ、ここまでの大型IPOとなると、もう少し中身を精査しないといけないようにも思いますので、とりあえず管理人の個人的なこのJX金属(5016)のIPO参加スタンスは中立継続で、仮条件決定後に大口(機関投資家、海外投資家)の評価やIPO地合いなども鑑みて再考したいと思います。「お祭りIPO」という位置付けからは外れたのかもしれません。

JX金属(5016)のIPO幹事配分数

そして推定となりますがこのJX金属(5016)のIPO株(公募株及び売出株)3,046,799枚のIPO引き受け幹事団(シンジケ-ト)への割り当て株数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 1,553,868枚 | 51.0% |

| みずほ証券(主幹事) | 487,488枚 | 16.0% |

| 三菱UFJモルガン・スタンレー証券(主幹事) | 76,170枚 | 2.5% |

| モルガン・スタンレーMUFG証券(主幹事) | 76,170枚 | 2.5% |

| JPモルガン証券(主幹事) | 60,936枚 | 2.0% |

| 野村證券(主幹事) | 487,488枚 | 16.0% |

| SMBC日興証券(主幹事) | 258,978枚 | 8.5% |

| 水戸証券 | 9,140枚 | 0.3% |

| めぶき証券 | 3,047枚 | 0.1% |

| SBI証券 | 12,187枚 | 0.4% |

| 楽天証券 | 12,187枚 | 0.4% |

| マネックス証券 | 9,140枚 | 0.3% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が697,740枚あります。

積極的にこのJX金属(5016)のIPO株を狙いに行くのであれば、IPO共同主幹事となる大和証券、みずほ証券、三菱UFJモルガン・スタンレー証券、野村證券、SMBC日興証券からのIPO申し込みは外せません。

平幹事の中には抽選割合の多い大手ネット証券(SBI証券、楽天証券、マネックス証券)も入っており、いずれも持ち分は四桁から五桁レベルあるため、狙えない数字では無さそうです。

IPO委託幹事(裏幹事)の大和コネクト証券と三菱UFJ eスマート証券もIPO主幹事からの委託となるため、持ち分は多めにあることが予想されるため可能性はありそうです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

JX金属(5016)のIPO仮条件決定

JX金属(5016)のIPO仮条件が決まりました。

IPO想定価格:862円

IPO仮条件:810円~820円

IPO想定価格よりも窓開けで下ブレとなる弱気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は4,332.9億円~4,386.4億円となりました。

尚、訂正目論見書内にはIPO新ルール「仮条件下限の80%以上かつ上限の120%以下の範囲内で公募価格が決定する場合がある」の追記は無いため仮条件の上限突破はありません。

JX金属(5016)のIPO(新規上場)初値予想 第二弾

JX金属(5016)の第二弾初値予想が発表されたようです。

780円~820円

IPO仮条件が弱気な設定となったことからか、IPO初値予想第二弾は初値予想第一弾時よりも上限下限ともに下ブレとなる初値予想となっているようです。個人的な評価についてはD級評価のままで変更無し、IPO参加スタンスについては被弾しても良い程度でごく一部の証券会社からの参加と致します。

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

こんにちは。

結局、いろいろ考えた挙句、SBIのポイント狙いだけのブックビルディングとしました。

私はゆうちょ銀行の売出の方に食指が動きました。JX金属もゆうちょ銀行も日程がもろ被りですよね。

大和さん、もちょっと配慮してくれたらいいのにと思いました。

こんにちは、ジンジバリスさん。

スルーが正解かどうかはフタを開けてみるまでわかりませんが、私も積極的に参加するようなIPO案件ではないような気がしています。

おっしゃるようにゆうちょ銀行のPOの方が面白いかもしれませんね^^