ソシオネクスト(6526)の第一弾初値予想がIPO想定価格ベース(3,480円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

ソシオネクスト(6526)の上場日とIPO申込期間

ソシオネクスト(6526)の上場日は2022年10月12日(水)で単独上場、上場市場は東証の最上位クラスとなる東証プライム市場への直接上場で、IPO主幹事はSMBC日興証券と野村證券の2社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

このソシオネクスト(6526)のIPO申し込み期間は9月27日(火)~9月30日(金)となっており、申し込み日を1日ずらせば他IPO案件との申し込み期間被りはありませんが、その際は申し込み忘れにご注意下さい。

ソシオネクスト(6526)のIPO(新規上場)初値予想 第1弾

ソシオネクスト(6526)のIPO想定価格は3,480円となっているため、現時点では公募価格の1.0倍~1.1倍程度の初値形成になるのではないかと弱めD級評価レベルの第一弾初値予想となっており、個人的な初値予想についても弱めD級評価に設定させて頂いております。

なお、このソシオネクスト(6526)のIPO仮条件は来週9月26日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

ソシオネクスト(6526)の事業内容

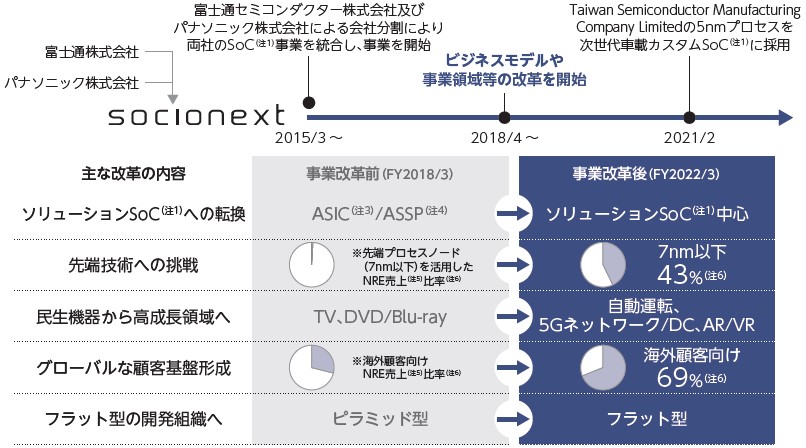

ソシオネクスト(6526)の事業内容はファブレス形態によるSoC(System on Chip)の設計・開発および販売ということで、富士通株式会社の子会社となる富士通セミコンダクター株式会社とパナソニック株式会社のシステムLSI事業部門の事業統合によって設立されたSoC(System on Chip)の設計・開発及び販売を行う企業となります。

このソシオネクスト(6526)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

ソシオネクスト(6526)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(9月6日)もまたIPO新規上場承認発表が1社あり10月は早くも3社目となりま …

ソシオネクスト(6526)のブルベア要素とIPO参加スタンス

ソシオネクスト(6526)の公開規模はIPO想定価格3,480円としてオーバーアロットメント含め472.8億円と規模的に東証プライム市場への直接上場としても中型サイズから大型サイズとなり、荷もたれ感のある水準となります。

IPO株数は公募株無しの売り出し株のみで118,162枚とやや多めにありますが、グローバルオファリング(海外市場への同時募集)となるものの、予定内訳は国内82,714枚、海外35,448枚と国内分の方が手厚くなってるため、当選確度はやや高めかもしれません。

そして今回もこのソシオネクスト(6526)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては半導体不足が嘆かれる昨今で工場を持たないファブレス形態という身軽さで半導体の設計から販売までを行っている半導体ベンダーとなると良い悪いの見方は色々あるものの旬な話題性のある業態となります。

株価設定は割安感のある水準で、配当利回りは4.5%程度、株主の中にベンチャーキャピタルの保有株も無く、既存株主(新株予約権社含む)には解除価格無しで180日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。

一方、ベア要素(ネガティブ材料)としてはやはり今回のIPO(新規上場)に際する募集の内訳が公募株無しの売り出し株のみとなり、その売り出しも親会社及び出資元となることから出口(イグジット)案件として見られているようです。

今回の募集はグローバルオファリング(海外市場への同時募集)となるものの、吸収金額は海外分(30%)を除いた国内分のおよそ70%だけでもIPO想定価格(3,480円)ベースで331.0億円と荷もたれ感のある水準となります。大口(機関投資家、海外投資家)の参戦は一定あると思われますが、どの程度積極的に参戦してくるかがキーポイントとなりそうです。

今はまだ1カ月の空白期間を置いてIPOが再開したばかりなので、直近IPOは活況ですが、このソシオネクスト(6526)の上場時は10社程度をこなした後となるため投資家心理が冷めている可能性も否定できません。加えて市況にも左右されやすい大型案件となることから環境次第では右にも左にも行くことになりそうです。

いずれにしてもこの内容と規模となると安心して申し込む気にはなれません。そこそこの値ガサでもあり、警戒感を持って参加する必要があるため、とりあえずの現時点での管理人の個人的なこのソシオネクスト(6526)のIPO参加スタンスはスルー寄りの中立で、引き続き市況や大手初値予想会社の見直し分析などにも注視しながら、慎重に検討したいと思います。

とはいえ、IPO申し込み開始日となる9月27日(火)頃には参加不参加の方向性を決める予定です。その際はまた記事最下部に追記致します。

ソシオネクスト(6526)のIPO幹事配分数

そして推定となりますがこのソシオネクスト(6526)のIPO株(売り出し株)82,714枚(国内分)のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 33,086枚 | 40.0% |

| 野村證券(主幹事) | 33,086枚 | 40.0% |

| 大和証券 | 11,166枚 | 13.5% |

| みずほ証券 | 2,895枚 | 3.5% |

| SBI証券 | 827枚 | 1.0% |

| 楽天証券(100%完全抽選) | 827枚 | 1.0% |

| マネックス証券(100%完全抽選) | 827枚 | 1.0% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が12,407枚あります。

元々のIPO株数がそれなりに多くあるため、積極参加で行くのであればすべての証券会社から申し込めば、どこの証券会社(みずほ証券は微妙)も比較的高い確率で当選する可能性はありそうです。あくまでも積極参加で行くのであればの話となりますが。

ソシオネクスト(6526)のIPO仮条件決定

ソシオネクスト(6526)のIPO仮条件が決まりました。

IPO想定価格:3,480円

IPO仮条件:3,480円~3,650円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。IPO募集株も売り出し株及びオーバーアロットメントが大幅に増加し、同時に国内外の内訳も変更されています。

売出株:11,816,200株 → 18,297,300株

(国内売出株式数:8,271,400株 → 11,893,300株)

(海外売出株式数:3,544,800株 → 6,404,000株)

OA:1,772,400株 → 2,744,500株

(国内:1,240,700株 → 1,783,900株)

(海外:531,700株 → 960,600株)

この仮条件設定とIPO募集株増加に伴い市場からの吸収金額は732.2億円~768.0億円となりました。ここまで大幅な増加となると機関投資家の評価が高かったのか、親会社及び出資元が強欲になったのか、どう見たら良いのか複雑なところです。

ソシオネクスト(6526)のIPO(新規上場)初値予想 第2弾

ソシオネクスト(6526)の第二弾初値予想が発表されたようです。

4,000円~4,500円

IPO仮条件が強気な設定となったことからか、IPO初値予想第二弾は上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはD級評価で変更ありませんが、IPO参加スタンスについてはスルー寄りの中立から一部参加に変更とさせて頂きます。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

初値予想の更新をお願いします。

おはようございます、タケさん。

9月27日(火)に更新しており、現時点ではこれ以上の更新はありません。

よろしくお願い致します。