キュービーネットホールディングス(6571)がIPO新規上場承認発表さ

れました。このキュービーネットホールディングス(6571)は以前より

上場観測のあったIPO案件です。10分ヘアカット税込み1,080円で有名な

あのQBハウスの親会社ですね。

上場日は3月23日(金)となっており、残念ながら先ほどご紹介させて頂

いたファイバーゲート(9450)と2社同日上場予定となっております。

上場市場は東証ですが一部になるか二部になるかは未定(公募価格決定

後に決定する予定)でIPO主幹事は大和証券と三菱UFJモルガン・スタン

レー証券の2社共同主幹事となっております。

※時価総額250億円以上となる見込みの場合は東証一部に決定。

キュービーネットホールディングス(6571)のIPO情報

設立:2014年10月10日(実質的な創業は1995年12月20日)

業種:サービス業

事業の内容:ヘアカット専門店チェーン「QB HOUSE」等を運営する

キュービーネット株式会社をはじめとしたグループ会社の経営管理全般

を行う持株会社

| 上場市場 | 東証(所属未定) |

|---|---|

| コード | 6571 |

| 名称 | キュービーネットホールディングス |

| 公募株数 | 0株 |

| 売出株数 | 9,785,900株 |

| OA | 1,467,800株 |

| 主幹事証券 | 大和証券 三菱UFJモルガン・スタンレー証券 |

| 引受幹事証券 | みずほ証券 SMBC日興証券 東海東京証券 岡三証券 岩井コスモ証券 マネックス証券 SBI証券 三菱UFJ eスマート証券(委託幹事) 岡三オンライン証券(委託幹事) |

| 上場日 | 3/23 |

| 仮条件決定日 | 3/5 |

| BB期間 | 3/7~3/13 |

| 公募価格決定日 | 3/14 |

| 申込期間 | 3/15~3/20 |

| 想定発行価格 | 2,250円(225,000円必要) |

キュービーネットホールディングス(6571)のIPO個人的主観及びIPO参加スタンス

キュービーネットホールディングス(6571)の市場からの吸収金額はIPO

想定価格2,250円としてOA含め112.0億円と東証一部になるか東証二部に

なるかはまだ未定となっていますが、規模的に東証一部なら標準的なサイ

ズとなり、東証二部なら大型サイズとなり荷もたれ感を感じるサイズと

なってしまいます。

ただ冒頭でも記載の通り、時価総額が250億円以上となれば東証一部とな

るため、このキュービーネットホールディングス(6571)の発行済み株式

数は12,000,000株あり、IPO想定価格である2,250円なら270億円となるの

で東証一部上場ということになります。

キュービーネットホールディングス(6571)の事業内容はヘアカット専門

店チェーン「QB HOUSE(QBハウス)」等の運営とIPO的に人気化する

ような業種ではありません。

管理人自身利用したことはありませんが、さすがに国内に544店舗と海外

に120店舗と展開しており、近所にもあるので存じています^^;

このキュービーネットホールディングス(6571)は先日の信和(3447)と

同様で売り出し株は国内だけでなく、一部が欧州及びアジアを中心とする

海外市場にも売り出されるようです。海外販売株数はまだ未定(売出価格

決定日に決定する予定)となっているため国内及び海外の配分割合は現時

点ではわかりません。

公募株無しの売り出し株のみの大型IPOということで警戒感は否めません。

現時点での管理人の個人的なこのキュービーネットホールディングス

(6571)のIPO参加スタンスは中立で直前の地合いや大手初値予想会社の

第一弾初値予想を見てから決めたいと思います。おそらく評価はD級評価

になると思われるのでスルーの可能性が高いですが。

キュービーネットホールディングス(6571)のIPO業績等

キュービーネットホールディングス(6571)のIPO経営指標

※見にくい場合は上記画像クリックで拡大します。

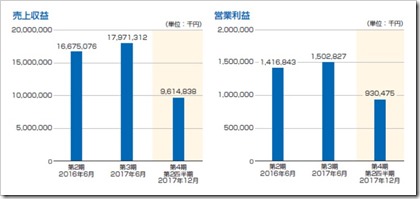

キュービーネットホールディングス(6571)のIPO売上収益及び営業利益

※見にくい場合は上記画像クリックで拡大します。