ティムス(4891)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。ようやく11月3社目のIPOが発表されましたが、判断が難しい海外募集のある微妙な赤字の大学発創薬系バイオベンチャーです。

ティムス(4891)の上場日は2022年11月22日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

ティムス(4891)のIPO(新規上場)情報

設立:2005年2月17日

業種:医薬品

事業の内容:医薬品、医薬部外品、医薬品原材料、医療用機器及び医療用消耗品の研究及び開発

| 上場市場 | 東証グロース |

| コード | 4891 |

| 名称 | ティムス |

| 公募株数 | 3,432,800株 (国内募集株式数:1,499,100株) (海外募集株式数:1,933,700株) |

| 売出し株数 | 298,500株 (国内売出株式数:86,800株) (海外売出株式数:211,700株) |

| オーバーアロットメント | 559,600株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | 野村證券 みずほ証券 大和証券 三菱UFJモルガン・スタンレー証券 岡三証券 SBI証券 香川証券 楽天証券(100%完全抽選) 大和コネクト証券(委託幹事) 三菱UFJ eスマート証券(委託幹事) 岡三オンライン(委託幹事) |

| IPO発表日 | 10月18日(火) |

| 上場日 | 11月22日(火) |

| 仮条件決定日 | 11月4日(金) |

| ブック・ビルディング期間 | 11月7日(月)~11月11日(金) |

| 公開価格決定日 | 11月14日(月) |

| IPO申し込み期間 | 11月15日(火)~11月18日(金) |

| 上場時発行済株式総数 | 36,534,880株 |

| 時価総額 | 244.7億円 |

| 吸収金額 | 28.7億円 |

| 想定価格 | 670円(67,000円必要) |

公募株3,432,800株については国内海外で販売される予定となっており、国内募集株式数1,499,100株及び海外募集株式数1,933,700株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、公開価格決定日2022年11月14日(月)に決定される予定となっております。

売出し株298,500株については国内海外で販売される予定となっており、国内売出株式数86,800株及び海外売出株式数211,700株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、売出価格決定日2022年11月14日(月)に決定される予定となっております。

そしてこのティムス(4891)のIPO幹事団(シンジケート)の中には大和証券、三菱UFJモルガン・スタンレー証券、岡三証券が入っていることから、それぞれグループ会社となる大和コネクト証券、三菱UFJ eスマート証券、岡三オンラインがIPO委託幹事(裏幹事)となる可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ティムス(4891)のIPO(新規上場)事業内容等

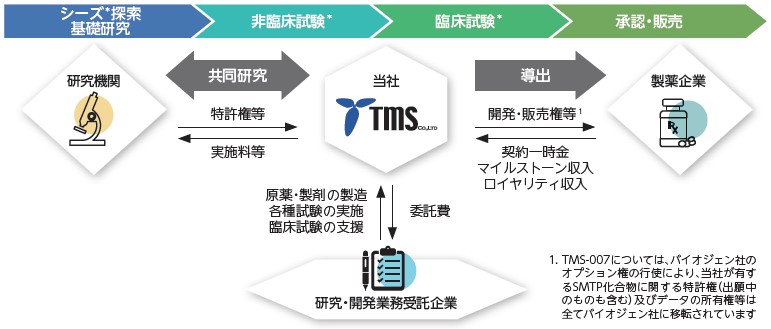

ティムス(4891)は医薬品の研究・開発・製造・販売を事業目的とする「医薬品開発事業」を行っています。アカデミア等の研究機関等の研究開発成果を基盤とした医薬品候補物質の研究開発を行い、グローバルの医薬品市場に展開することを主要な事業内容とした創薬型バイオベンチャー企業です。

基本的な事業モデルは医薬品開発における研究段階から早期臨床段階までを当社が行い、後期臨床段階からは国内外の製薬会社と提携して開発製造販売権を付与し、提携先製薬会社から開発一時金(マイルストーン)及びロイヤリティ収入等を得るものです。また、疾患分野によっては当社が後期臨床段階及び承認取得、さらには販売まで手掛けることも視野に入れています。

【手取金の使途】

差引手取概算額755百万円については海外募集における差引手取概算額972百万円とあわせて、①創薬研究及びパイプラインの開発にかかる研究開発直接費として2023年2月期に150百万円、2024年2月期に600百万円、2025年2月期に450百万円、2026年2月期に120百万円、②研究開発人件費、諸経費等の研究開発経費として2023年2月期に35百万円、2024年2月期に170百万円、2025年2月期に170百万円、2026年2月期に32百万円をそれぞれ充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(ティムスのIPO目論見書より一部抜粋)

ティムス(4891)のIPO初値予想主観及びIPO参加スタンス

ティムス(4891)の市場からの吸収金額はIPO想定価格670円としてオーバーアロットメント含め28.7億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となるものの、グローバルオファリングとなるため海外投資家への販売もあります。

そのためIPO株数は公募株及び売り出し株(OA含む)合わせて4,290,900株ありますが、予定内訳は国内(OA含む)2,145,500株、海外2,145,400株となり、国内分だけの吸収金額は14.3億円まで縮小され、荷もたれ感はほぼ感じなくなります。

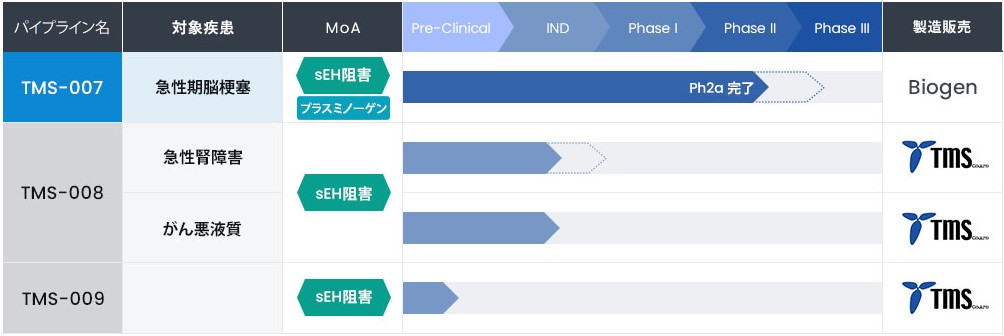

上述の通りティムス(4891)の事業内容は医薬品、医薬部外品、医薬品原材料、医療用機器及び医療用消耗品の研究及び開発ということで、急性期脳梗塞の治療薬としたSMTP化合物群に属する「TMS-007(BIIB131)」や急性腎障害、薬剤性腎障害、がん悪液質を対象としたSMTP化合物群に属する化合物「TMS-008」などの研究及び開発を行っています。

ティムス(4891)の株主の中にはベンチャーキャピタルの保有株が発行済株式総数の76.6%と高い水準となっており、実に18社26,040,720株あります。今回のIPO(新規上場)に際する売り出しでも298,500株しか応じてないため、まだ25,742,220株と多くが残ります。ただすべての株式に解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力とはならないことから上場ゴール感はありません。

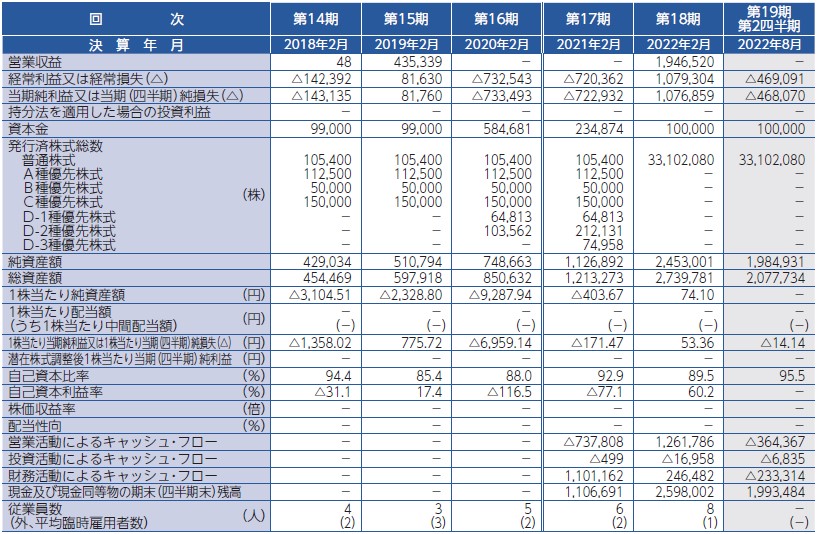

業績は前期(第18期)は古参のバイオジェン社(提携先製薬会社)が「TMS-007」の導出に関するオプション権を行使したことに伴う収益が2021年5月に発生し黒字化していますが、今期(第19期)は収益がまだ発生しておらず第2四半期時点ではまだ赤字となっています。この手の業種は致し方ないところでしょうかね。

ティムス(4891)は創薬系バイオベンチャーとIPO市場では人気化しにくい業態ではありますが、公開規模は国内だけで見ると14.3億円とそれほど大きいサイズでは無く、余計な売り圧力もありません。単価も個人投資家が買いやすい低単価設定となっています。

IPO幹事団(シンジケート)の中にはSMBC日興証券、野村證券、みずほ証券、大和証券、三菱UFJモルガン・スタンレー証券と、俗に言う大手五大証券と言われる証券会社がすべて入っている点もいくらかの安心材料に繋がり、地合い次第では堅調スタートとなる可能性は十分ありそうです。ひとまずの初値評価はC級評価でも大丈夫な気がしていますがどうでしょうか。

これだけ多くのベンチャーキャピタルが出資しているとなると成長性のある良い企業なのかもしれませんが、IPO目線で見るとやはり赤字のバイオベンチャーという響きには先入観からかあまり良いイメージがありません。とりあえず管理人の個人的なこのティムス(4891)のIPO参加スタンスは現時点では中立と致しますが、地合い次第では一部参加で申し込む可能性はあります。

ティムス(4891)のIPO(新規上場)業績等

ティムス(4891)のIPO経営指標

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。