property technologies(5527)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月8日)はIPO新規上場承認発表が1社ありました。いよいよ12月IPOラッシュに向けたIPO新規上場承認発表ラッシュの足音が聞こえてきましたね。

property technologies(5527)の上場日は2022年12月13日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっています。

property technologies(5527)のIPO(新規上場)情報

設立:2020年11月16日(実質上:2000年12月5日)

業種:不動産業

事業の内容:中古住宅再生および戸建住宅(KAITRY事業)

| 上場市場 | 東証グロース |

| コード | 5527 |

| 名称 | property technologies |

| 公募株数 | 360,000株 |

| 売出し株数 | 385,000株 |

| オーバーアロットメント | 111,700株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) マネックス証券(100%完全抽選) ひろぎん証券 SBIネオトレード証券(委託幹事) |

| IPO発表日 | 11月8日(火) |

| 上場日 | 12月13日(火) |

| 仮条件決定日 | 11月22日(火) |

| ブック・ビルディング期間 | 11月25日(金)~12月1日(木) |

| 公開価格決定日 | 12月2日(金) |

| IPO申し込み期間 | 12月5日(月)~12月8日(木) |

| 上場時発行済株式総数 | 4,074,151株 |

| 時価総額 | 118.9億円 |

| 吸収金額 | 25.0億円 |

| 想定価格 | 2,920円(292,000円必要) |

IPO主幹事(みずほ証券)だけは唯一大手証券ですが、平幹事は主要ネット証券4社で占められています。このIPO幹事団(シンジケート)構成であればIPO委託幹事(裏幹事)は無さそうです。

property technologies(5527)のIPO(新規上場)事業内容等

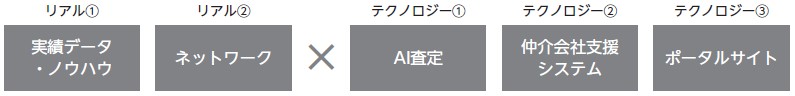

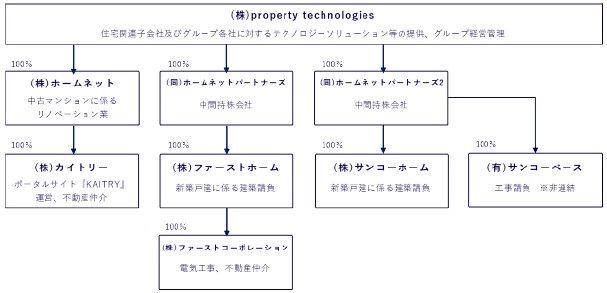

property technologies(5527)はグループ会社で、株式会社property technologies及び子会社8社で構成されており「リアル(住まい)×テクノロジー」で顧客のライフサイクルやニーズにあった住まい・サービスを提供しています。

主力商品はリノベーション済み中古区分所有マンションで株式会社ホームネットが北海道から沖縄まで主要都市部で販売しています。山口県と秋田県では株式会社ファーストホーム、株式会社サンコーホームがそれぞれ地元有数の施工会社として新築戸建の請負を行っています。

各地域の住宅事情にあった住宅供給を行うことをコンセプトとした展開に加え、住まい・住み替えに関わる主なプロセスとなる住宅購入・売却以外の住宅リフォーム・リノベーション、不動産賃貸等のサービスも提供しています。

また、中古住宅再生および戸建住宅を取り扱うリアル(実取引)を通じて蓄積してきた不動産情報のデータベースを有しており、property technologiesグループが全国に展開する拠点の先にある仲介会社ネットワークを介した情報の受け渡しとテクノロジーとしてのAI査定やポータルサイトの機能をも有している「KAITRY」にて直接一般顧客と情報の受け渡しを行うことで幅広い不動産情報を取り扱っています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額958,104千円に第三者割当増資の手取概算額上限300,070千円を合わせた、手取概算額合計上限1,258,174千円については、①当社子会社である株式会社ホームネットに対する投融資資金として257,300千円、②広告宣伝費用として883,074千円、③当社のエンジニア等増員関連費用として117,800千円をそれぞれ充当する予定です。調達額に余剰が出た場合には②に充当いたします。

なお、上記調達資金は、実際の充当時期までは安全性の高い金融商品等で運用する方針であります。

(property technologiesのIPO目論見書より一部抜粋)

property technologies(5527)のIPO初値予想主観及びIPO参加スタンス

property technologies(5527)の市場からの吸収金額はIPO想定価格2,920円としてオーバーアロットメント含め25.0億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数もやや値ガサとなることから公募株及び売り出し株合わせて7,450枚と多くはありません。

上述の通りproperty technologies(5527)の事業内容は中古住宅再生および戸建住宅(KAITRY事業)ということで、独自のAI査定モデルを搭載する全方位型プラットフォーム「KAITRY」を通じて、中古住宅の買取、リノベーション済中古住宅・新築戸建住宅の販売を行っています。

将来も安定的な需要拡大が予想される中古住宅のリノベーション市場にテクノロジーを加え、さらなる効率性、利便性を高めるため、2021年7月から日本最大級のAI不動産価格査定技術(iBuyerサービス)を融合したプラットフォーム「KAITRY(カイトリー)」を運営する「不動産テック」企業に進化しています。

property technologies(5527)は元々は株式会社ホームネットホールディングスという持ち株会社で、子会社をまとめるため、2020年11月に新たに株式会社property technologiesとして立ち上げられたことから設立は2020年11月となっていますが、前身は株式会社ホームネットで実質的には2000年12月と不動産業界で20年以上の実績があります。

property technologies(5527)の株主の中にはベンチャーキャピタルの保有が2社770,311株あり、今回のIPO(新規上場)に際する売り出しで345,000株放出されますが、まだ425,311株残ります。ただし既存の上位株主含め解除価格無しで180日間のロックアップが掛かっているため上場時の余計な売り圧力とはなりません。

property technologies(5527)の公開規模はIPO想定価格(2,920円)ベースで25.0億円とやや荷もたれ感のある水準となり、セクターは不動産業とIPO市場では不人気業態となりますが、唯一安定的に人気化する傾向がある不動産とテクノロジーを掛け合わせた「不動産テック」となります。不動産テックとしての実績はまだ1年程度と浅いですが、グロース市場への上場となっていることから将来性は感じられます。

そこにIPO人気ワードとなるAI(人工知能)やDX(デジタルトランスフォーメーション)も手伝うことになるため、よほど地合いの悪化が無い限り初値は堅調なスタートとなりそうな雰囲気のIPO案件です。とはいえ、高騰することも無いと考えられるため、ひとまずの初値評価は公開価格を意識したD級評価と言ったところが妥当でしょうか。

単価的にも最近にしてはやや値ガサとなることやこの規模になるとやはり大手初値予想会社の見解を見てからIPO参加スタンスを決めるのが定石となりそうです。よって現時点での管理人の個人的なこのproperty technologies(5527)のIPO参加スタンスは中立とさせて頂きます。

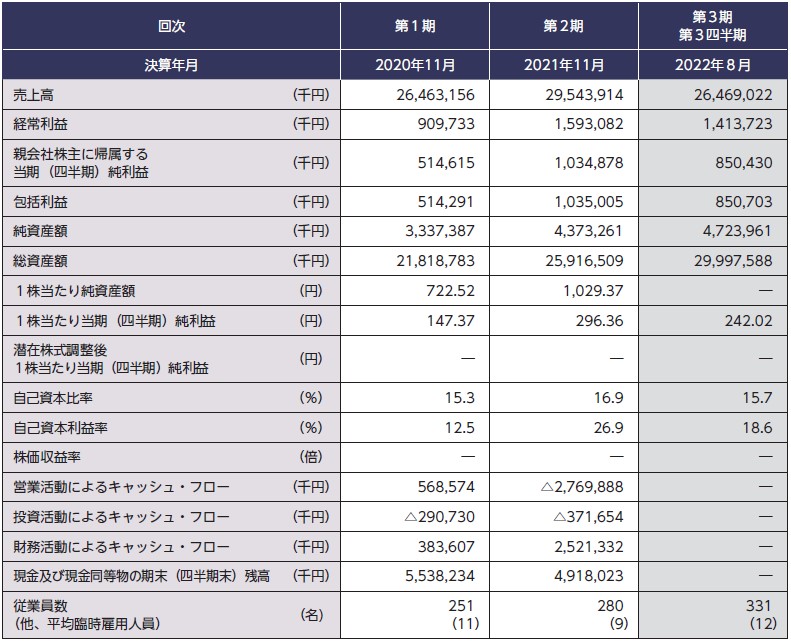

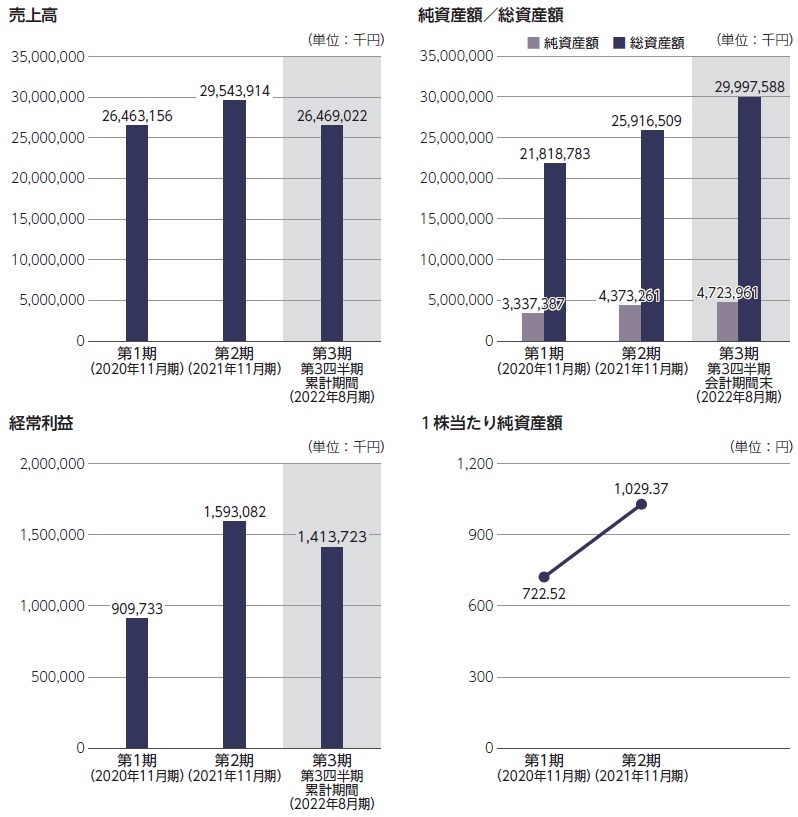

property technologies(5527)のIPO(新規上場)業績等

property technologies(5527)のIPO経営指標

property technologies(5527)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。