アイズ(5242)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月17日)は5社のIPO新規上場承認発表がありました。どこかでこういう日がやって来るとは思っていましたが、まさか木曜日に来るとは想定外です。

管理人はどんくさいのでIPOの紹介記事に1記事あたり3時間~5時間程度掛かってしまいますが、必ずすべてのIPO紹介記事を書きますので、気長に待って頂けますと幸いです。

当記事はひとまずアイズ(5242)のIPO詳細記事となり、残り4社のnote(5243)とサンクゼール(2937)とコーチ・エィ(9339)とjig.jp(5244)のIPO詳細についてはまた後ほど別記事にて1社づつご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもそれぞれリンクさせて頂きます。

アイズ(5242)の上場日は2022年12月21日(水)で、note(5243)とサンクゼール(2937)と3社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSBI証券となっております。今回も内容的にはIPOチャレンジポイントの話題が出そうです。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

アイズ(5242)のIPO(新規上場)情報

設立:2007年2月14日

業種:情報・通信業

事業の内容:広告業界に特化したプラットフォーム「メディアレーダー」、クチコミマーケティングのプラットフォーム「トラミー」等のサービスの提供

| 上場市場 | 東証グロース |

| コード | 5242 |

| 名称 | アイズ |

| 公募株数 | 150,000株 |

| 売出し株数 | 230,000株 |

| オーバーアロットメント | 57,000株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | みずほ証券 あかつき証券 東洋証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 岩井コスモ証券 SBIネオトレード証券(委託幹事) |

| IPO発表日 | 11月17日(木) |

| 上場日 | 12月21日(水) |

| 仮条件決定日 | 12月2日(金) |

| ブック・ビルディング期間 | 12月6日(火)~12月12日(月) |

| 公開価格決定日 | 12月13日(火) |

| IPO申し込み期間 | 12月14日(水)~12月19日(月) |

| 上場時発行済株式総数 | 950,000株 |

| 時価総額 | 19.1億円 |

| 吸収金額 | 8.8億円 |

| 想定価格 | 2,020円(202,000円必要) |

そしてこのアイズ(5242)のIPO主幹事はSBI証券となっていることからグループ会社となるSBIネオトレード証券がIPO委託幹事(裏幹事)入りとなる可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

アイズ(5242)のIPO(新規上場)事業内容等

アイズ(5242)の主要サービスは、広告業界のプラットフォーム「メディアレーダー」およびクチコミマーケティングのプラットフォーム「トラミー」となり、いずれも広告業のサービスで、事業セグメントはプラットフォーム事業の単一セグメントとなります。

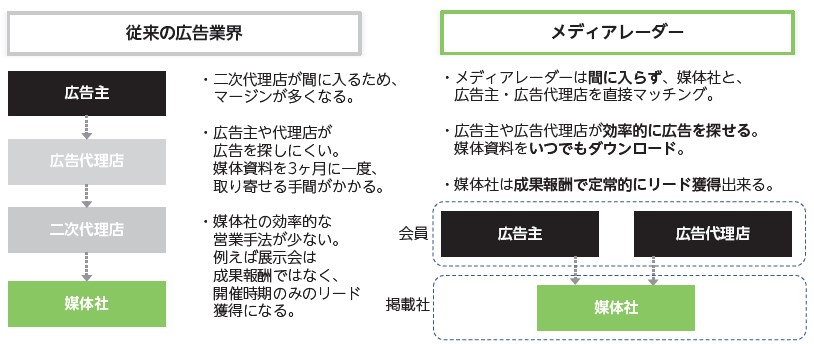

メディアレーダーは広告・マーケティングに関するサービスの売り手(掲載社)と買い手(会員)をつなぐBtoBプラットフォームで、掲載社にとっては展示会への出展や、セミナーの開催、お問合せ獲得などと同様に、BtoBマーケティングにおける見込み顧客情報の獲得に位置付けられるサービスであり、TV局、ラジオ局、出版社、WEBメディア、マーケティングサービスの提供会社などさまざまで、広告・マーケティングサービスのある企業に顧客情報獲得を目的に利用頂いています。

トラミーの事業展開の基盤は「SNSを利用する多くの一般女性会員」「品質管理」「リード管理および獲得」となります。トラミーはSNSを利用する20~40代の一般女性を中心とした約12万人(2022年7月時点)の会員を保有しており、クライアントの商品やサービスをトラミー会員が体験し、体験した会員自身が利用するSNS上でクチコミ・レビューを公開(情報発信)するサービスであり、一連の業務をすべて当社がディレクションすることで品質を確保しております。

【手取金の使途】

手取概算額268,760千円に第三者割当増資の手取概算額上限105,928千円を合わせた、手取概算額合計上限374,688千円については、①更なる事業拡大に向けた広告宣伝費として249,140千円(2023年12月期:111,000千円、2024年12月期:138,140千円)、②人員拡大のための新規採用費として62,873千円(2023年12月期:31,748千円、2024年12月期:31,125千円)、③既存長期借入金の一部返済として62,675千円に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

(アイズのIPO目論見書より一部抜粋)

📢 【期間限定】公開から72時間以内の最新IPO情報

- 現在、公開から72時間以内の新しい記事はありません。

※投稿から72時間経過すると閲覧制限がかかる場合があります。

アイズ(5242)のIPO初値予想主観及びIPO参加スタンス

アイズ(5242)の市場からの吸収金額はIPO想定価格2,020円としてオーバーアロットメント含め8.8億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて3,800枚と少なめです。

上述の通りアイズ(5242)の事業内容は広告業界に特化したプラットフォーム「メディアレーダー」、クチコミマーケティングのプラットフォーム「トラミー」等のサービスの提供ということで、広告関連の独自マッチングプラットフォームを複数運営する広告会社となります。

上記広告業界のプラットフォーム「メディアレーダー」やクチコミマーケティングのプラットフォーム「トラミー(旧レビューブログ)」の他にもクラウドサービスのプラットフォーム「クラウドレーダー」、グローバル対策サービスのプラットフォーム「グローバルレーダー」、アクティビティのプラットフォーム「ウィークル」、インターネット広告代理販売「運用型広告の代行」、ママ向け情報メディア「ママプレス(mamaPRESS)」、女性向け情報メディア「トラマガ」、SNSマーケティング情報メディア「マーケブック」など数多くのプラットフォームを運営しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

セクターはIPO市場では人気の情報・通信業で、業態的にもベンチャーキャピタルや投資ファンドの出資が数多くあるかと思いましたが、ベンチャーキャピタルや投資ファンドからの出資はありません。業績規模もまだ小さいもののしっかり黒字運営しています。

上場日はIPOラッシュ中盤戦となる12月21日(水)で、note(5243)とサンクゼール(2937)と3社同日上場と過密スケジュールとなり、資金分散の影響や買い疲れなども出て来る頃ですが、公開規模はIPO想定価格(2,020円)ベースで8.8億円と荷もたれ感も無く、余計な売り圧力も無いことから好スタートする可能性が高そうです。ひとまずの初値評価はB級評価と言ったところでしょうか。

よって現時点での管理人の個人的なこのアイズ(5242)のIPO参加スタンスは積極参加で行く予定です。IPO主幹事はSBI証券で、単価もそこそこなため、IPOチャレンジポイントの話題で盛り上がりそうですが、とりあえずまたあらためてアイズ(5242)のIPO初値予想記事でIPOチャレンジポイントの考察をしてみたいと思います。管理人がひねくれいているのか、ウェルプレイド・ライゼスト(9565)のIPO申し込み期間終了後に登場と言うのがどこかしら作為的なモノを感じてしまいます^^;

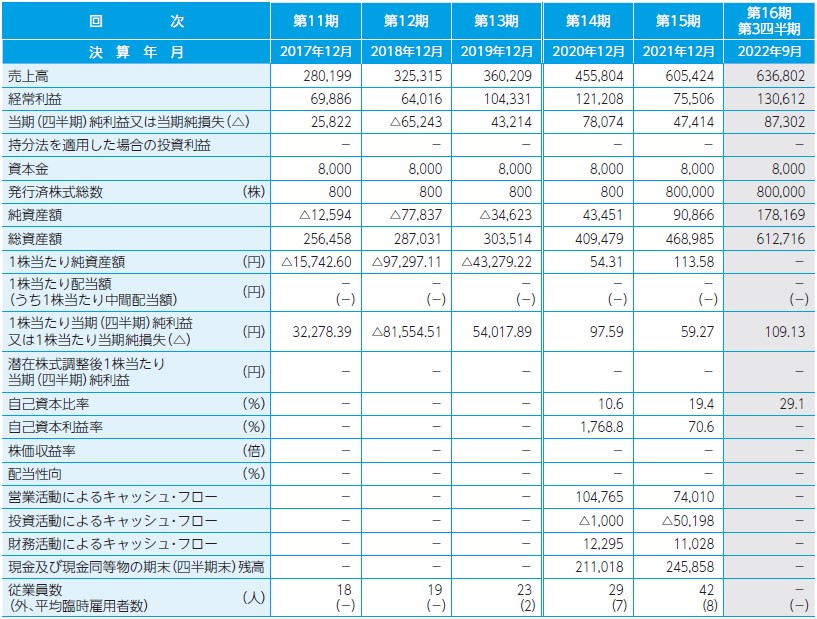

アイズ(5242)のIPO(新規上場)業績等

アイズ(5242)のIPO経営指標

アイズ(5242)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。