アップコン(5075)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月24日)はIPO新規上場承認発表が1社のみで12月は24社目となりました。日程的には本日(11月25日)のIPO発表が年内最後となる感じでしょうか。

![]()

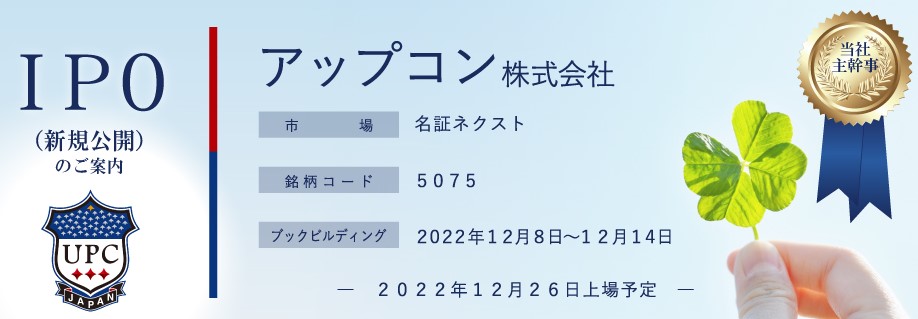

アップコン(5075)の上場日は2022年12月26日(月)で、ダイワ通信(7116)とアルファパーチェス(7115)と3社同日上場、上場市場はIPO市場では不人気市場となる名古屋証券取引所のネクスト市場への上場で、IPO主幹事はJトラストグローバル証券(旧:エイチ・エス証券)となっております。

アップコン(5075)のIPO(新規上場)情報

設立:2003年6月18日

業種:建設業

事業の内容:土木工事業

| 上場市場 | 名証ネクスト |

| コード | 5075 |

| 名称 | アップコン |

| 公募株数 | 100,000株 |

| 売出し株数 | 117,000株 |

| オーバーアロットメント | 32,000株 |

| IPO主幹事証券 | Jトラストグローバル証券 |

| IPO引受幹事証券 | 岡三証券 SBI証券 東海東京証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 水戸証券 岡三オンライン(委託幹事) |

| IPO発表日 | 11月24日(木) |

| 上場日 | 12月26日(月) |

| 仮条件決定日 | 12月6日(火) |

| ブック・ビルディング期間 | 12月8日(木)~12月14日(水) |

| 公開価格決定日 | 12月15日(木) |

| IPO申し込み期間 | 12月16日(金)~12月21日(水) |

| 上場時発行済株式総数 | 1,399,400株 |

| 時価総額 | 17.9億円 |

| 吸収金額 | 3.1億円 |

| 想定価格 | 1,280円(128,000円必要) |

そしてこのアップコン(5075)のIPO幹事団(シンジケート)の中には岡三証券が入っていることから、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)となる可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

アップコン(5075)のIPO(新規上場)事業内容等

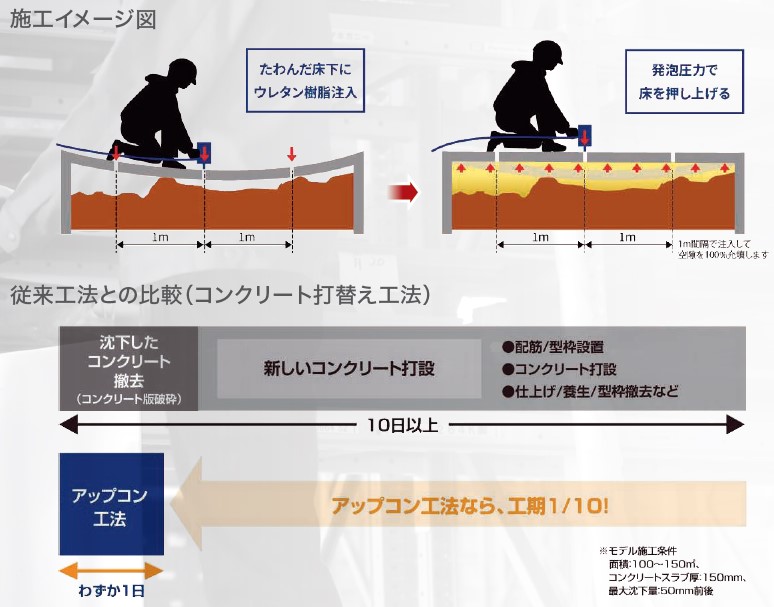

アップコン(5075)は、工場・倉庫・店舗や、一般の住宅などの建物において、地盤の不同沈下を原因として生じたコンクリート床の沈下・傾き・段差・空隙を完全ノンフロンのウレタン樹脂及び小型機械を用いた独自の「アップコン工法」によって修正する施工を主力事業として展開しています。

事業は沈下修正事業の単一セグメントとなりますが、施工対象別に「民間事業」と「公共事業」の二つの区分に分けられています。

企業の生産・販売活動の拠点である工場、倉庫、店舗のほか、一般の住宅など、地震や地盤沈下で傾いたコンクリート床を修正いたします。

国内の農業用水路、道路、空港等の老朽化した社会インフラの機能回復に資するために各研究開発プロジェクト(既存工法の応用技術を含む)により開発された技術を新規事業として公共工事に展開したものとなります。

【手取金の使途】

手取概算額109,760千円については、①広告宣伝費として40,687千円(2023年1月期:6,800千円、2024年1月期:33,887千円)、②設備投資として39,073千円(2024年1月期:39,073千円)、③人材の採用・育成費用として30,000千円(2024年1月期:30,000千円)に充当する予定であります。

なお、調達額が予定より増額となった場合には、事業拡大のための運転資金に充当する方針であります。

上記調達資金は、具体的な充当時期まで、または具体的な資金需要が発生し、支払い時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

(アップコンのIPO目論見書より一部抜粋)

アップコン(5075)のIPO初値予想主観及びIPO参加スタンス

アップコン(5075)の市場からの吸収金額はIPO想定価格1,280円としてオーバーアロットメント含め3.1億円と規模的に名古屋証券取引所ネクスト市場(新興市場)への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて2,170枚と少なめです。

上述の通りアップコン(5075)の事業内容は土木工事業ということで、コンクリート床スラブ沈下修正工法「アップコン」による施工・施工管理、ウレタン製土壌改良材「ナテルン」による施工・施工管理及び「ナテルン」の販売、農業用水路トンネル機能回復加圧式ウレタン充填工法「FRT工法」による施工・施工管理、ウレタンを使った新技術の研究・開発などの土木工事業及び建築工事業を行っています。

※上記動画再生時は音が出ますので音量にご注意下さい。

このアップコン(5075)は昨年(2021年)7月にプロ向け市場となるTOKYO PRO MarketにIPO(新規上場)しておりますが、2022年12月25日付でTOKYO PRO Marketを上場廃止となり、今回名証ネクスト市場へ鞍替えとなります。

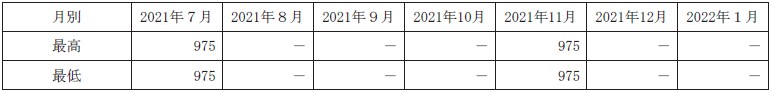

アップコン(5075)のIPO目論見書の中にTOKYO PRO Marketに上場してからの売買高と株価の記載がありましたが、上場から半年間の取引は2021年7月に1,200株、2021年11月に5,800株の取引のみで、いずれも株価は975円で取引されています。

ちなみに直近で今回のアップコン(5075)のようにTOKYO PRO Marketから地方市場に鞍替えしたのは2021年9月上場のGeolocation Technology(4018)と2021年11月上場のフロンティア(4250)があります。

| IPO銘柄 | 公開規模 | 上場市場 | 業種 |

| Geolocation Technology | 2.3億円 | 福証Q-Board | 情報・通信業 |

| フロンティア | 1.0億円 | 福証Q-Board | 化学 |

いずれもIPO主幹事は今回のアップコン(5075)と同じくエイチ・エス証券(現:Jトラストグローバル証券)となっておりいます。もはやJトラストグローバル証券(旧:エイチ・エス証券)はTOKYO PRO Market市場から地方市場鞍替えの専門みたいな立ち位置となっていますね。昨晩から早くも公式サイトで大々的に宣伝されています。

Geolocation Technology(4018)は公募価格2,240円に対して付いた初値は3,550円、初値買いに入った資金は1.6億円、フロンティア(4250)も公募価格930円に対して付いた初値は958円、初値買いに入った資金はわずか0.3億円です。一応両社ともに公募割れは回避していますが、やはり初値買い資金の少なさは折り紙付きです。

アップコン(5075)の事業内容は土木工事業及び建築工事業で業種は建設業とIPO市場では人気化しにくい地味なセクター、赤字ではないものの業績規模は低く不安定、上場市場も流動性の低い地方(名古屋証券取引所ネクスト)市場への上場で、公開規模はIPO想定価格(1,280円)ベースで3.1億円と、東証上場であれば軽量サイズとなりますが、地方取引所で、しかも新興市場となると荷もたれ感は否めません。

加えて上場日はIPOラッシュ後半戦となる12月26日(月)で、ダイワ通信(7116)とアルファパーチェス(7115)と3社同日上場による埋没リスクもあり、IPOラッシュによる資金分散に買い疲れの影響も加算されると初値買いに入る資金も限定的となり、初値は厳しいスタートとなりそうです。初値評価はD級評価が妥当でしょうか。地合いによっては公募割れも視野に入れる必要があるかもしれません。

よってとりあえず現時点での管理人の個人的なこのアップコン(5075)のIPO参加スタンスは余程のポジティブ材料が無い限りはスルーになる可能性が高いです。先ほど2022年10月1日(土)にエイチ・エス証券からJトラストグローバル証券に商号変更されて初めてのログイン作業を行っておきましたが、特に問題無くログインもできましたし、中身もエイチ・エス証券時代とほぼ遜色無いような感じでした。

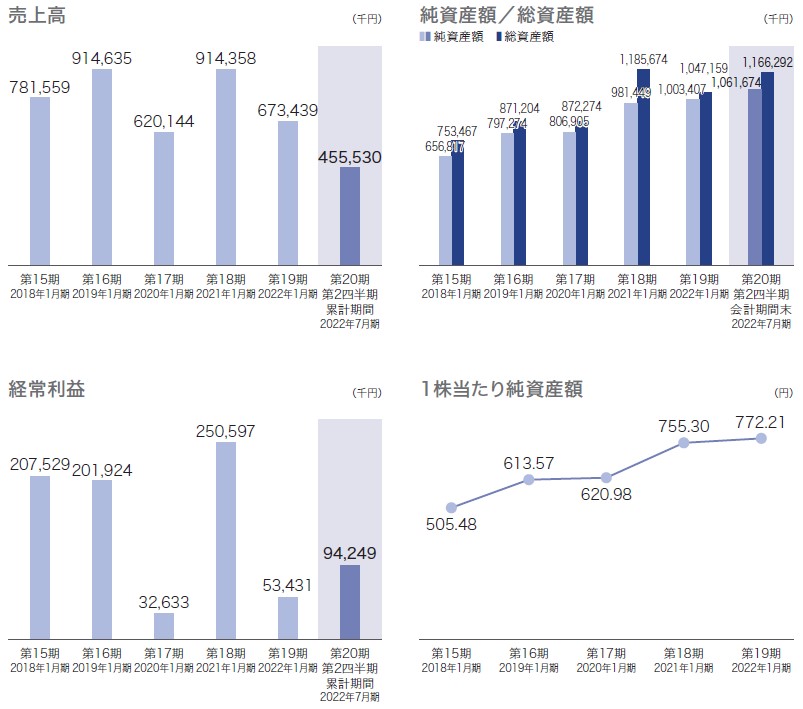

アップコン(5075)のIPO(新規上場)業績等

アップコン(5075)のIPO経営指標

アップコン(5075)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。