日本ナレッジ(5252)の第一弾初値予想がIPO想定価格ベース(1,310円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略、そしてIPOチャレンジポイントについての考察をしてみたいと思います。

日本ナレッジ(5252)の上場日とIPO申込期間

日本ナレッジ(5252)の上場日は2023年3月23日(木)で、ハルメクホールディングス(7119)とアイビス(9343)と3社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

この日本ナレッジ(5252)のIPO申し込み期間は3月7日(火)~3月13日(月)となっており、IPO申し込みラッシュも始まっていることから、他IPO案件とのIPO申し込み期間も多数被っていますので、資金移動など資金管理にご注意下さい。

日本ナレッジ(5252)のIPO(新規上場)初値予想 第1弾

日本ナレッジ(5252)のIPO想定価格は1,310円となっているため、現時点では公募価格の2.6倍~3.8倍程度の初値形成になるのではないかと強めA級評価レベルの第一弾初値予想となっており、個人的な初値予想についてもやや強めB級評価から強めA級評価に格上げ設定させて頂きます。

なお、この日本ナレッジ(5252)のIPO仮条件は明日3月3日(金)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

日本ナレッジ(5252)の事業内容

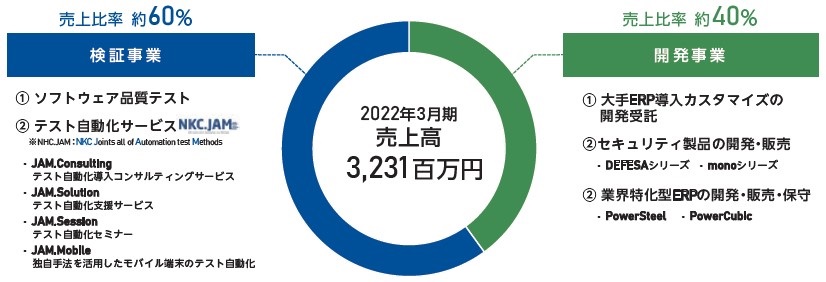

日本ナレッジ(5252)の事業内容はソフトウェアのテスト・品質検証サービス、またシステム受託開発や業務系のパッケージソフトウェアの開発・販売ということで、テスト自動化、システム検証、パッケージ開発、セキュリティ製品などのサービスを提供しています。

この日本ナレッジ(5252)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

日本ナレッジ(5252)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月16日)IPO新規上場承認発表が2社あったうちのもう1社となります。 当記 …

日本ナレッジ(5252)のブルベア要素とIPO参加スタンス

日本ナレッジ(5252)の市場からの吸収金額はIPO想定価格1,310円としてオーバーアロットメント含め5.6億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて3,750枚と少なく、当選確度はかなり低めになると思われます。

そして今回もこの日本ナレッジ(5252)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては事業内容がIPO市場では人気化しやすいソフトウェア開発関連でセクターも情報・通信業、上場市場も東証マザーズ市場となり、業績は堅調、株価設定に割高感はなく、公開規模はIPO想定価格(1,310円)ベースで5.6億円と軽量感もあることから需給主導で強い初値となりそうです。

一方、ベア要素(ネガティブ材料)としてはやはりIPOラッシュ突入となり、上場日が3月23日(木)で、ハルメクホールディングス(7119)とアイビス(9343)と3社同日上場となる点でしょうか。特にハルメクホールディングス(7119)は話題性もあり、公開規模もそれなりに大きいため、資金分散の影響を受けそうです。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| ハルメクホールディングス | 43.6億円 | 東証グロース | みずほ・大和 |

| 日本ナレッジ | 5.6億円 | 東証グロース | SBI証券 |

| アイビス | 6.3億円 | 東証グロース | 東海東京証券 |

とはいえ、初値は高騰することが予想されるため、管理人の個人的なこの日本ナレッジ(5252)のIPO参加スタンスは引き続き全力申し込みで行く予定です。IPOチャレンジポイントについても自分が後悔しないレベルで使用する可能性はあります。

日本ナレッジ(5252)のIPOチャレンジポイント考察

そしてこの日本ナレッジ(5252)はSBI証券主幹事案件ということで、IPOチャレンジポイントについても考察してみましたが、あくまでも個人的な考察となるため、楽観的に見て頂けますと幸いです。

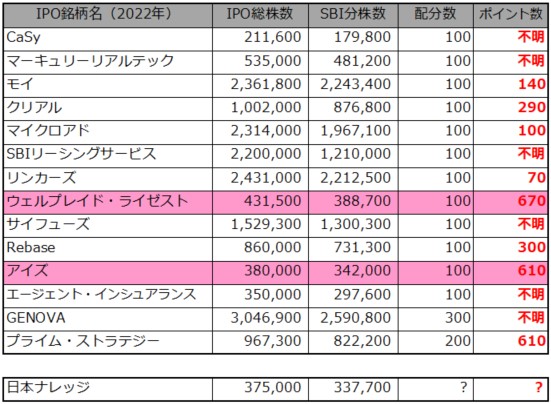

先日(2月22日)上場のプライム・ストラテジー(5250)はまさかの複数配分となり、「複数配分廃止説」を覆してくれましたが、IPO総株数は9,673枚と比較的多く、ひと昔前の複数配分あり時代では複数配分の可能性があったIPO総株数となりますが、今回の日本ナレッジ(5252)のIPO総株数は3,750枚と少なく、複数配分あり時代から見ても単元配分の可能性が濃厚と考えられます。

現時点でのこの日本ナレッジ(5252)の大手初値予想会社の初値予想は最大で3.8倍程度と予想されているため、100株あたりの利益をおよそ37万円ぐらいと仮定して、1ポイントあたりの価値を最近の傾向から400円~600円程度と想定し、これらを今回の日本ナレッジ(5252)に素直にあてはめてると単純計算で616ポイント~925ポイントとなります。

個人的にはさすがに925ポイントは無いと思っており、直近IPOをさかのぼって評価面やIPO株数という点も含めて見るとウェルプレイド・ライゼスト(9565)の670ポイントやアイズ(5242)の610ポイントが近しいところではないかと考えています。

上記のことからスケジュール面、ポイントインフレ分、IPO愛好家の駆け引き分などを考慮すると650ポイント~750ポイントあたりがポイントボーダーになるのではないかと個人的には推測しています。書いていて無茶苦茶な数字かと思い、何度も計算し直しましたが、行きついたところが上記数字となりました。もちろんこのポイント使用を推奨するわけではありません。

日本ナレッジ(5252)のIPO幹事配分数

そして推定となりますがこの日本ナレッジ(5252)のIPO株(公募株及び売り出し株)3,750枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SBI証券(主幹事) | 3,377枚 | 90.0% |

| 野村證券(前受け金不要) | 225枚 | 6.0% |

| 岩井コスモ証券 | 37枚 | 1.0% |

| 極東証券 | 37枚 | 1.0% |

| 東洋証券 | 37枚 | 1.0% |

| 水戸証券 | 37枚 | 1.0% |

| SBIネオトレード証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が562枚あります。

積極的にIPO株を狙いに行くのであれば、IPO主幹事となるSBI証券は外せません。平幹事の中には割り当て株数の多いネット証券は無く、なかなか厳しそうな幹事構成となっているため、当選の可能性があるのはSBI証券一択となりそうですね。

日本ナレッジ(5252)のIPO仮条件決定

日本ナレッジ(5252)のIPO仮条件が決まりました。

IPO想定価格:1,310円

IPO仮条件:1,350円~1,500円

IPO想定価格が窓開けで上ブレとなる超強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は5.8億円~6.4億円となりました。

日本ナレッジ(5252)のIPO(新規上場)初値予想 第2弾

日本ナレッジ(5252)の第二弾初値予想が発表されたようです。

4,500円~5,200円

IPO仮条件は強気な設定となったことからか、IPO初値予想第二弾は上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはA級評価のままで変更無し、IPO参加スタンスについても引き続き全力申し込みで行きます。IPOチャレンジポイントも届けばラッキーレベルで勝負してみるつもりです。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。