クオルテック(9165)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(6月23日)もまたIPO新規上場承認発表が2社ありました。月末固めは今や当たり前のように恒例化されていますが、取引所にはもう少し交通整理をしてほしいと思うところです。

当記事はひとまずクオルテック(9165)のIPO詳細記事となりますが、もう1社のGENDA(9166)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンク致します。

クオルテック(9165)の上場日は2023年7月28日(金)で、GENDA(9166)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

クオルテック(9165)のIPO(新規上場)情報

設立:1993年1月18日

業種:サービス業

事業の内容:電子部品の不良解析・信頼性試験等の受託、レーザ加工・表面処理(めっき)技術を中心とした微細加工等

| 上場市場 | 東証グロース |

| コード | 9165 |

| 名称 | クオルテック |

| 公募株数 | 250,000株 |

| 売出し株数 | 955,000株 |

| オーバーアロットメント | 180,700株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 岩井コスモ証券 丸三証券 岡三証券 極東証券 マネックス証券(100%完全抽選) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 6月23日(金) |

| 上場日 | 7月28日(金) |

| 仮条件決定日 | 7月7日(金) |

| ブック・ビルディング期間 | 7月11日(火)~7月18日(火) |

| 公開価格決定日 | 7月19日(水) |

| IPO申し込み期間 | 7月20日(木)~7月25日(火) |

| 上場時発行済株式総数 | 2,350,000株 |

| 時価総額 | 59.6億円 |

| 吸収金額 | 35.1億円 |

| 想定価格 | 2,540円(254,000円必要) |

そしてこのクオルテック(9165)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

クオルテック(9165)のIPO(新規上場)事業内容等

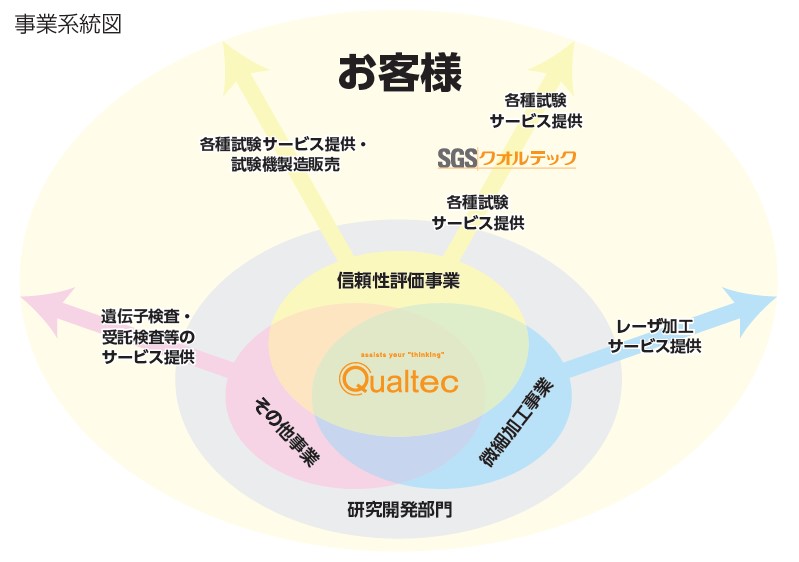

クオルテック(9165)は「信頼性評価事業」「微細加工事業」及び「その他事業」の3つの柱で構成されており、これらの事業に加えて研究開発部門を有しており「パワー半導体とオートモーティブ」をキーワードにしたテーマで研究開発を行っています。

当事業においては、電子部品等に対する環境試験、電気試験、振動試験等からなる信頼性評価試験、良品・不良解析、試験素材切断と切断面の研磨加工、試験機製造販売等を行っております。単なる分析・故障解析業務にとどまらず、不良の真因を見つけ出すための再現実験を行い、顧客の技術課題を根本から解決できる会社を志向し、関連会社であるSGSクオルテック株式会社の営業力と当社の技術力を融合した技術営業体制を構築しています。

当事業においては、ビルドアップ基板やフレキシブルプリント基板(薄く柔らかい屈曲可能な基板)等に対する試作・量産レーザ加工を行っております。スマートフォンから医療機器まで、あらゆる製品領域において、ジャンルを問わない幅広い対応力で顧客のニーズに対応しています。

当事業においては、遺伝子検査を通じて、犬・猫遺伝子疾患の原因遺伝子変異の検出サービスや、バイオ医療関連製品(包装材料、シリンジなど)の受託検査を行うバイオ事業、各種コンサルティングのゼロイノベーション事業、表面処理技術事業を行っております。

【手取金の使途】

手取概算額575,200千円は、設備資金として2024年6月期から2025年6月期にかけて「パワーエレクトロニクスセンター(仮称)」の開設に係る各種費用及びその他機械装置購入を目的とした資金に充当する予定であります。

具体的には「パワーエレクトロニクスセンター(仮称)」の開設に係る各種費用として建設費用250,000千円、インフラ設備の工事費用60,000千円、機械装置(試験機器)の購入費用182,000千円、並びに本社の機械装置(検査機器・試験機器・レーザ加工機)等の購入費用に残額を充当する予定であります。

尚、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(クオルテックのIPO目論見書より一部抜粋)

クオルテック(9165)のIPO初値予想主観及びIPO参加スタンス

クオルテック(9165)の市場からの吸収金額はIPO想定価格2,540円としてオーバーアロットメント含め35.1億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて12,050枚と万枚超えで比較的多めにあります。

上述の通りクオルテック(9165)の事業内容は電子部品の不良解析・信頼性試験等の受託、レーザ加工・表面処理(めっき)技術を中心とした微細加工等ということで、受託分析、故障解析、信頼性評価、パワーサイクル試験、再現実験からレーザ加工、断面研磨、研究開発までのプロセスにおいて「トータル・クオリティ・ソリューション」と名付け、品質向上及び顧客満足度を高めるためにワンストップでサービスを提供しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

クオルテック(9165)の株主の中にはベンチャーキャピタルの保有株が1社925,000株ありますが、今回のIPO(新規上場)に際する売り出しですべて放出しています。募集株の内訳は公募株250,000株に対して売り出し株は955,000株で、売り出し比率はおよそ3.8倍となり、オーバーアロットメント180,700株を含めたオファリング・レシオはこれまた58.9%と危険水準にあるVC出口(イグジット)案件となります。

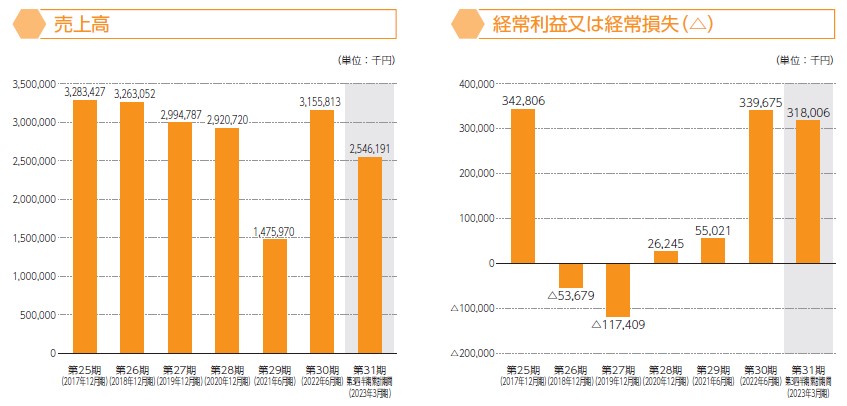

業績は横ばいで設立からおよそ30年と、どこかしら東証スタンダード上場銘柄っぽく感じましたが、中身は半導体の製造プロセスで使用される電子部品の不良解析・信頼性試験等となり、世界でもトップレベルの技術を有している上に、半導体関連銘柄はスマートフォンやパソコン、自動車などあらゆる電子機器に使用されていることから、国内の成長戦略の柱の1つにもなっており、株式市場では国策銘柄としても期待値の高いセクターとなります。

公開規模はIPO想定価格(2,540円)ベースで35.1億円と中規模サイズのVC出口(イグジット)案件とネガティブ感はあるものの投資家の関心は高そうです。とはいえ、IT系などのキラキラ案件でもなく、この規模感になると地合い次第という面が強くなる傾向があるため、ひとまずの初値評価はC級評価とさせて頂きたいと思います。

上場日は7月28日(金)で7月後半のちょっとしたIPOラッシュによる買い疲れや同日上場による資金分散の影響にも警戒する必要がありますが、現時点での管理人の個人的なこのクオルテック(9165)のIPO参加スタンスはIPO主幹事がマンモス野村であることや好地合いを前提に参加の方向で考える予定です。

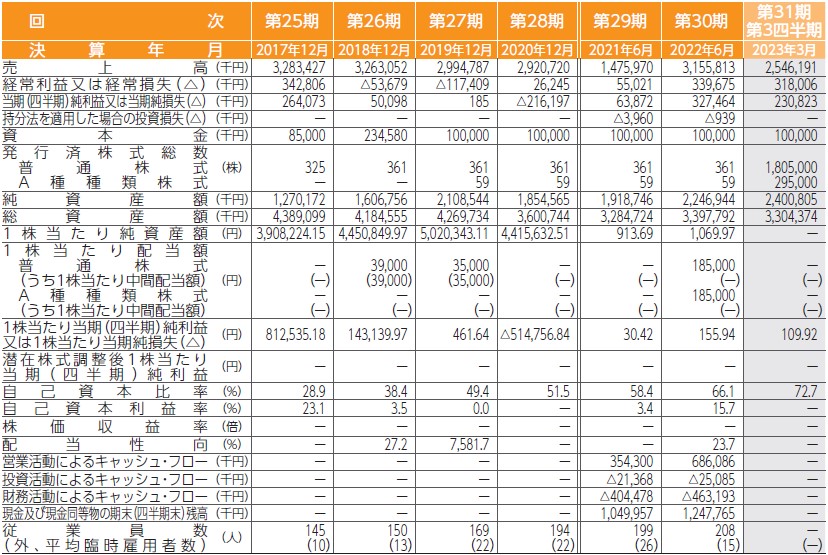

クオルテック(9165)のIPO(新規上場)業績等

クオルテック(9165)のIPO経営指標

クオルテック(9165)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。