くすりの窓口(5592)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月30日)IPO新規上場承認発表があった3社のうちの2社目となります。

当記事はくすりの窓口(5592)のIPO詳細記事となりますが、残る2社のうちの1社西部技研(6223)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、もう1社のキャスター(9331)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

西部技研(6223)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月30日)IPO新規上場承認発表があった3社のうちの1社となります。 当記事はひ …

くすりの窓口(5592)の上場日は2023年10月4日(水)で、キャスター(9331)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

くすりの窓口(5592)のIPO(新規上場)情報

設立:2004年9月1日

業種:情報・通信業

事業の内容:薬局・医療・介護向けソリューションの提供

| 上場市場 | 東証グロース |

| コード | 5592 |

| 名称 | くすりの窓口 |

| 公募株数 | 1,800,000株 |

| 売出し株数 | 1,000,000株 |

| オーバーアロットメント | 420,000株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | 岡三証券 大和証券 SMBC日興証券 みずほ証券 東海東京証券 アイザワ証券 岩井コスモ証券 極東証券 松井証券(前受け金不要) むさし証券 SBIネオトレード証券(委託幹事決定) 岡三オンライン(委託幹事決定) 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 8月30日(水) |

| 上場日 | 10月4日(水) |

| 仮条件決定日 | 9月14日(木) |

| ブック・ビルディング期間 | 9月19日(火)~9月25日(月) |

| 公開価格決定日 | 9月26日(火) |

| IPO申し込み期間 | 9月27日(水)~10月2日(月) |

| 上場時発行済株式総数 | 10,980,000株 |

| 時価総額 | 180.0億円 |

| 吸収金額 | 52.8億円 |

| 想定価格 | 1,640円(164,000円必要) |

※公募株式1,800,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は本募集及び引受人の買取引受による売出しの需要状況等を勘案した上で、公開価格決定日9月26日(火)に決定されます。

そしてこのくすりの窓口(5592)のIPO主幹事はSBI証券となっており、平幹事の中には岡三証券と大和証券も入っていることから、それぞれグループ会社となるSBIネオトレード証券と岡三オンラインと大和コネクト証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

くすりの窓口(5592)のIPO(新規上場)事業内容等

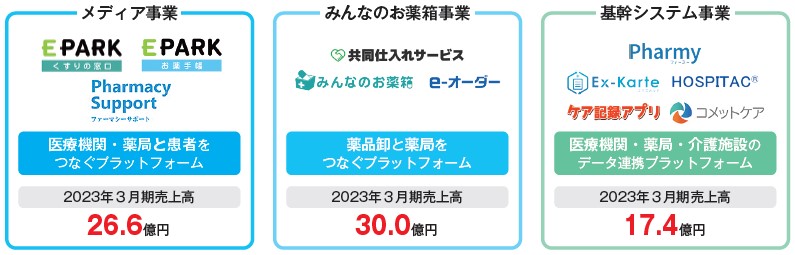

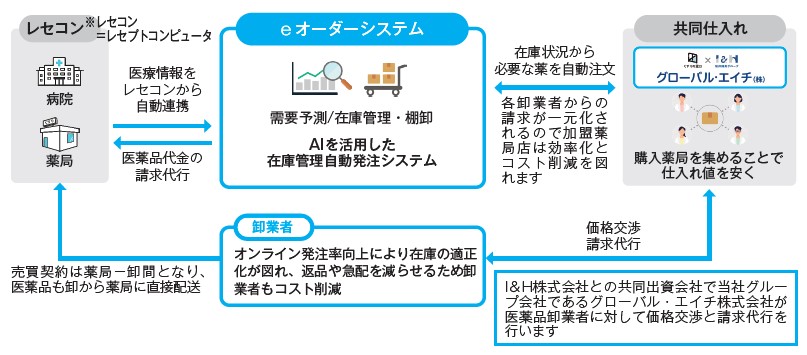

くすりの窓口(5592)は「医・薬・介護、個人ユーザー(患者)をつなぐプラットフォーム」の機能の拡充を図るため「メディア事業」「みんなのお薬箱事業」「基幹システム事業」という3つの事業を展開しています。

患者の利便性、薬局の効率性・生産性などの向上を目的としたサービスを展開しており、株式会社EPARKの調剤薬局部門として開始した事業が端緒ですが、当社内にシステム開発部門を設置のうえ機能改善・拡充等の開発を繰り返し、当社独自の発展を継続しております。

薬局に対して様々なソリューションを提供するために当社が開発してきた独自事業であり、薬局経営の効率性・生産性などの向上を目的としたサービスを展開する事業であります。

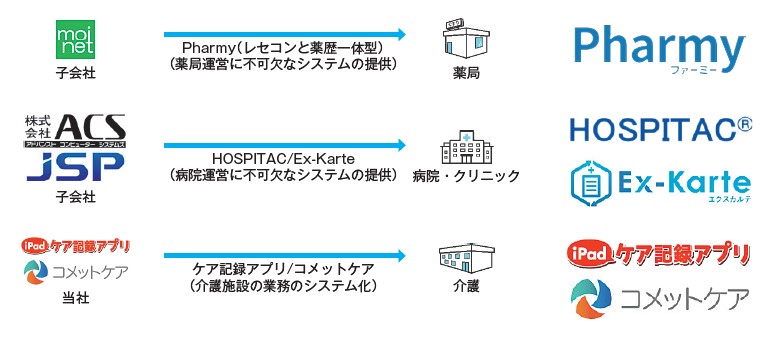

「医・薬・介護、個人ユーザー(患者)をつなぐプラットフォーム」を実現するためのラインナップの充実を企図し、医療機関、薬局、介護施設に必要な事務処理システムや情報システム等を販売しております。これらは主に当社子会社が行っております。

【手取金の使途】

差引手取概算額2,691,840千円については、海外販売の手取概算額(未定)と合わせて、当社各事業のサービス向上のためのシステム・ソフトウエア開発資金として全額(2024年3月期:660,000千円、2025年3月期:1,000,000千円、2026年3月期:1,031,840円)を充当する予定です。なお、各々の具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

(くすりの窓口のIPO目論見書より一部抜粋)

くすりの窓口(5592)のIPO初値予想主観及びIPO参加スタンス

くすりの窓口(5592)の市場からの吸収金額はIPO想定価格1,640円としてオーバーアロットメント含め52.8億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて28,000枚と比較的多めにありますが、簡易型のグローバルオファリングとなるため、海外投資家への販売もあります。

上述の通りくすりの窓口(5592)の事業内容は薬局・医療・介護向けソリューションの提供ということで、処方箋予約システムから薬局向けの顧客管理ツールまで、幅広く顧客のニーズに合わせたサービスを提供しております。

国内最大級の薬局・ドラッグストア検索予約サイト「EPARKくすりの窓口」、医薬品の仕入れに関わる業務をサポートする「医療施設向け共同仕入れサービス」「薬局向け共同仕入れサービス」、アプリで調剤予約・家族のお薬管理もできる電子版お薬手帳「EPARKお薬手帳」、全国の調剤薬局でデッドストックとなってしまった医薬品のマッチングサイト「みんなのお薬箱」などのサービスを展開しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

くすりの窓口(5592)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が2社6,045,000株あり、今回のIPO(新規上場)に際する売り出しで1,000,000株放出するものの5,045,000株残ります。180日間のロックアップが掛かっていますが、うち1,865,000株は公開価格の1.5倍となればロックアップ解除され売却可能となります。公募株式1,800,000株のうち60,000株を上限として福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

東証グロース上場のセクターは人気の情報・通信業で、業績も右肩上がりで好調に推移しており、事業内容は医療関連のプラットフォームの提供ということから、ヘルスとテクノロジーを組み合わせた「ヘルステック関連」として注目度は高くなりそうです。

公開規模はIPO想定価格(1,640円)ベースで52.8億円と中規模サイズとなりますが、海外投資家への販売もあるため、消化不良になることは無さそうなので、ひとまずの初値評価は個人的な願望も含めてC級評価にさせて頂きたいと思います。

よってとりあえず現時点の管理人の個人的なこのくすりの窓口(5592)のIPO参加スタンスは参加の方向で考える予定です。仮条件設定や大口(機関投資家、海外投資家)の評価次第では人気化する可能性もありそうです。IPO主幹事はSBI証券で、人気化しそうであれば次回のくすりの窓口(5592)IPO初値予想記事でIPOチャレンジポイントの考察をさせて頂くかもしれません。

くすりの窓口(5592)のIPO(新規上場)業績等

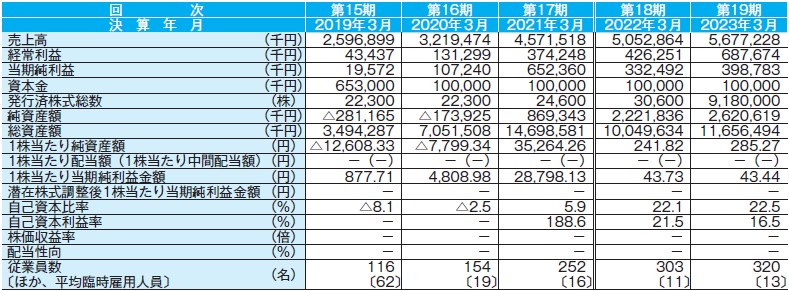

くすりの窓口(5592)のIPO経営指標

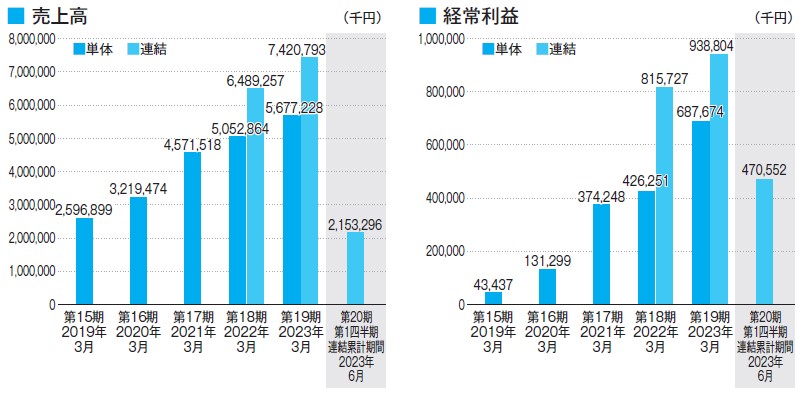

くすりの窓口(5592)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。