エスネットワークス(5867)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月15日)はIPO新規上場承認発表が2社ありました。

当記事はひとまずエスネットワークス(5867)のIPO詳細記事となりますが、もう1社のロココ(5868)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンク致します。

エスネットワークス(5867)の上場日は2023年12月18日(月)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

エスネットワークス(5867)のIPO(新規上場)情報

設立:1999年10月7日

業種:サービス業

事業の内容:財務・会計分野を中心とした実務実行支援型コンサルティングサービスの提供

| 上場市場 | 東証グロース |

| コード | 5867 |

| 名称 | エスネットワークス |

| 公募株数 | 50,000株(自己株式の処分) |

| 売出し株数 | 300,000株 |

| オーバーアロットメント | 52,500株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | SMBC日興証券 三菱UFJモルガン・スタンレー証券 みずほ証券 アイザワ証券 楽天証券(100%完全抽選) SBIネオトレード証券(委託幹事決定) 三菱UFJ eスマート証券(委託幹事決定) |

| IPO発表日 | 11月15日(水) |

| 上場日 | 12月19日(火) |

| 仮条件決定日 | 11月30日(木) |

| ブック・ビルディング期間 | 12月4日(月)~12月8日(金) |

| 公開価格決定日 | 12月11日(月) |

| IPO申し込み期間 | 12月12日(火)~12月15日(金) |

| 上場時発行済株式総数 | 3,048,100株 |

| 時価総額 | 21.3億円 |

| 吸収金額 | 2.8億円 |

| 想定価格 | 700円(70,000円必要) |

そしてこのエスネットワークス(5867)のIPO主幹事はSBI証券となっており、平幹事の中には三菱UFJモルガン・スタンレー証券も入っていることから、それぞれグループ会社となるSBIネオトレード証券と三菱UFJ eスマート証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ SBIネオトレード証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

エスネットワークス(5867)のIPO(新規上場)事業内容等

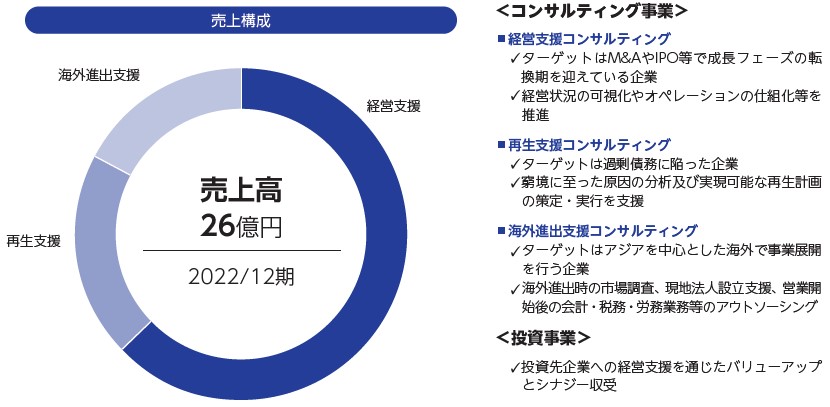

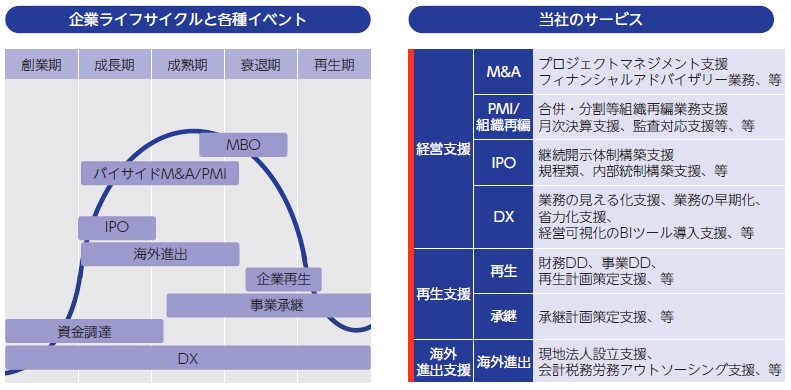

エスネットワークス(5867)はグループ会社で、株式会社エスネットワークス及び連結子会社7社で構成され、主としてコンサルティング事業を展開しており、コンサルティング事業は「経営支援コンサルティング」「再生支援コンサルティング」「海外進出支援コンサルティング」「その他コンサルティング」に区分されています。

国内外のM&AやIPO等で成長フェーズの転換期を迎えている企業をターゲットとして、経営状況の可視化やオペレーションの仕組化等を通じて企業の中長期的な企業価値向上に向けた支援を行っており当社グループの連結売上高の約6割を占めております。

再生フェーズの企業に対して事業が再び軌道に乗るための支援を行っております。主に企業の過剰債務という課題を解決するために、窮境に至った原因を分析し、企業の外部環境及び内部環境を踏まえ、実現可能な再生計画の策定支援及び実行支援をしております。

顧客企業が今後経済成長の見込まれる東南アジアへ進出するにあたり、意思決定サポートから、現地での必要手続き、営業開始後の会計・税務・労務業務のセットアップから記帳代行、給与計算など、現地法人設立及び運営を円滑に遂行するためのサポートを全面的に行っております。

顧客企業の経営者の高齢化という課題を解決するために、現経営者から後継者への事業承継のプランニング及び承継プランの実行支援をしており、顧客企業の後継者と共に経営理念、ビジョンの再定義、今後の経営目標の設定、及び具体的な計画策定(販売、生産等の予算策定)とその後の実行支援をサービスとして提供しております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額27,200千円については、コンサルティング人材採用市場において、引き続き、優秀な人材を獲得すべく、人材採用費として2024年12月期に27,200千円に充当する予定であります。

(エスネットワークスのIPO目論見書より一部抜粋)

エスネットワークス(5867)のIPO初値予想主観及びIPO参加スタンス

エスネットワークス(5867)の市場からの吸収金額はIPO想定価格700円としてオーバーアロットメント含め2.8億円と規模的に東証グロース市場への上場としては超小型サイズとなり、荷もたれ感はまったくありません。IPO株数も公募株及び売り出し株合わせて3,500枚と少なめです。

上述の通りエスネットワークス(5867)の事業内容は財務・会計分野を中心とした実務実行支援型コンサルティングサービスの提供ということで、変革フェーズにある企業に対してCFO(最高財務責任者)機能をワンストップで提供し、経営課題の可視化を起点に、解決策の立案、実行というサイクルを通じて、顧客企業が自走可能な仕組の構築を支援しています。

エスネットワークス(5867)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。売出株式のうちの一部(35,000株を上限)は福利厚生を目的にエスネットワークスグループ社員持株会に売付け(親引け)する予定となっています。

事業内容は経営コンサルティングサービスの提供と参入障壁の低い業態で、すでに上場済みの同業他社も多数ありますが、IPO市場では比較的人気化しやすい業態となります。今回のIPO(新規上場)に際する募集株の内訳は公募株50,000株に対して売り出し株は300,000株で売り出し比率は6.0倍、売り出し放出人は共同創業者2名となることから、やや換金色があります。

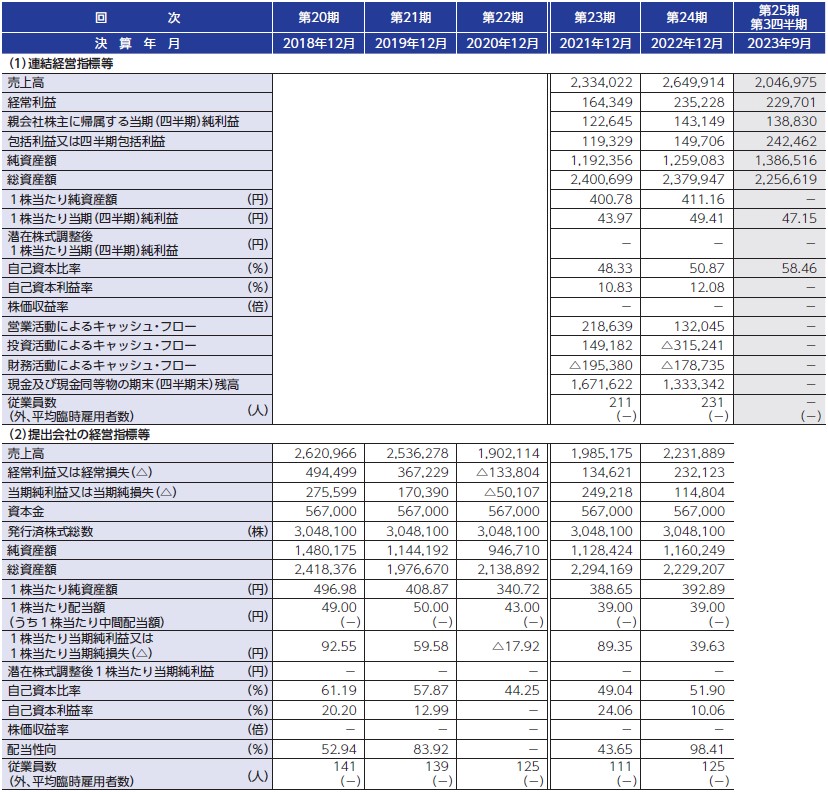

とはいえ、業績は横ばいながらも堅調に推移しており、公開規模もIPO想定価格(700円)ベースで2.8億円と超軽量サイズで、個人投資家も手を出しやすい低位株設定となっているため、初値は需給主導で持ち上げられることになりそうです。ひとまずの初値評価はA級評価で問題無いでしょうか。

よってとりあえず現時点での管理人の個人的なこのエスネットワークス(5867)のIPO参加スタンスは積極参加で行く予定で考えています。SBI証券主幹事案件となるため、IPOチャレンジポイントの使用に悩みたいところですが、IPO地合いも不透明な上に低単価となることから、IPO申し込み期間中によほどIPO地合いの改善が見込めない限りIPOチャレンジポイントの使用をすることはありません。

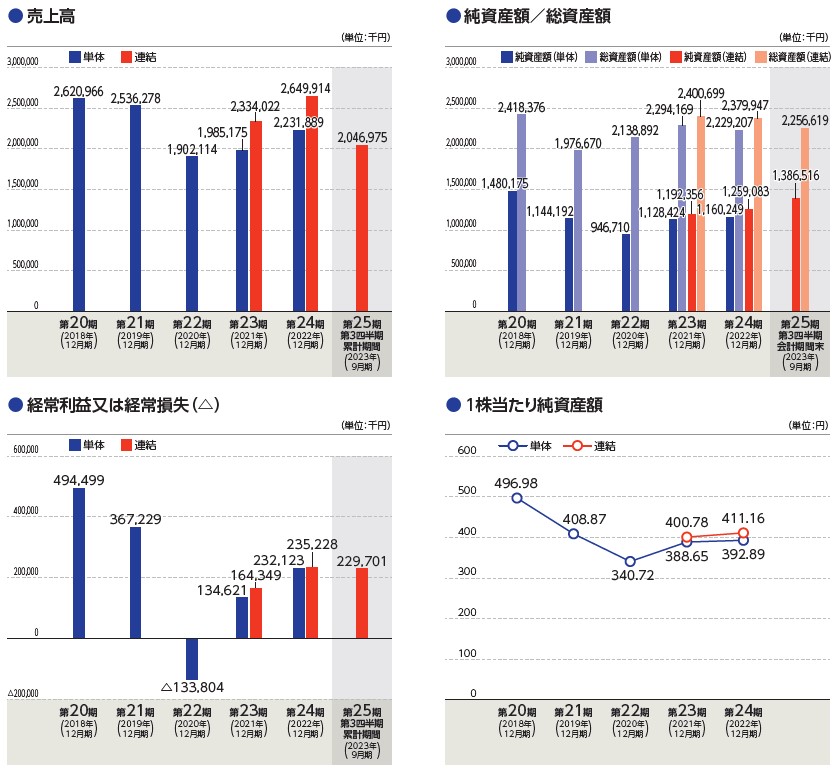

エスネットワークス(5867)のIPO(新規上場)業績等

エスネットワークス(5867)のIPO経営指標

エスネットワークス(5867)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。