ロココ(5868)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月15日)IPO新規上場承認発表された2社のうちのもう1社となります。IPO新ルール適用銘柄で上場日が変更できるタイプです。

当記事はロココ(5868)のIPO詳細記事となりますが、もう1社のエスネットワークス(5867)のIPO詳細についてはすでに下記記事にてご紹介させて頂いております。

エスネットワークス(5867)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月15日)はIPO新規上場承認発表が2社ありました。 当記事はひとま …

ロココ(5868)の上場日は2023年12月20日(水)~12月26日(火)で、最短日程(12月20日)で決まったとしても今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

ロココ(5868)のIPO(新規上場)情報

設立:1994年6月7日

業種:サービス業

事業の内容:ITアウトソーシング・BPOサービス及びシステム開発・保守・導入支援等

| 上場市場 | 東証スタンダード |

| コード | 5868 |

| 名称 | ロココ |

| 公募株数 | 900,000株 |

| 売出し株数 | 450,000株 |

| オーバーアロットメント | 202,500株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | みずほ証券 岩井コスモ証券 岡三証券 SBI証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 11月15日(水) |

| 上場日 | 12月20日(水)~12月26日(火) |

| 仮条件決定日 | 11月30日(木)~12月6日(水) |

| ブック・ビルディング期間 | 最短12月4日(月)~最長12月14日(木) |

| 公開価格決定日 | 12月11日(月)~12月15日(金) |

| IPO申し込み期間 | 最短12月12日(火)~最長12月21日(木) |

| 上場時発行済株式総数 | 3,500,000株 |

| 時価総額 | 24.8億円 |

| 吸収金額 | 11.0億円 |

| 想定価格 | 710円(71,000円必要) |

そしてこのロココ(5868)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ロココ(5868)のIPO(新規上場)事業内容等

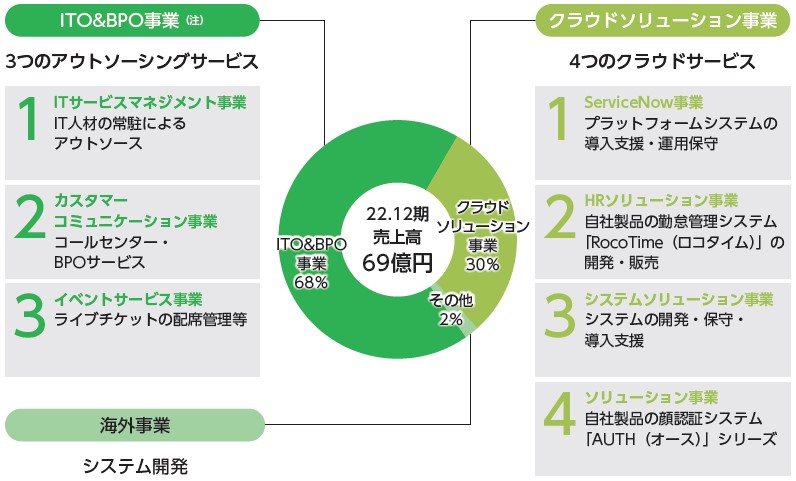

ロココ(5868)はグループ会社で、株式会社ロココ及び海外連結子会社3社(寧波楽科科信息技術有限公司、Rococo Global Technologies Corporation、Rococo Global Solutions Corporation)で構成されており、アウトソーシングサービスを行う「ITO&BPO事業」、システム開発・保守・導入支援を行う「クラウドソリューション事業」、海外法人としてオフショア拠点にて開発・保守業務を行う「海外事業」の3つに区分されています。

ITO&BPO事業では、IT人材の常駐によるアウトソースを主とするITサービスマネジメント事業、ITに限らず様々な業務に対応したコールセンター・BPOサービスを行うカスタマーコミュニケーション事業、エンターテインメント顧客(興行主)へライブチケットの配席管理等を行うイベントサービス事業の3つのアウトソーシングサービスを行っております。

クラウドソリューション事業では、米国ServiceNow社が提供するプラットフォームシステムの導入支援・運用保守の日本展開を行っているServiceNow事業、自社製品の勤怠管理システム「RocoTime(ロコタイム)」の開発・販売を行っているHRソリューション事業、システムの受託開発・保守及び米国Microsoft社が提供する「Microsoft Dynamics365/Power Platform」の導入支援・運用保守を行うシステムソリューション事業、自社製品の顔認証システム「AUTH(オース)」シリーズ及び入退場ゲートシステムの開発・販売・保守を行っているソリューション事業の4つのサービスを行っております。

中国・寧波及びフィリピン・セブをオフショア開発の拠点として、システム開発を一部委託することにより、コスト面、スピード面での優位性を高めております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額581,775千円については、第三者割当増資の手取概算額上限132,991千円と合わせた手取概算額合計上限714,766千円を、運転資金及び借入金返済に充当する予定で、運転資金として①人材雇用・研修教育費として169,000千円(2024年12月期に43,000千円、2025年12月期以降に126,000千円)、②海外進出のための現地市場調査費として75,000千円(2024年12月期に25,000千円、2025年12月期以降に50,000千円)、③銀行からの借入金返済として2024年12月期に341,000千円に充当する予定であります。

また、上記使途以外の残額は、事業拡大のための運転資金に充当する方針でありますが、現時点で具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等にて運用する予定であります。

(ロココのIPO目論見書より一部抜粋)

ロココ(5868)のIPO初値予想主観及びIPO参加スタンス

ロココ(5868)の市場からの吸収金額はIPO想定価格710円としてオーバーアロットメント含め11.0億円と規模的に東証スタンダード市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり、荷もたれ感のある水準ではありません。IPO株数は低位株となるため公募株及び売り出し株合わせて13,500枚と万枚超えで比較的多くあります。

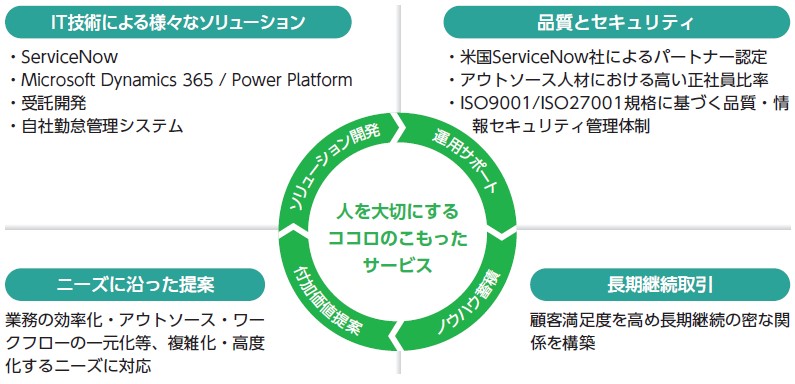

上述の通りロココ(5868)の事業内容はITアウトソーシング・BPOサービス及びシステム開発・保守・導入支援等ということで、エンジニア常駐や受託開発などの「システム開発」、PC-LCM(PCの企画・設計から消去・廃棄)やキッティングサービスなどの「情シス業務アウトソース」、継続的なシステムの維持・改善を行う「ITインフラ構築」など、顧客のニーズやビジネスモデルに合わせたソリューションを提供しています。

ロココ(5868)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格無しで90日間及び180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。公募株式のうちの一部(70,000株を上限)は福利厚生を目的に社員持株会に売付け(親引け)する予定となっています。

ロココ(5868)の事業内容はITやビジネスのアウトソーシング、システム開発・保守・導入支援など、多彩なソリューションサービスを行っており、ワンストップでITに関するサービスを提供することが可能なDX(デジタルトランスフォーメーション)関連としてもIPO市場では成長への期待値も高く、人気化しやすい時流に乗った業態となります。

上場市場は初値上昇率の低い東証スタンダード市場となりますが、業績は堅調に推移しており、公開規模もIPO想定価格(710円)ベースで11.0億円と荷もたれ感は無く、上場時の大きな売り圧力もありません。個人投資家が買いやすい低位株設定となっており、IPO主幹事(野村證券)の営業力も後押しされ、初値は需給主導で持ち上げられることになりそうです。

IPO地合いが不透明な点を加味してもこの内容と規模であれば初値評価はB級評価ぐらいでも問題ないでしょうか。よって現時点での管理人の個人的なこのロココ(5868)のIPO参加スタンスは積極参加で行く予定で考えています。IPO主幹事はマンモス野村となるため、IPO当選の門は狭いでしょうけどね。

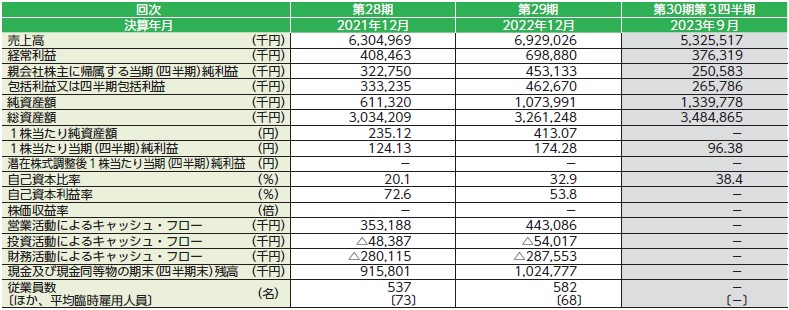

ロココ(5868)のIPO(新規上場)業績等

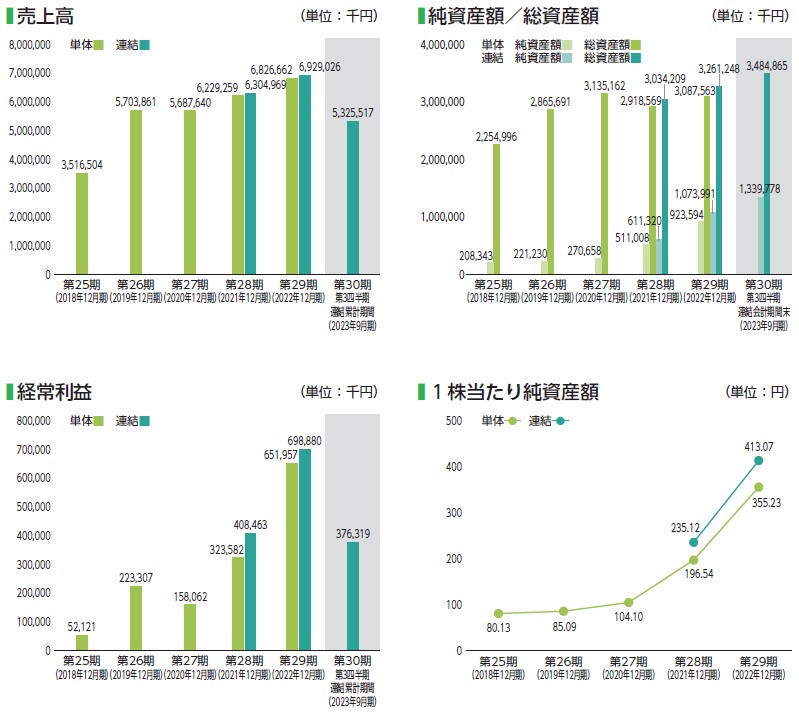

ロココ(5868)のIPO経営指標

ロココ(5868)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。