ロココ(5868)の第一弾初値予想がIPO想定価格ベース(710円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

ロココ(5868)の上場日とIPO申込期間

ロココ(5868)の上場日は2023年12月20日(水)~12月26日(火)で、最短日程(12月20日)で決まれば、ナイル(5618)と2社同日上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

このロココ(5868)のIPO申し込み期間は最短12月4日(月)~最長12月14日(木)となっており、年末IPOラッシュ分の申し込み期間中となっているため、他IPO案件と複数社のIPO申し込み期間被りがあるため、資金管理や申し込み忘れにご注意下さい。

それとロココ(5868)のIPO申し込み期限は最長12月14日(木)までとなっていますが、IPO新ルール「IPOにおける公開価格の設定プロセスの変更」適用銘柄となるため、IPO申し込み期限が最短で12月8日(金)までに前倒しで短縮される可能性がある点も注意が必要です。

ロココ(5868)のIPO(新規上場)初値予想 第1弾

ロココ(5868)のIPO想定価格は710円となっているため、現時点では公募価格の1.3倍~1.5倍程度の初値形成になるのではないかとやや弱めC級評価レベルの第一弾初値予想となっておりますが、個人的な初値予想についてはやや強めB級評価に設定させて頂いております。

なお、このロココ(5868)のIPO仮条件は11月30日(木)~12月6日(水)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

ロココ(5868)の事業内容

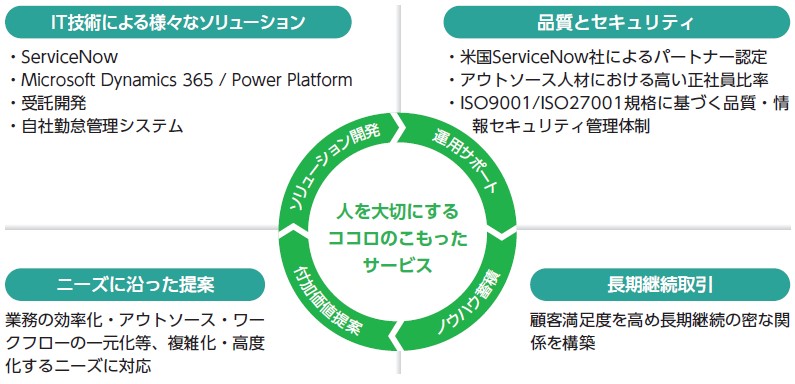

ロココ(5868)の事業内容はITアウトソーシング・BPOサービス及びシステム開発・保守・導入支援等ということで、エンジニア常駐や受託開発などの「システム開発」、PC-LCM(PCの企画・設計から消去・廃棄)やキッティングサービスなどの「情シス業務アウトソース」、継続的なシステムの維持・改善を行う「ITインフラ構築」など、顧客のニーズやビジネスモデルに合わせたソリューションを提供しています。

このロココ(5868)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

ロココ(5868)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月15日)IPO新規上場承認発表された2社のうちのもう1社となります。IPO新ル …

ロココ(5868)のブルベア要素とIPO参加スタンス

ロココ(5868)の市場からの吸収金額はIPO想定価格710円としてオーバーアロットメント含め11.0億円と規模的に東証スタンダード市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり、荷もたれ感のある水準ではありません。

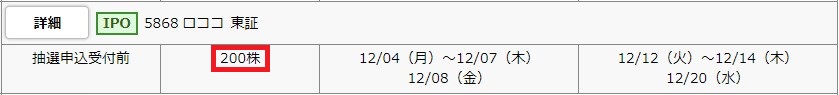

IPO株数は低位株となるため公募株及び売り出し株合わせて13,500枚と万枚超えで比較的多く、海外投資家への販売もありませんが、IPO主幹事は狭き門のマンモス野村で200株1セット配分となっていることから、IPO株の当選確率はかなり低めとなりそうです。

そして今回もこのロココ(5868)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては事業内容がITやビジネスのアウトソーシングと需要拡大で成長への期待値も高い人気業態となります。株価設定には割安感があり、個人投資家の買いやすい低位株設定となっています。公開規模もIPO想定価格(710円)ベースで11.0億円と荷もたれ感もなく、IPO主幹事も営業力に定評のある野村證券となることから、堅調スタートが見込めそうです。

一方、ベア要素(ネガティブ材料)としては業績が増収減益予想となっており、減収の原因が旧ジャニーズ事務所関連会社のイベント中止によるものだとすれば、今後の業績にも影響を及ぼす可能性があります。上場日は未定(12月20日~12月26日)で上場日決定次第では重複上場となり、低位株となるものの、今のIPO地合いでは資金分散の影響が出るかもしれません。

とはいえ、この内容と規模で公募割れする様子は思い浮かびにくく、初値は堅調にスタートすると見ているため、管理人の個人的なこのロココ(5868)のIPO参加スタンスは当初の予定通り積極参加で行く予定です。

ロココ(5868)のIPO幹事配分数

そして推定となりますがこのロココ(5868)のIPO株(公募株及び売り出し株)13,500枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 野村證券(主幹事) | 12,257枚 | 90.8% |

| みずほ証券 | 526枚 | 3.9% |

| 岩井コスモ証券 | 216枚 | 1.6% |

| 岡三証券 | 216枚 | 1.6% |

| SBI証券 | 95枚 | 0.7% |

| 楽天証券(100%完全抽選) | 95枚 | 0.7% |

| 松井証券(前受け金不要) | 95枚 | 0.7% |

| 岡三オンライン(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が2,025枚あります。

積極的にこのロココ(5868)のIPO株を狙いに行くのであれば、IPO主幹事となる野村證券からのIPO申し込みは外せません。平幹事の中には抽選割合の多いネット証券が3社(SBI証券、楽天証券、松井証券)入っていますが、いずれも二桁レベルしかないため、狙うには厳しい数字となりそうです。

ロココ(5868)のIPO仮条件決定

ロココ(5868)のIPO仮条件が決まりました。

IPO想定価格:710円

IPO仮条件:900円~940円

IPO想定価格よりも窓開けで上ブレとなる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は13.9億円~14.5億円となりました。

ロココ(5868)のIPO(新規上場)初値予想 第2弾

ロココ(5868)の第二弾初値予想が発表されたようです。

1,300円~1,500円

IPO仮条件が窓開けで上ブレとなる強気な設定となったことからか、IPO初値予想第二弾は初値予想第一弾時よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはB級評価のままで変更無し、IPO参加スタンスについても引き続き積極参加で変更はありません。

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。