セーフィー(4375)の第一弾初値予想がIPO想定価格ベース(2,280円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

セーフィー(4375)の上場日は9月29日(水)でプロジェクトカンパニー(9246)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はSMBC日興証券とみずほ証券の2社共同主幹事となっております。

SMBC日興証券は口座開設後3カ月間はIPO優遇抽選(ブロンズ)対象となるためIPOの当選確率がアップします。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

なお、このセーフィー(4375)のIPO申し込み期間は9月10日(金)~9月16日(木)となっており、IPO申し込みラッシュ終盤戦となっているものの、他のIPO銘柄との申し込み期間がまだまだ被りまくっていることから、資金管理に注意する必要があります。

セーフィー(4375)のIPO(新規上場)初値予想

セーフィー(4375)のIPO想定価格は2,280円となっているため、現時点では公募価格と同値~1.3倍程度の初値形成になるのではないかと弱めD級評価レベルの第一弾初値予想となっておりますが、個人的な初値評価については海外販売のあるSaaS関連ということで希望的観測も含めやや弱めC級評価に設定させて頂いております。ただしこの評価には直前のIPO地合いなどは考慮されておりませんので、あらかじめご了承下さい。

このセーフィー(4375)のIPO仮条件は本日9月9日(木)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

セーフィー(4375)の事業内容はクラウド型映像プラットフォーム「Safie」の開発・運営ということで、IPO市場は鉄板で人気化しやすいサブスク型SaaS関連銘柄となります。

このセーフィー(4375)の更なる詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

セーフィー(4375)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月25日)は2社のIPO新規上場承認発表がありました。 連日のIPOの登場に記 …

セーフィー(4375)の公開規模はIPO想定価格ベース(2,280円)で236.2億円と規模的に東証マザーズ市場への上場としては大型サイズとなり、荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて90,087枚と多くありますが、公募株及び売り出し株ともに海外投資家への販売もあります。

セーフィー(4375)の防犯カメラ「Safie(セーフィー)」のクラウド録画サービスは2017年に設立からわずか3年で国内業界シェアNo.1となり、防犯カメラ業界では有力企業とされています。防犯や監視といった機能の他、撮影した動画から顔認証技術を利用した接遇改善といった業務効率化サービスの提供も行っているため、今のコロナ禍による非接触環境が求められる世の中での遠隔監視はさらなる需要が取り込めそうですね。

低価格とはいえ、初期費用21,780円~で月額サービス利用料も1,320円~とサブスクモデルとなり、それなりの費用が掛かるイメージです。話は変わりますが、管理人も一応自宅には防犯上、監視カメラを設置しており、安価な「ATOMシリーズ」を利用しています。価格はかなりお安めですが、機能はそこそこ高性能なので、大袈裟なものではなく簡易な監視カメラをお探しの方にはオススメです。

セーフィー(4375)の上場日は9月29日(水)で中型IPOプロジェクトカンパニー(9246)と2社同日上場、前日の28日(火)は怒涛の4社同日上場と、買い疲れや資金分散の影響が出てもおかしくないタイトなスケジュールとなっています。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| プロジェクトカンパニー | 32.7億円 | 東証マザーズ | SBI証券 |

| セーフィー | 236.2億円 | 東証マザーズ | SMBC日興証券他 |

投資ファンド(ベンチャーキャピタルなど)の保有株はあるものの、あまり出口(イグジット)色は感じられません。公開規模はIPO想定価格(2,280円)ベースで236.2億円と大型サイズとなりますが、海外投資家への販売もあり、赤字とはいえ、この手のSaaS系IPOは海外投資家への人気も高く、海外配分比率が高くなる傾向があります。

いずれにしてもこの規模になると個人投資家だけは支えきれない部分があるため、海外投資家及び機関投資家の参戦が必須となります。初値はやはりこのあたりの大口の参加状況がカギとなるでしょうね。ただ事業内容的には大口にも好かれやすいグロース株(成長株)となることから、IPO地合いが好転していれば、比較的堅調なスタートが見込まれそうな気がします。

よって管理人の個人的なこのセーフィー(4375)の申し込みスタンスはひとまず一部証券会社からのみ参加と致しますが、今後のIPO市場の動向次第では全力申し込みに変更する可能性もあります。

セーフィー(4375)のIPO(新規上場)幹事配分数

そして推定となりますがこのセーフィー(4375)のIPO株(公募株及び売り出し株)90,087枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。ただし海外投資家への販売分は考慮しておりません。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 60,360枚 | 67.0% |

| みずほ証券(主幹事) | 20,720枚 | 23.0% |

| 東海東京証券 | 2,703枚 | 3.0% |

| 野村證券(前受け金不要) | 1,802枚 | 2.0% |

| SBI証券 | 1,351枚 | 1.5% |

| 大和証券 | 1,351枚 | 1.5% |

| 三菱UFJモルガン・スタンレー証券 | 450枚 | 0.5% |

| 楽天証券(100%完全抽選) | 450枚 | 0.5% |

| いちよし証券 | 450枚 | 0.5% |

| 丸三証券 | 450枚 | 0.5% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が13,513枚あります。

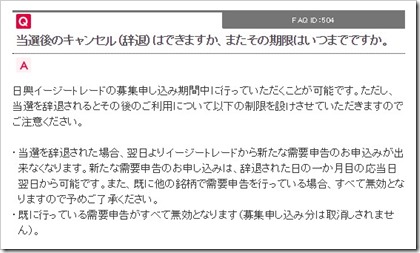

IPO主幹事はIPO当選後のキャンセルは1カ月間IPOに申し込めなくなるというペナルティが課せられるSMBC日興証券となります。9月も含め10月以降はSMBC日興証券主幹事案件が目立つので、ここでのペナルティは厳しいですね。

となると、やはりIPO主幹事がSMBC日興証券とみずほ証券の2社共同主幹事となっていることから、少しでもリスクを取りたくない方は無理せず、キャンセル時のペナルティのあるIPO主幹事のSMBC日興証券は避け、もう1社のみずほ証券だけ参加。さらには平幹事でキャンセルペナルティのある三菱UFJモルガン・スタンレー証券も外すという戦略もありかもしれませんね。

すでに何年もIPO投資を経験されている方ならもうご存知の方も多いと 思いますが、IPOに当選したあとキャンセル(購入辞退)するとペナル ティが課せられる証券会社があります。 そもそもIPOをキャンセル(購入辞退)される方 …

<追記>

セーフィー(4375)のIPO仮条件が決まりました。

IPO想定価格:2,280円

IPO仮条件:2,280円~2,430円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は236.2億円~251.7億円となりました。

<追記>

セーフィー(4375)の第二弾初値予想が発表されたようです。

3,000円~3,500円

IPO仮条件が強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはC級評価のままで変更無し、IPO参加スタンスについては一部参加からやや積極的参加に変更とさせて頂きます。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。