セーフィー(4375)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月25日)は2社のIPO新規上場承認発表がありました。

連日のIPOの登場に記事が追いついておらず申し訳ございません。もう1社のアスタリスク(6522)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。

セーフィー(4375)の上場日は9月29日(水)でプロジェクトカンパニー(9246)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は2社共同主幹事で最近よく見掛けるIPO愛好家人気の高いSMBC日興証券とIPO愛好家人気の低い(?)みずほ証券のコンビとなっております。

SMBC日興証券は口座開設後3カ月間はIPO優遇抽選(ブロンズ)対象となるためIPOの当選確率がアップします。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

セーフィー(4375)のIPO(新規上場)情報

設立:2014年10月23日

業種:情報・通信業

事業の内容:クラウド型映像プラットフォーム「Safie」の開発・運営

| 上場市場 | 東証マザーズ |

| コード | 4375 |

| 名称 | セーフィー |

| 公募株数 | 3,297,700株 |

| 売出し株数 | 5,711,000株 |

| オーバーアロットメント | 1,351,300株 |

| IPO主幹事証券 | SMBC日興証券 みずほ証券 |

| IPO引受幹事証券 | 東海東京証券 野村證券(前受け金不要) SBI証券 大和証券 三菱UFJモルガン・スタンレー証券 楽天証券(100%完全抽選) いちよし証券 丸三証券 大和コネクト証券(委託幹事) 三菱UFJ eスマート証券(委託幹事) |

| IPO発表日 | 8月25日(水) |

| 上場日 | 9月29日(水) |

| 仮条件決定日 | 9月9日(木) |

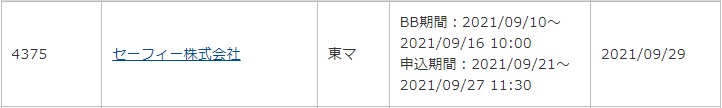

| ブック・ビルディング期間 | 9月10日(金)~9月16日(木) |

| 公開価格決定日 | 9月17日(金) |

| IPO申し込み期間 | 9月21日(火)~9月27日(月) |

| 時価総額 | 1,120.5億円 |

| 吸収金額 | 236.2億円 |

| 想定価格 | 2,280円(228,000円必要) |

公募株式3,297,700株及び売出株式5,711,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は引受人の買取引受による売出しの需要状況等を勘案した上で、発行(売出)価格決定日9月17日(金)に決定されます。

そして上記をご覧の通りこのセーフィー(4375)のIPO幹事団(シンジケート)の中には大和証券と三菱UFJモルガン・スタンレー証券が入っているため、それぞれグループ会社となるCONNECT(コネクト)と三菱UFJ eスマート証券のIPO幹事入りもほぼ確定でしょうかね。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

セーフィー(4375)のIPO(新規上場)事業内容等

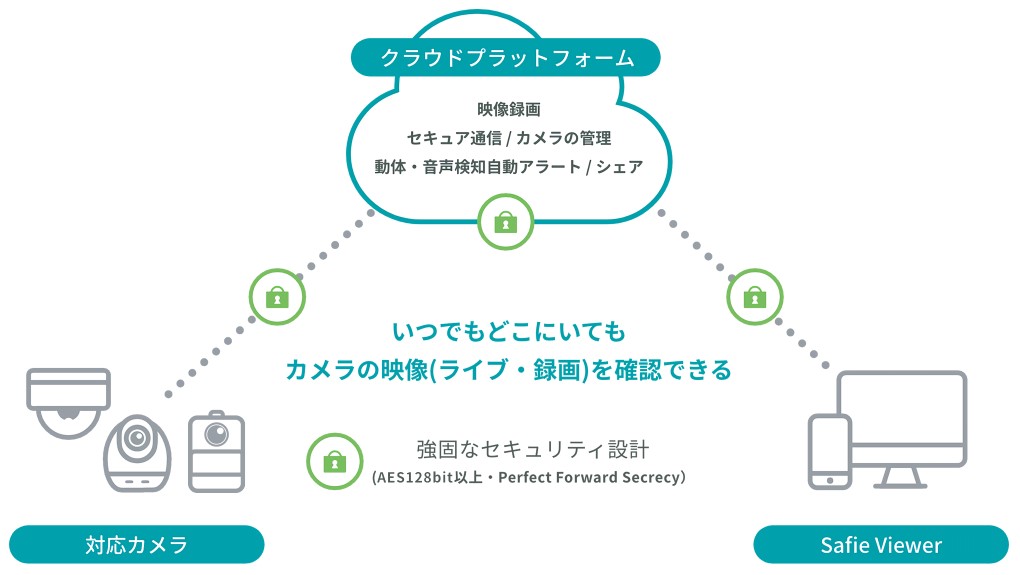

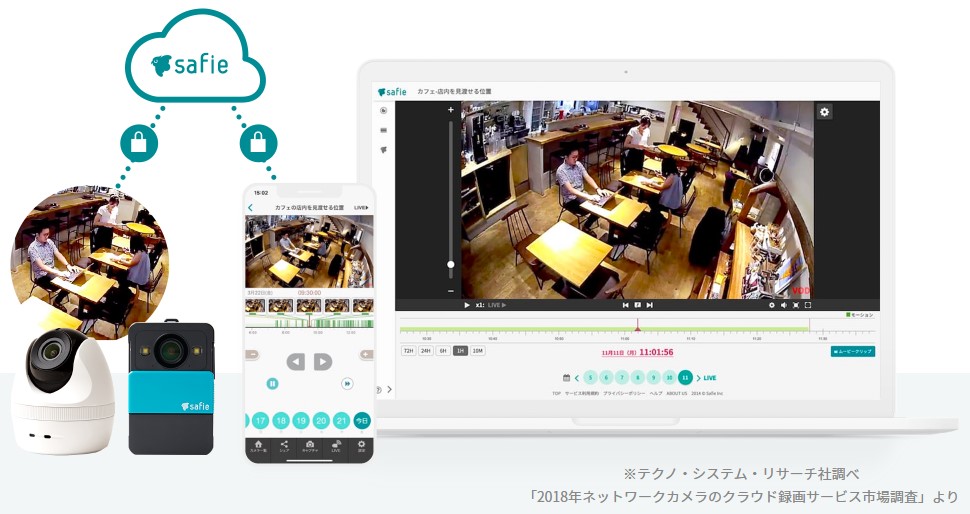

セーフィー(4375)は映像プラットフォームを提供しており、高画質・安価・安全で誰でも簡単にスマホやパソコンで使えるという特徴を持つクラウド録画型映像プラットフォーム「Safie」の開発及び運営を行っております。

この「Safie」は監視カメラサービスとして、小売・外食・不動産・建設・警備・自治体など多様な用途で幅広い業界で活用されています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

差引手取概算額6,942百万円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限2,855百万円を合わせた、手取概算額合計上限9,797百万円については、①優秀な人材を確保していくための人件費として5,335百万円、②オフィススペース拡張に係る費用として2,157百万円、③当社及び当社サービスの認知度向上のための広告宣伝費として1,819百万円、④借入金の返済資金として309百万円、⑤将来的な海外展開準備資金として177百万円にそれぞれ充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

( セーフィーのIPO目論見書より一部抜粋)

セーフィー(4375)のIPO初値予想主観及びIPO参加スタンス

セーフィー(4375)の市場からの吸収金額はIPO想定価格2,280円としてオーバーアロットメント含め236.2億円と規模的に東証マザーズ市場への上場としては大型サイズとなり、荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて90,087枚と多くありますが、海外投資家への販売もあります。

上述の通りセーフィー(4375)の事業内容はクラウド型映像プラットフォーム「Safie」の開発・運営ということで、パソコンやスマートフォンでいつでもどこでもインターネットでカメラの映像(ライブ・録画)を確認することができる映像プラットフォームを提供している企業となります。

映像が綺麗で設定や取付も簡単で使いやすく、高度な安全性も兼ね備えていることから「Safie(セーフィー)」は防犯カメラのクラウド録画サービスシェアNo.1となっており、主な特徴は以下の通りとなります。

株主の中にベンチャーキャピタルの保有株が5社3,780,000株あり、今回のIPO(新規上場)に際する売り出しで756,000株放出しますが、3,024,000株が残ります。各社90日間及び180日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。

セーフィー(4375)の上場日は9月29日(水)でプロジェクトカンパニー(9246)と2社同日上場、前日となる9月29日(水)は4社同日上場というIPOラッシュという名の消化試合が決行されます。今の悪いIPO地合いが続いていれば今回の消化試合は6月よりも厳しいものになるかもしれませんね。

さらに公開規模はIPO想定価格(2,280円)ベースで236.2億円と大型となり、人気化しそうな業態ではあるものの、個人投資家だけではどうしようもないレベル。ただ海外投資家への販売もあるため、初値は海外投資家の人気度合いや機関投資家の人気次第と言ったところになりそうです。初値評価はひとまず地合い無視してC級評価とさせて頂きます。

とりあえず大型案件となることからこのセーフィー(4375)の個人的なIPO参加スタンスは中立で、まずは大手初値予想会社の第一弾初値予想の見解や、今後の地合いなどを考慮しながら決めていきたいと思います。

シンプレクス・ホールディングス(4373)同様に最近の大型案件はSMBC日興証券+みずほ証券のコンビプレイが目立ちますね。みずほ証券は相性的には何とも言えない部分がありますが、SMBC日興証券は比較的相性が良いことや、微力ながらステージも一定上げていることから通常当選及び優遇当選に期待したいところです。あくまでも評価が良ければという前提となりますが。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

<追記>

やはりCONNECT(コネクト)がこのセーフィー(4375)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

セーフィー(4375)のIPO取り扱い決定(大和コネクト証券)

<追記>

やはり三菱UFJ eスマート証券もこのセーフィー(4375)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

セーフィー(4375)のIPO取り扱い決定(三菱UFJ eスマート証券)

セーフィー(4375)のIPO(新規上場)業績等

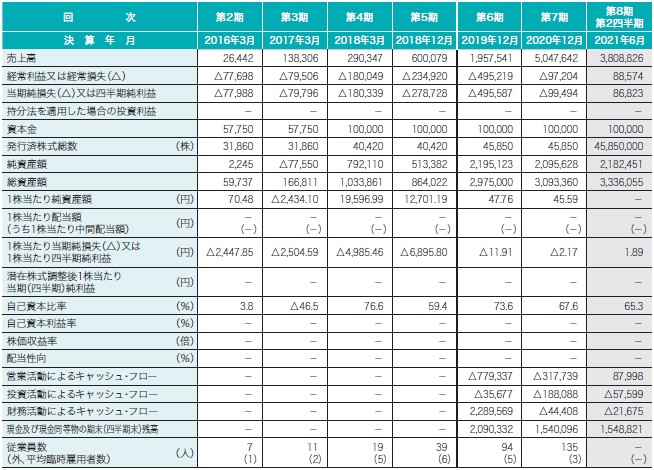

セーフィー(4375)のIPO経営指標

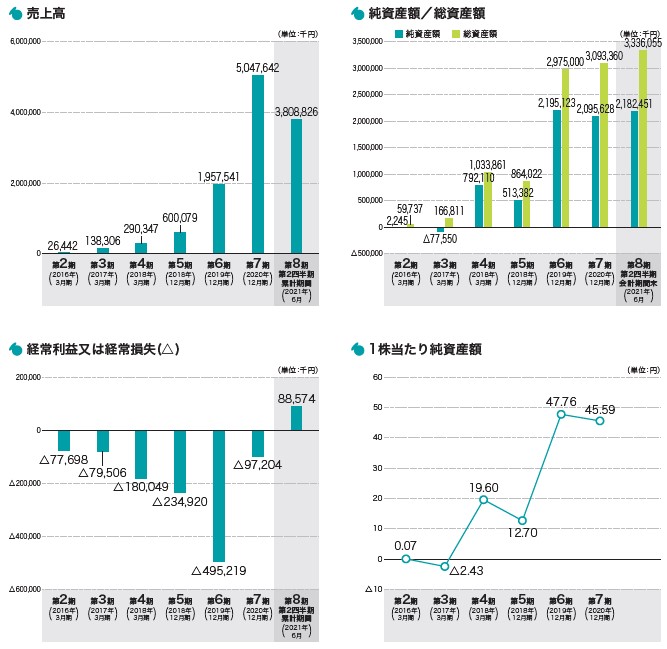

セーフィー(4375)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。