アルファパーチェス(7115)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月21日)IPO新規上場承認発表があった2社のうちの1社目となります。かねてより上場観測のあった企業です。いよいよ12月最終週まで来ました。

当記事はひとまずアルファパーチェス(7115)のIPO詳細記事となり、もう1社のダイワ通信(7116)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

アルファパーチェス(7115)の上場日は2022年12月26日(月)で、ダイワ通信(7116)と2社同日上場、上場市場はIPO市場では可もなく不可もなくの東証スタンダード市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

アルファパーチェス(7115)のIPO(新規上場)情報

設立:2010年11月1日

業種:卸売業

事業の内容:間接材の物販事業及びファシリティマネジメント事業

| 上場市場 | 東証スタンダード |

| コード | 7115 |

| 名称 | アルファパーチェス |

| 公募株数 | 1,000,000株 |

| 売出し株数 | 1,000,000株 |

| オーバーアロットメント | 300,000株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | SBI証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) |

| IPO発表日 | 11月21日(月) |

| 上場日 | 12月26日(月) |

| 仮条件決定日 | 12月8日(木) |

| ブック・ビルディング期間 | 12月9日(金)~12月15日(木) |

| 公開価格決定日 | 12月16日(金) |

| IPO申し込み期間 | 12月19日(月)~12月22日(木) |

| 上場時発行済株式総数 | 9,273,500株 |

| 時価総額 | 78.8億円 |

| 吸収金額 | 19.5億円 |

| 想定価格 | 850円(85,000円必要) |

珍しくスッキリとしたIPO幹事団(シンジケート)構成となっており、このIPO幹事団(シンジケート)構成ではIPO委託幹事(裏幹事)は無さそうです。

アルファパーチェス(7115)のIPO(新規上場)事業内容等

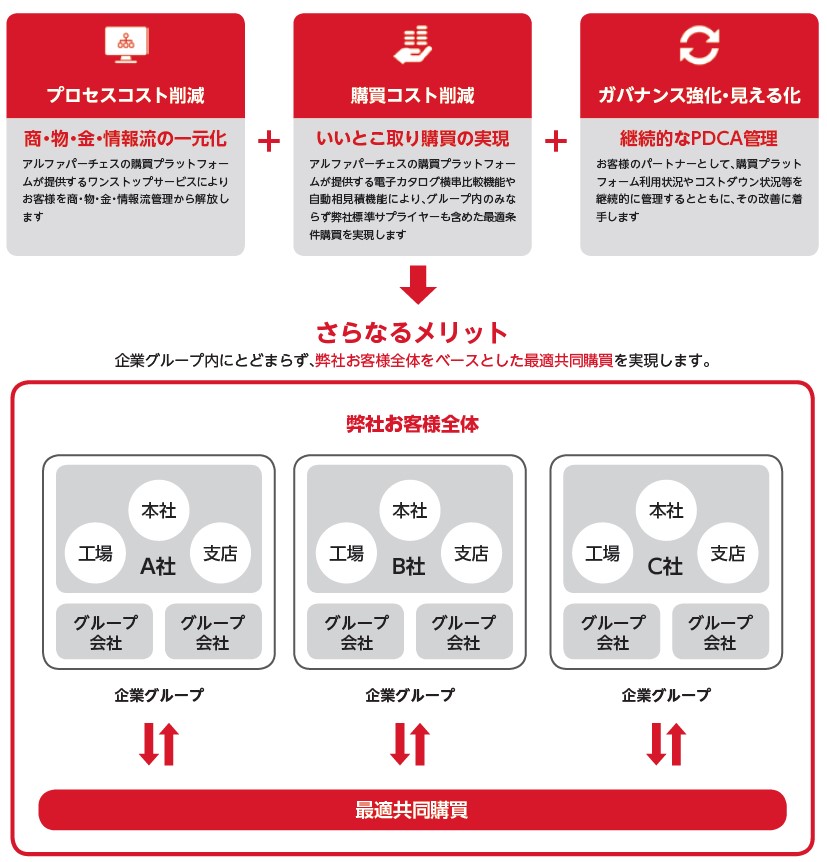

アルファパーチェス(7115)はグループ会社で、株式会社アルファパーチェス、連結子会社であるATC株式会社、および非連結子会社である愛富思(大連)科技有限公司の3社で構成されており、間接材の購買業務を改善したいというモノに関しての顧客のご要望に応える「MRO事業」と施設の管理や運用を効率化したいというサービスに関しての顧客のご要望に応える「FM事業」の2つの事業を行っています。

MRO事業は、インターネットを活用し、企業が日常的に購入する消耗品の発注から納入までを効率化する手法を活用した間接材の販売事業です。MRO商品は、その種類が極めて多い割に、購入量は少なく、単価も安い、典型的なロングテール(多品種・少量・少額)型の商品であり、当社グループは、主に上場企業を中心とした大企業の企業グループ全体を顧客とするべく、その購買に最適なITプラットフォームを提供し、①幅広い商品の選択肢から最適な商品を、②価格競争力のある単価で、③管理された顧客の社内決裁を経て購入が可能、という強みを生かして事業を行っております。

一般的な意味でのFacility Managementとは、土地、建物、構築物、設備等の事業用資産すべてをコスト最小、稼働率最大で運営、維持するための総合的な管理を指しますが、当社グループでは、商業施設の内外装のほか、設備機器の新築、改装、修繕、清掃および運営支援並びに工事用建材を各店舗の工事日程にあわせて提供する事業に限定しています。

【手取金の使途】

手取概算額765,000千円に本第三者割当増資の手取概算額上限233,600千円を合わせた、手取概算額合計上限998,600千円については、①MRO事業の新規顧客開拓に寄与する次世代クラウド版受発注システムであるAPMROの開発、および②商品データベース等の既存のITシステムのクラウド環境への移行による性能、セキュリティ対応、BCP対応などの強化、ならびに③既存電子商取引のメニューでは売買できない、価格未定、納期未定、仕様未定などの欠落情報のある商品を顧客と仕入先(サプライヤー)との対話を通じて取引させる新たなクラウド上のプラットフォーム構築による新たな取引需要の取り込みを目的としたソフトウエア資産に係る設備投資資金として998,600千円(2023年12月期590,000千円、2024年12月期408,600千円)に充当する予定であります。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(アルファパーチェスのIPO目論見書より一部抜粋)

アルファパーチェス(7115)のIPO初値予想主観及びIPO参加スタンス

アルファパーチェス(7115)の市場からの吸収金額はIPO想定価格850円としてオーバーアロットメント含め19.5億円と規模的に東証スタンダード市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて20,000枚と、やや多めにあります。

上述の通りアルファパーチェス(7115)の事業内容は間接材の物販事業及びファシリティマネジメント事業ということで、消耗品購買、システム構築、各種印刷物など、あらゆる間接コストの削減に関する提案とその実現に必要な業務構造改革のためのソリューションを提供しています。

1品目あたりの金額が小さいながら品目数やかかる手間が多く、支払管理や最適な発注先の選定などの運用が大変。間接材物品を誰が、何を、どこから、いくらで購買したか等、購買実態の不透明さを解消したい。間接材物品の比較購買ができておらず、最適価格で購買できているのか?と不安。など間接材購買にまつわるあらゆる課題解決に対して間接材購買の最適化を実現する次世代クラウド版受発注システム「APMRO」の開発及び提供を行っています。

アルファパーチェス(7115)の筆頭株主はすでに東証プライム市場に上場しているアスクル(2678)で連結子会社となり、今回のIPO(新規上場)に際する売出しで894,000株放出します。新株式発行によりアスクル(2678)の株式所有割合は83.9%から65.3%まで低下するものの、引き続き連結子会社として株式保有比率を維持していく方針となっていることから、投資家から毛嫌いされやすい親子上場という位置付けとなります。

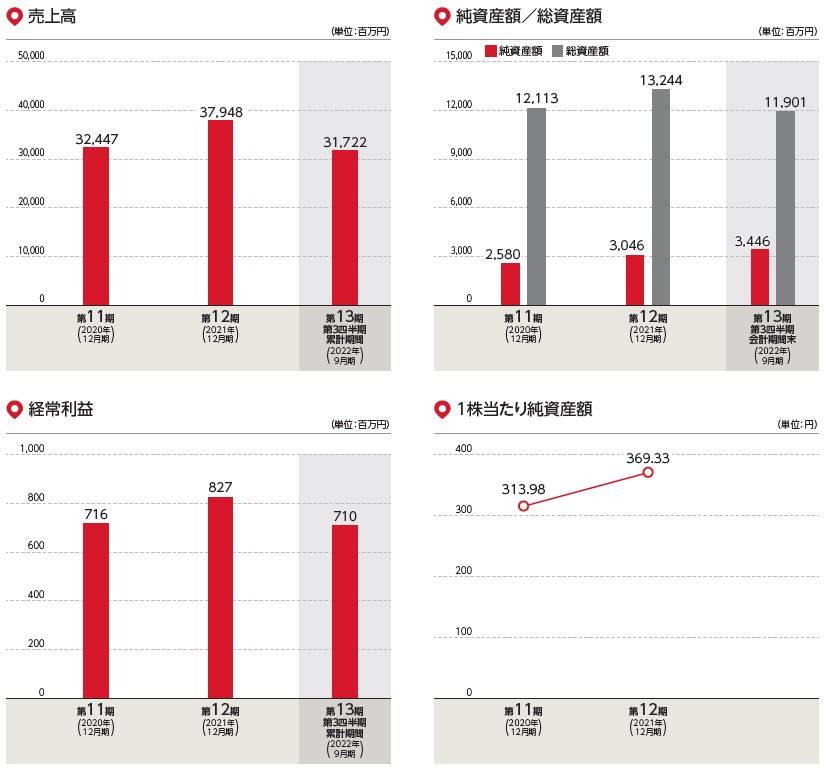

社名(アルファパーチェス)を見たときはなかなか良い感じのIT系かと思いましたが、上場市場は東証スタンダード市場で業種は卸売業と、IPO市場では地味なセクターとなります。ただ、業績規模は大きく、しっかり黒字化となっており、上場企業など大企業との取引も多いことなど、純IT系などの華やかさは無いものの中身的にそれほど悪い雰囲気は感じません。

公開規模もIPO想定価格(850円)ベースで19.5億円とやや荷もたれ感のあるサイズとなりますが、機関投資家の投資対象となれば問題無いレベルかと思います。とはいえ、上場日は12月26日(月)でダイワ通信(7116)と2社同日上場(まだ増える可能性あり)となることによる資金分散の影響やIPOラッシュ後半戦となることからの買い疲れの影響などを考えるとやはり初値評価は控えめに見た方が無難と考え、公開価格を意識したD級評価が妥当となりそうです。

とりあえず現時点での管理人の個人的なこのアルファパーチェス(7115)は参加の方向で考えようと思っていますが、上場時のスケジュール面や地合いはもちろんのこと、大手初値予想会社の見解を見てから最終判断をしたいと思います。

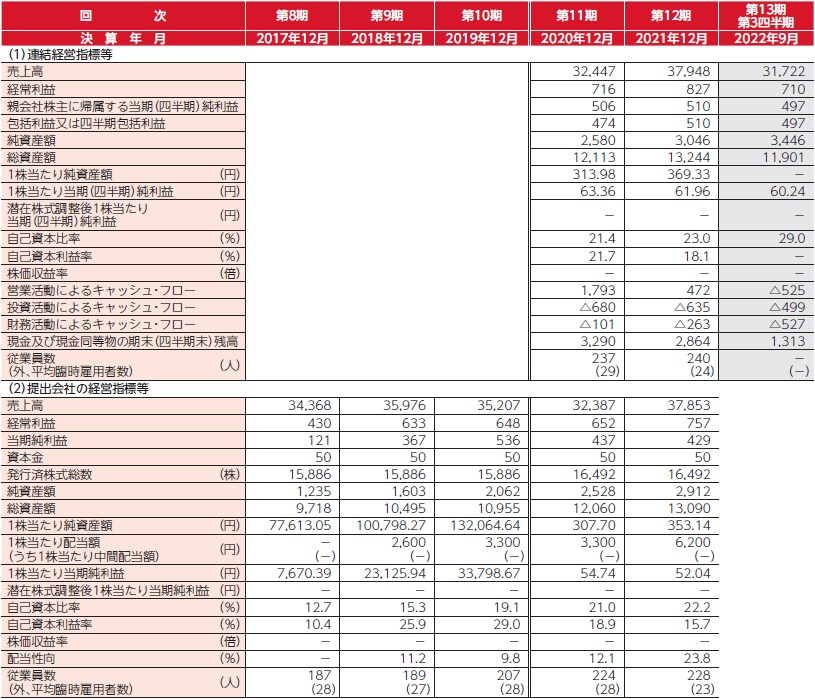

アルファパーチェス(7115)のIPO(新規上場)業績等

アルファパーチェス(7115)のIPO経営指標

アルファパーチェス(7115)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。