AnyMind Group(5027)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は2社のIPO新規上場承認発表がありました。しかも2社ともIPO再上場承認案件です。

当記事はひとまずAnyMind Group(5027)のIPO詳細記事となり、もう1社の住信SBIネット銀行(7163)についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

AnyMind Group(5027)の上場日は2023年3月29日(水)で、ノイルイミューン・バイオテック(4893)と住信SBIネット銀行(7163)と3社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はみずほ証券と三菱UFJモルガン・スタンレー証券の2社共同主幹事となっております。

AnyMind Group(5027)のIPO(新規上場)情報

設立:2019年12月26日

業種:情報・通信業

事業の内容:ブランド企業向けマーケティング支援、パブリッシャー及びクリエイター向け収益化支援、D2C支援に関するプラットフォームとサービスの開発・提供

| 上場市場 | 東証グロース |

| コード | 5027 |

| 名称 | AnyMind Group |

| 公募株数 | 885,300株 |

| 売出し株数 | 1,804,200株 |

| オーバーアロットメント | 403,400株 |

| IPO主幹事証券 | みずほ証券 三菱UFJモルガン・スタンレー証券 |

| IPO引受幹事証券 | SBI証券 大和証券 野村證券(前受け金不要) 松井証券(前受け金不要) SMBC日興証券 岩井コスモ証券 岡三証券 三菱UFJ eスマート証券(委託幹事決定) 大和コネクト証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 2月28日(火) |

| 上場日 | 3月29日(水) |

| 仮条件決定日 | 3月12日(日) |

| ブック・ビルディング期間 | 3月13日(月)~3月17日(金) |

| 公開価格決定日 | 3月20日(月) |

| IPO申し込み期間 | 3月22日(水)~3月27日(月) |

| 上場時発行済株式総数 | 56,986,200株 |

| 時価総額 | 552.7億円 |

| 吸収金額 | 30.0億円 |

| 想定価格 | 970円(97,000円必要) |

公募株式885,300株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定(半数未満)となっており、国内販売株数及び海外販売株数の最終的な内訳は本募集及び引受人の買取引受による売出しの需要状況等を勘案した上で、発行価格決定日3月20日(月)に決定されます。

売出株式1,804,200株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定(半数未満)となっており、国内販売株数及び海外販売株数の最終的な内訳は本募集及び引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日3月20日(月)に決定されます。

そしてこのAnyMind Group(5027)のIPO共同主幹事の1社は三菱UFJモルガン・スタンレー証券となっていることから、グループ会社となる三菱UFJ eスマート証券、平幹事の中には大和証券と岡三証券が入っていることから、グループ会社となる大和コネクト証券と岡三オンラインがそれぞれIPO委託幹事(裏幹事)となる可能性が高いです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

AnyMind Group(5027)のIPO(新規上場)事業内容等

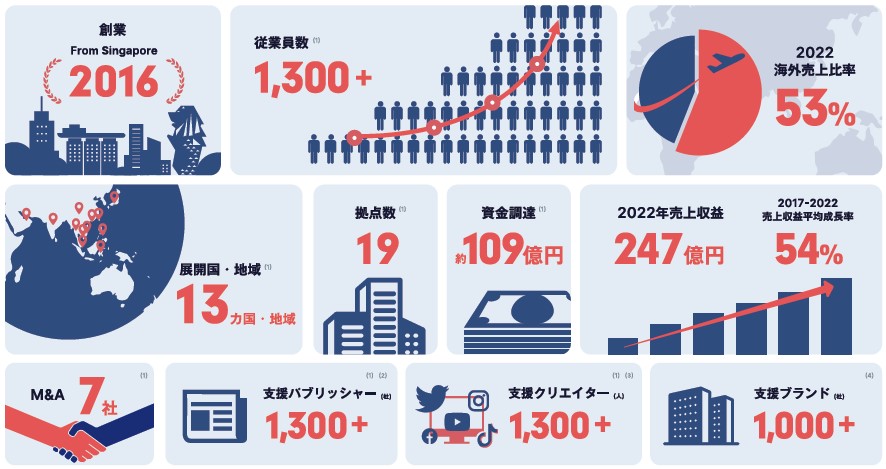

AnyMind Group(5027)はブランド構築、生産管理、メディア運営、ECサイト構築・運営、マーケティング、物流管理等のソリューションをワンストップで支援するプラットフォームを提供するテクノロジーカンパニーです。

プラットフォーム上で様々なデータを活用し、一気通貫で事業支援をすることでビジネスをより簡単によりシンプルに行える世界の実現を目指しており、事業はインターネット関連事業の単一セグメントでありますが「ブランドコマース」と「パートナーグロース」の2つの領域にて事業を展開しております。

インフルエンサーマーケティング等のマーケティングと、ブランドの設計・企画から、生産管理、ECサイトの構築・運用、物流管理に至るまでのバリューチェーン全体を「ブランドコマース」と定義し、その各プロセスでサービスを提供しております。

インターネットメディアやモバイルアプリ運営事業者などのパブリッシャーやYouTuberやTikToker等のクリエイターを中心とする当社パートナーに対して、データ分析、収益化支援、ユーザーエンゲージメント向上支援を行っており、これらのパートナーの成長支援を行う一連のソリューションを「パートナーグロース」と定義しております。パブリッシャー向けにはパブリッシャーグロースプラットフォーム「AnyManager」、クリエイター向けにはクリエイターグロースプラットフォーム「AnyCreator」を提供しております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

差引手取概算額760百万円に、海外販売の手取概算額(未定)及び第三者割当増資の手取概算額上限359百万円を合わせた、手取概算額合計上限1,120百万円については、既存事業の事業拡大と当社プラットフォームに係る機能開発のための人件費の一部に充当する予定であります。また、当社グループの主たる事業運営は当社の連結子会社にて行われているものであるため、手取概算額の充当は連結子会社への投融資の上で行う予定であります。

なお、上記調達資金は、実際の充当時期までは安全性の高い金融商品等で運用する方針であります。

(AnyMind GroupのIPO目論見書より一部抜粋)

AnyMind Group(5027)のIPO初値予想主観及びIPO参加スタンス

AnyMind Group(5027)の市場からの吸収金額はIPO想定価格970円としてオーバーアロットメント含め30.0億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて26,895枚と多めにありますが、海外投資家への販売もあります。

上述の通りAnyMind Group(5027)の事業内容はブランド企業向けマーケティング支援、パブリッシャー及びクリエイター向け収益化支援、D2C支援に関するプラットフォームとサービスの開発・提供とうことで、ブランド構築、生産管理、メディア運営、ECサイト構築・運営、マーケティング、物流管理等のソリューションをワンストップで支援するプラットフォーマーとなります。

念のため前々回上場予定時及び前回上場予定時から今回上場にかけての主な変更点を下記に記載しておきますが、数字面での前回からの変更点は無いようです。

| 前々回 | 前回 | 今回 | |

| 公募株数 | 3,868,100株 | 885,300株 | 885,300株 |

| 売出株数 | 3,678,400株 | 1,804,200株 | 1,804,200株 |

| 売出株数(OA) | 1,131,900株 | 403,400株 | 403,400株 |

| 時価総額 | 637.5億円 | 552.7億円 | 552.7億円 |

| 吸収金額 | 99.8億円 | 30.0億円 | 30.0億円 |

| 想定価格 | 1,150円 | 970円 | 970円 |

上記の通り前回上場予定時からまだ3カ月程度しか経過していないため、数字面での変更点はありませんが、IPO幹事団(シンジケート)に大和証券と野村證券が追加さています。

設立は2019年12月となっていますが、2016年4月にシンガポールで現CEOの十河宏輔氏と現CCOの小堤音彦氏の2人によってAdAsia Holdingsとして創業し、マーケティングテック事業からスタート。その後インフルエンサーマーケティング事業、クリエイターサポート・マネジメント事業に事業領域を拡大し、アジア・中東を中心に世界13カ国、17拠点にまで事業を拡大しました。現在はブランドの商品企画・生産、EC構築・運用、マーケティング、物流までを一括で支援できるプラットフォームを開発、提供しています。

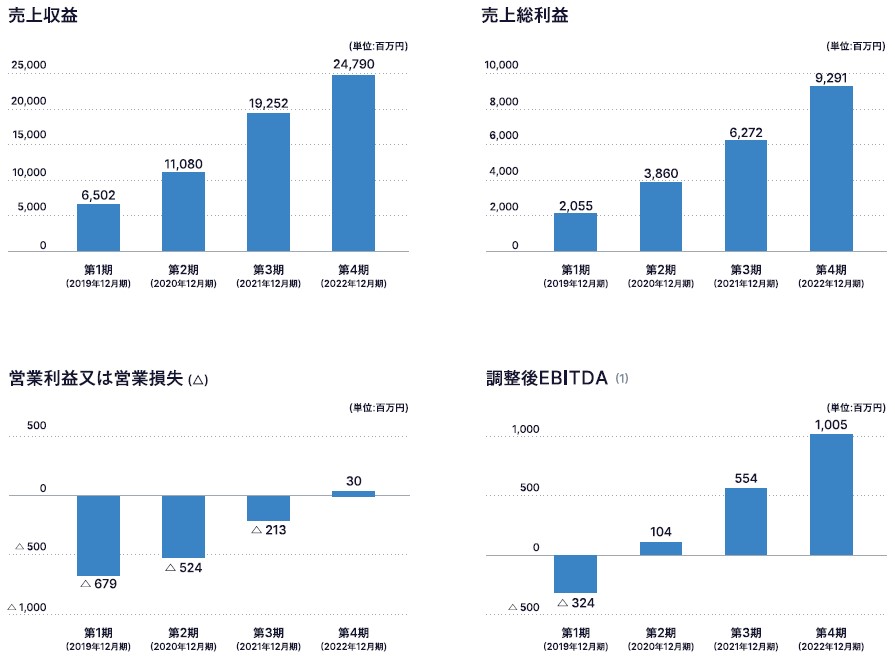

AnyMind Group(5027)のセクターは情報・通信業とIPO市場では人気のセクターとなりますが、事業内容は前々回及び前回同様多岐に渡り海外展開が多いため相変わらずよくわかりません。業績については前回からまだ3カ月程度しか経過していませんが、一応前期(第4期)で微妙に黒字化しています。

AnyMind Group(5027)の公開規模はIPO想定価格(970円)ベースで30.0億円と前回上場予定時と同水準となっています。ちなみに前回はIPOの抽選結果発表後に上場中止を発表しているため、IPO当選したIPO愛好家が煮え湯を飲まされた状況となり、思い出したくない方も多いかもしれません。

IPO株は公募株及び売り出し株ともに海外投資家への販売があるため、海外配分割合次第では国内のみの吸収金額は縮小されるため、公募割れリスクは低いかもしれませんが、過密スケジュールの中で、自社都合で二度も上場中止を行っているVC出口(イグジット)案件という目線で見るとやはり初値評価はD級評価が無難なところでしょうか。割り込み上場かつ日曜日の仮条件決定という点もどこかしら大人の都合っぽく感じてしまいます。

よってとりあえず現時点での管理人の個人的なこのAnyMind Group(5027)のIPO参加スタンスは中立で、今後の仮条件設定や海外投資家の人気度合い、大手初値予想会社の見解などを見ながら決めて行きたいと思います。

AnyMind Group(5027)のIPO(新規上場)業績等

AnyMind Group(5027)のIPO経営指標

AnyMind Group(5027)のIPO売上収益及び営業損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。