カドス・コーポレーション(211A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(6月14日)はおよそ三週間ぶりにIPO新規上場承認発表が1社ありました。IPO地合いが悪く企業自体が上場を控えているのかもしれませんね。

カドス・コーポレーション(211A)の上場日は2024年7月18日(木)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場ですが、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。6月以降はSMBC日興証券主幹事が目立ちますね。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

カドス・コーポレーション(211A)のIPO(新規上場)情報

設立:1999年2月1日

業種:建設業

事業の内容:土地活用の提案から設計・施工までトータルプロデュースすることにより、流通店舗の建築工事を受注する建設事業及び当該店舗等をテナント企業に賃貸する不動産事業

| 上場市場 | 東証スタンダード |

| コード | 211A |

| 名称 | カドス・コーポレーション |

| 公募株数 | 198,000株(自己株式の処分) |

| 売出し株数 | 232,000株 |

| オーバーアロットメント | 64,500株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | 野村證券 大和証券 SBI証券 東海東京証券 ひろぎん証券 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 6月14日(金) |

| 上場日 | 7月18日(木) |

| 仮条件決定日 | 7月1日(月) |

| ブック・ビルディング期間 | 7月2日(火)~7月8日(月) |

| 公開価格決定日 | 7月9日(火) |

| IPO申し込み期間 | 7月10日(水)~7月16日(火) |

| 上場時発行済株式総数 | 948,000株 |

| 時価総額 | 27.0億円 |

| 吸収金額 | 14.0億円 |

| 想定価格 | 2,850円(285,000円必要) |

そしてこのカドス・コーポレーション(211A)のIPO幹事団(シンジケート)の中には大和証券が入っているため、グループ会社となる大和コネクト証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

カドス・コーポレーション(211A)のIPO(新規上場)事業内容等

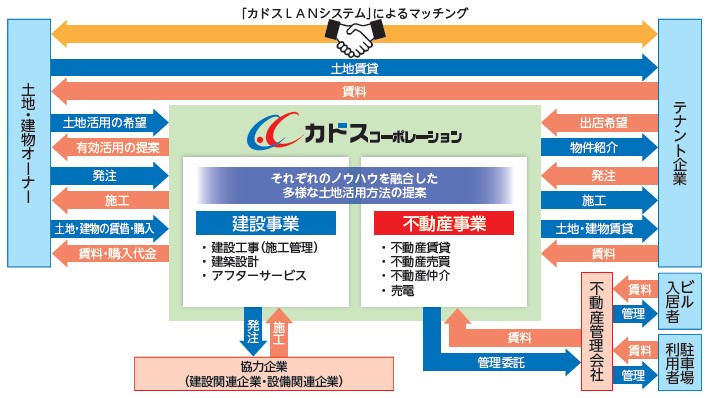

カドス・コーポレーション(211A)は地域の街づくりに貢献する企業のひとつとして、山口県や広島県を中心に流通店舗の設計施工を行う「建設事業」と、土地オーナーとテナント企業とのニーズをつなぎ合わせる「不動産事業」の2つを柱とする事業展開を行っています。

建設事業として、山口県・広島県を中心に主として流通店舗の設計施工を行っており、当社は元請を主としており、実際の施工は当社の協力会社(下請会社)が行っています。土地オーナーとその土地に適したテナント企業を引き合わせ、双方のニーズをつなげることで建築工事の受注に結び付けるビジネスモデルを「カドスLANシステム」と呼び、当社にとって強みと言えるビジネスモデルとなります。

不動産事業は、建設事業の営業活動の中で土地オーナーとテナント企業とのニーズがマッチングしないケースがあることから、当社が両社の間に入り双方のニーズをつなぎ合わせることで案件を成立させております。土地オーナーの希望は土地の賃貸、テナント企業の希望は建物の賃借の場合では案件は成り立ちませんが、当社が土地オーナーより土地を賃借し、当社費用で建物を建築のうえテナント企業に土地・建物を賃貸(建貸)することで双方のニーズがマッチングします。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額509,156千円に本第三者割当増資の手取概算額上限168,527千円を合わせた、手取概算額合計上限677,683千円については、567,000千円を不動産事業において使用する賃貸用不動産の取得・建築に係る設備資金に充当し、残額は借入金の返済資金として充当する予定であります。充当時期は2025年7月期を予定しております。

また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

カドス・コーポレーション(211A)のIPO初値予想主観及びIPO参加スタンス

カドス・コーポレーション(211A)の市場からの吸収金額はIPO想定価格2,850円としてオーバーアロットメント含め14.0億円と規模的に東証スタンダード市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり荷もたれ感を感じるほどのサイズではありません。IPO募集株数は公募株及び売り出し株(OA含む)合わせて494,500株と少なめです。

上述の通りカドス・コーポレーション(211A)の事業内容は土地活用の提案から設計・施工までトータルプロデュースすることにより、流通店舗の建築工事を受注する建設事業及び当該店舗等をテナント企業に賃貸する不動産事業ということで、山口県や広島県を中心に業界のプロが土地活用から設計施工までをトータルにプロデュースしています。

※上記動画再生時は音が出ますので音量にご注意下さい。

カドス・コーポレーション(211A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

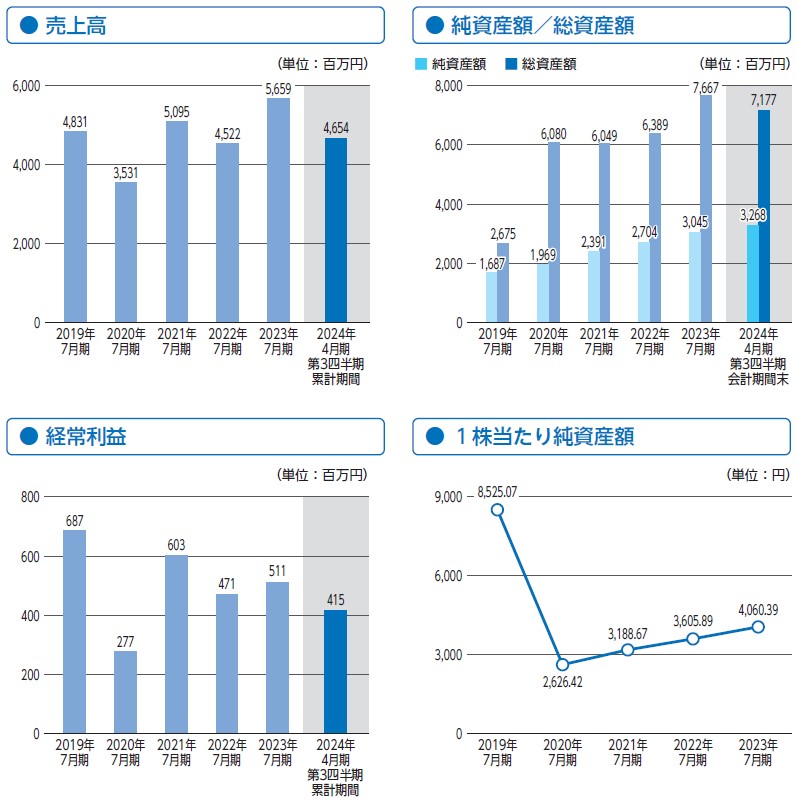

業績は売上収益とも堅調に推移しているものの横ばいで伸びは無く、上場市場は東証スタンダード市場、セクターは建設業で事業内容は地方(山口県や広島県)中心の建設業及び不動産事業と、残念ながらパッと見た限りIPO市場では地味で人気化する要素が見当たりません。

公開規模もIPO想定価格(2,850円)ベースで14.0億円と荷もたれ感のある水準ではないものの中途半端なサイズで、今の悪いIPO地合いでは需給良好とは言えないサイズ感となります。何かしらの好材料が出るか、IPO地合いが好転していない限り初値は苦戦を強いられそうな雰囲気を感じます。ひとまずの初値評価はD級評価といったところになるでしょうか。

上場日(7月18日)までまだ一カ月以上あるため、市場が良い意味で変化している可能性もありますので、とりあえず現時点の管理人の個人的なこのカドス・コーポレーション(211A)のIPO参加スタンスはスルー寄りの中立で、今後のIPO地合いや仮条件設定、そして大手初値予想会社の見解などを見てから決めたいと思います。

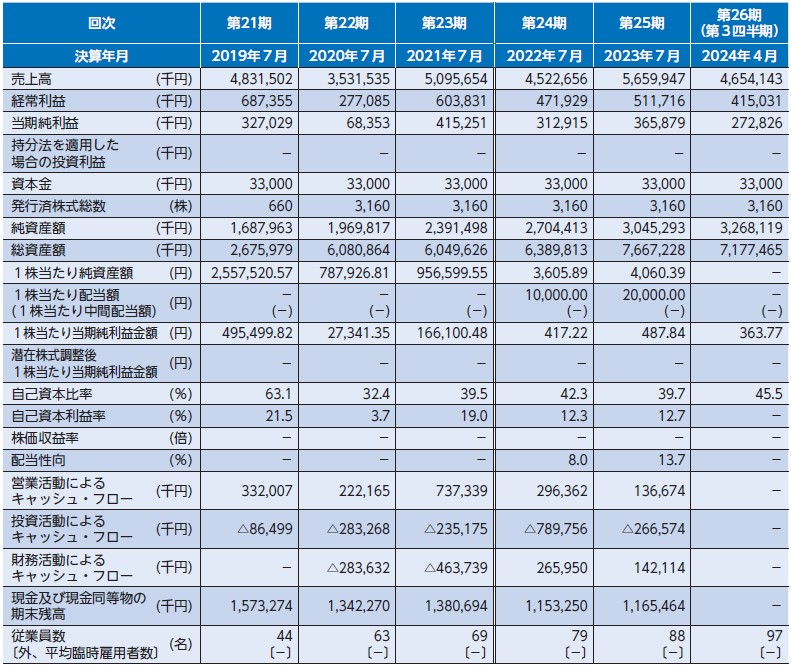

カドス・コーポレーション(211A)のIPO(新規上場)業績等

カドス・コーポレーション(211A)のIPO経営指標

カドス・コーポレーション(211A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。