シイエヌエス(4076)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。これだけのIPO空白期間があったにも関わらず、久しぶりに連続で出て来たと思えば同日上場。

いやはやタイトル通りとなりますが、もはやIPO閑散期とあっても重複上場は避けれないようですね。ちなみに上場日は大安ではありません。

シイエヌエス(4076)の上場日は8月20日(金)でフューチャーリンクネットワーク(9241)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は東海東京証券となっております。

シイエヌエス(4076)のIPO(新規上場)情報

設立:1985年7月4日

業種:情報・通信業

事業の内容:システムエンジニアリングサービス

| 上場市場 | 東証マザーズ |

| コード | 4076 |

| 名称 | シイエヌエス |

| 公募株数 | 320,000株 |

| 売出し株数 | 200,000株 |

| オーバーアロットメント | 78,000株 |

| IPO主幹事証券 | 東海東京証券 |

| IPO引受幹事証券 | 岩井コスモ証券 SBI証券 松井証券(前受け金不要) 水戸証券 東洋証券 岡三証券 岡三オンライン証券(委託幹事) |

| IPO発表日 | 7月15日(木) |

| 上場日 | 8月20日(金) |

| 仮条件決定日 | 8月2日(月) |

| ブック・ビルディング期間 | 8月4日(水)~8月11日(水) |

| 公開価格決定日 | 8月12日(木) |

| IPO申し込み期間 | 8月13日(金)~8月18日(水) |

| 時価総額 | 46.6億円 |

| 吸収金額 | 9.8億円 |

| 想定価格 | 1,650円(165,000円必要) |

そして上記をご覧の通りこのシイエヌエス(4076)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンライン証券のIPO委託幹事(裏幹事)入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

シイエヌエス(4076)のIPO(新規上場)事業内容等

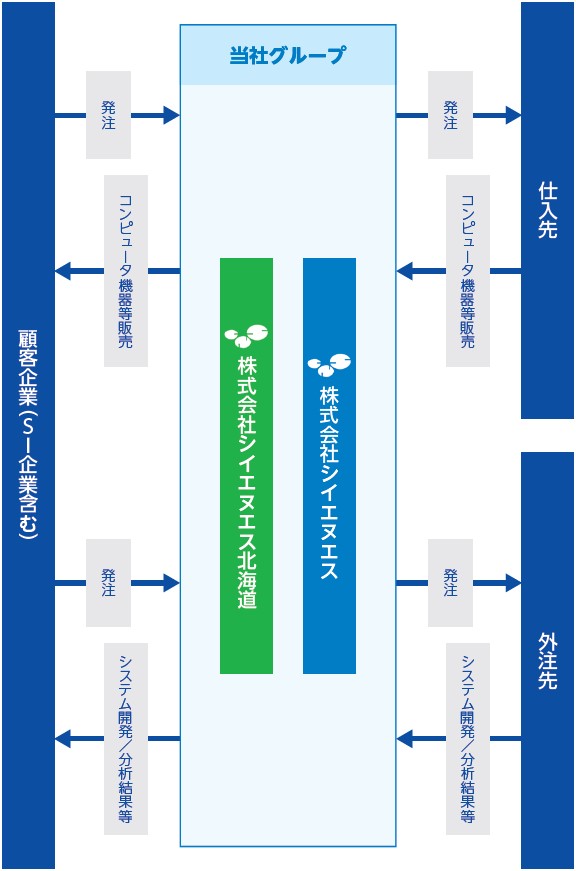

シイエヌエス(4076)はグループ会社で、株式会社シイエヌエス及び連結子会社(株式会社シイエヌエス北海道)の2社で構成されており「システムエンジニアリングサービス事業」を主たる業務とし、システムエンジニアリングサービス事業の開発プロセスは「要件定義工程 → 基本設計工程 → 詳細設計工程 → 製造工程 → 単体試験工程 → 結合試験工程 → 総合試験工程」となっております。

システムエンジニアリングサービス事業の単一セグメントでありますが、サービス事業として「システム基盤事業(オンプレ基盤事業、クラウド基盤事業)」「業務システムインテグレーション事業」「ビッグデータ分析事業」「デジタル革新推進事業」を展開しております。

システム基盤事業はオンプレミス基盤事業(オンプレ基盤)とクラウド基盤事業の2つのサービスを提供しています。

業務システムの初期検討、開発から導入後運用まで全般をサポートする事業となり、特に金融業界の信用リスクや金融規制対応、流通業界の顧客管理や販売管理については長年のノウハウがあり、上流のコンサルティングから運用・保守業務まで一貫したサービスの提供ができます。

ユーザーの契約情報や行動ログ、位置情報といったビッグデータを分析するモデルをつくり、分析を実施することで、顧客のビジネス課題を解決するサービスとなります。通信、金融、広告、流通、小売業等の幅広い分野で戦略改善に向けたビジネスアクションの提案や予測モデルの構築、開発等の実績があります。

DX(デジタルトランスフォーメーション)を推進することを目的として、様々な技術ソリューションを提供しており、ステム技術領域においては、ServiceNow社の製品を活用したシステム保守・運用業務変革の取り組みをパートナーである株式会社エヌ・ティ・ティ・データと推進しております。

【手取金の使途】

手取概算額474,760千円については第三者割当増資の手取概算額上限118,404千円と合わせた手取概算額合計上限593,164千円を、優秀な人材獲得のための人材採用費並びに教育研修費、新規ビジネスモデルの構築、社内基幹システムへの強化等の運転資金に充当する予定であります。

なお、上記資金については、具体的な充当時期までは、安全性の高い金融商品にて運用する予定であります。

(シイエヌエスのIPO目論見書より一部抜粋)

シイエヌエス(4076)のIPO初値予想主観及びIPO参加スタンス

シイエヌエス(4076)の市場からの吸収金額はIPO想定価格1,650円としてオーバーアロットメント含め9.8億円と規模的に東証マザーズ市場への上場としては小型サイズとなり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて5,200枚と比較的少なめです。

上述の通りシイエヌエス(4076)の事業内容はシステムエンジニアリングサービスということで、様々な基幹システムの構築、移行、運用のすべてをワンストップで提供、オンプレミス形式からクラウド形式と幅広い形で対応しています。ちなみにオンプレミスとはサーバーやソフトウエアなどの情報システムを、使用者が管理している施設へ構築し、管理・運用する形態のことを言います。

設立からおよそ36年の老舗中堅システムインテグレーター(SI事業者)となり、事業内容にはこれといった新規性はありません。ただオールド企業とはいえ、DX(デジタルトランスフォーメーション)関連で、コロナ禍によるデジタル化も追い風となっていることも含めIPO市場では人気化しやすい業態となります。

シイエヌエス(4076)の株主の中にはベンチャーキャピタルの保有株は無く、既存の上位大株主には解除価格無しで180日間のロックアップが掛かっております。今回も個人保有分の株式が多い分、動向不明な要素があります。

IPO閑散期にも関わらず上場日は8月20日(金)でフューチャーリンクネットワーク(9241)と2社同日上場となります。同日上場は残念ではありますが、2社ともに公開規模が小さいため、資金分散の影響は軽微かと思われます。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| フューチャーリンクネットワーク | 6.2億円 | 東証マザーズ | 岡三証券 |

| シイエヌエス | 9.8億円 | 東証マザーズ | 東海東京証券 |

もちろんたまたまでしょうが、同日上場のIPO主幹事(岡三証券、東海東京証券)が両社ともに準大手証券(ウイキペディア参照)2社中の2社という位置付けにあるのは何かしら不思議な巡り合わせを感じてしまいます。

ありふれた業態ではあるものの人気業態、セクターはIPO市場では人気の「情報・通信業」、業績も堅調でベンチャーキャピタル不在、東証マザーズ上場で公開規模は10億円程度と小型案件となることから、基本的には死角無しの鉄板IPOとなります。あとはやはり地合い次第といったところでしょうか。ひとまずの評価はA級評価で行きます。

いずれにしても現時点での管理人の個人的なこのシイエヌエス(4076)のIPO参加スタンスは全力申し込みで行く予定です。IPO主幹事は個人的に相性の良い東海東京証券と言いたいところですが、振り返ってみると過去の東海東京証券でのIPO当選は不思議と平幹事の時の方が多いのですよね^^;

<追記>

やはり岡三オンライン証券がこのシイエヌエス(4076)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

シイエヌエス(4076)のIPO取り扱い決定(岡三オンライン証券)

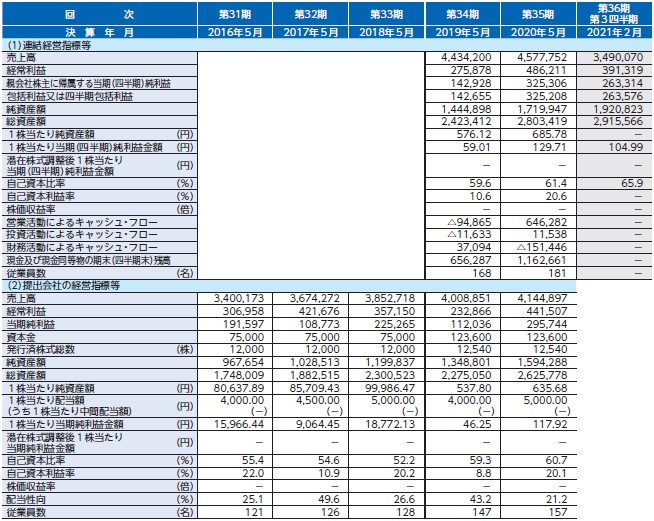

シイエヌエス(4076)のIPO(新規上場)業績等

シイエヌエス(4076)のIPO経営指標

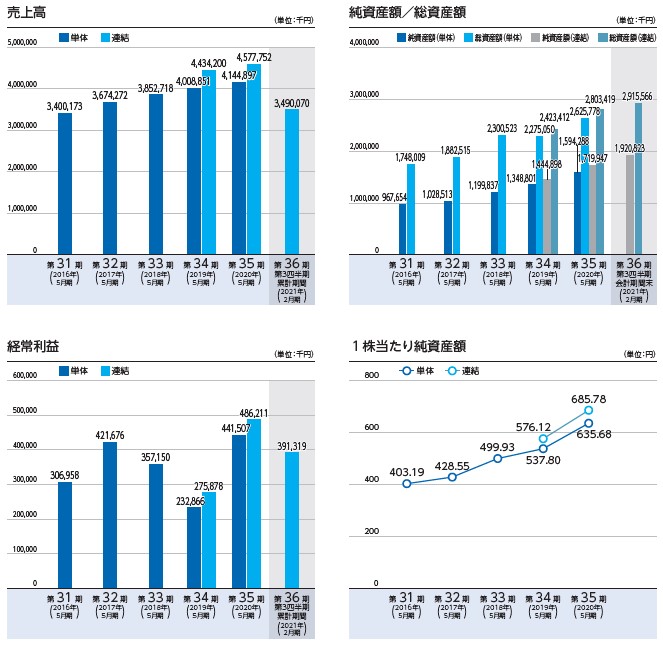

シイエヌエス(4076)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。