ダイレクトマーケティングミックス(7354)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。キオクシアホールディングス(6600)という超巨大IPOの登場によって少しはIPO(新規上場)発表も落ち着くかと思いましたが、落ち着くどころかまたもやそこそこの大型案件が現れました^^;

ダイレクトマーケティングミックス(7354)の上場日は10月5日(月)で今のところは単独上場、上場市場は東証本則市場ですが一部になるか二部になるかはまだ未定(売出し条件決定後に決定する予定)で、IPO主幹事はみずほ証券とSMBC日興証券の共同主幹事となっております。ちなみにこのSMBC日興証券は口座開設後3カ月間はIPO優遇抽選(ブロンズ)対象となるため、当選確率がアップします。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

ダイレクトマーケティングミックス(7354)のIPO(新規上場)情報

設立:2017年8月3日

業種:サービス業

事業の内容:ダイレクトマーケティングを通じた営業ソリューションサービスの提供

| 上場市場 | 東証(所属未定) |

| コード | 7354 |

| 名称 | ダイレクトマーケティングミックス |

| 公募株数 | 0株 |

| 売出し株数 | 7,845,900株 |

| オーバーアロットメント | 1,176,800株 |

| IPO主幹事証券 | みずほ証券 SMBC日興証券 |

| IPO引受幹事証券 | 大和証券 松井証券(前受け金不要) SBI証券 東海東京証券 マネックス証券(100%完全抽選) 岩井コスモ証券 岡三証券 丸三証券 楽天証券(100%完全抽選) 極東証券 岡三オンライン証券(委託幹事) |

| IPO発表日 | 8月31日(月) |

| 上場日 | 10月5日(月) |

| 仮条件決定日 | 9月15日(火) |

| ブック・ビルディング期間 | 9月16日(水)~9月24日(木) |

| 公開価格決定日 | 9月25日(金) |

| IPO申し込み期間 | 9月28日(月)~10月1日(木) |

| 時価総額 | 597.5億円 |

| 吸収金額 | 268.8億円 |

| 想定価格 | 2,980円(298,000円必要) |

売り出し株式7,845,900株のうちの一部は欧州及びアジアを中心とする海外市場の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日2020年9月25日(金)に決定されます。その際の海外販売数は売り出し株数の半数未満となります。

そして上記をご覧の通りこのダイレクトマーケティングミックス(7354)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンライン証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 岡三オンライン証券公式サイト

ダイレクトマーケティングミックス(7354)のIPO(新規上場)事業内容等

ダイレクトマーケティングミックス(7354)は持株会社で当社(株式会社ダイレクトマーケティングミックス)及びグループ会社となる子会社(株式会社カスタマーリレーションテレマーケティング、株式会社マケレボ、株式会社スタッフファースト、株式会社medicli、株式会社データリレーションマーケティング、株式会社ぐるリク)6社により構成されております。

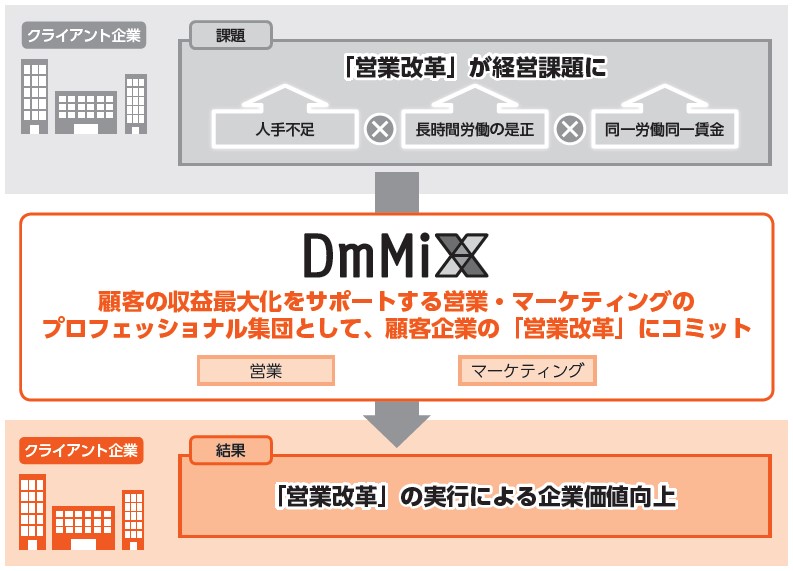

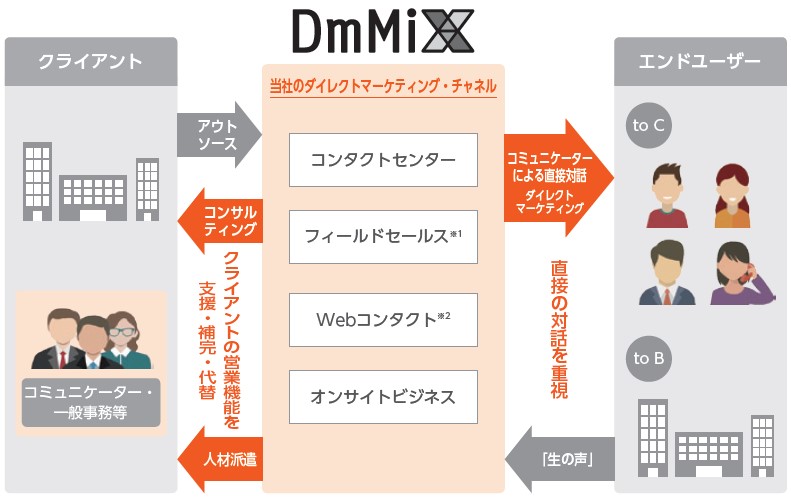

なお、株式会社ダイレクトマーケティングミックスグループのセグメント情報においては「マーケティング事業」及び「オンサイト事業」の2つのセグメントに区分されており、社名にもある通り「ダイレクトマーケティング」を事業の根幹としております。

1.ダイレクトマーケティング

自社で運営するコンタクトセンターにおける当社グループのコミュニケーターによる電話コンタクト、直接訪問、Webコンタクト等のチャネルを通じて、顧客企業に代わってエンドユーザーに対し商品・サービスのセールス、訪問のためのアポイントの獲得等を行っております。

2.コンサルティング

ダイレクトマーケティングを通じて蓄積した情報資産を活用し、顧客企業の課題や目的に合わせた、営業・マーケティング戦略について戦略及び計画の策定からシステムの構築、実際の運用に至るまでのサービスの提供を行っております。

3.ビジネス・プロセス・アウトソーシング

顧客企業の営業・マーケティング活動に関連する付随業務の受託により、自社で抱えているとコストや工数がかかる業務の一括代行等、煩雑な作業の省力化・簡素化をサポートする業務を行っております。

材派遣事業(労働者派遣事業と有料・無料職業紹介事業)として、顧客企業の営業・マーケティング部門のほか、当社グループ企業のマーケティング事業向けにコミュニケーター等の派遣を行っています。

ダイレクトマーケティングミックス(7354)のIPO初値予想主観及びIPO参加スタンス

ダイレクトマーケティングミックス(7354)の市場からの吸収金額はIPO想定価格2,980円としてオーバーアロットメント含め268.8億円とそこそこの規模となります。上場市場は東証本則市場で所属はまだ未定となっていますが、おそらくこの規模であれば一部になると思われます。大型ではありますが東証一部決定であれば普通サイズの範囲でしょうかね。キオクシアホールディングス(6600)に比べると赤子のようです。

下記有価証券上場規定第210条第1項に規定する株主数、流通株式及び時価総額に適合する場合には東証一部市場への上場となります。

株主数:2,200人以上

流通株式:2万単位以上で上場株数の35%以上

時価総額:250億円以上

事業内容は上述の通りダイレクトマーケティングを通じた営業ソリューションサービスの提供で、主にはコンサルティング事業、人材派遣事業、マーケティング事業、ビジネス・プロセス・アウトソーシングとなり、特に新規性はありません。

ダイレクトマーケティングミックス(7354)の設立は2017年8月3日と若いですが、あくまでも持株会社として設立され、前身は2007年4月設立で子会社の1社となる株式会社カスタマーリレーションテレマーケティングとなります。

募集株式については公募株無しの売り出し株のみで売り出し株の放出元のおよそ92%は筆頭株主で出資会社となるインテグラル株式会社の関連ファンドとなっていることから、またもや投資ファンドの出口(イグジット)色の強いIPO(新規上場)案件となります。さすがに人気化するのは厳しそうです。評価的にはD級評価で初値予想は公開価格前後といったところでしょうか。

上場日がギリギリ被っていないのが幸いですが、まさか今年(2020年)最大規模となるキオクシアホールディングス(6600)の上場日前日にこのようなそこそこ大きめの出口(イグジット)案件を持ってくるとは考えもしませんでした。これはさすがに「ザ・大人の事情」というヤツでしょうかね。

とりあえず管理人の個人的なこのダイレクトマーケティングミックス(7354)のIPO参加スタンスは中立で大型IPOとなるため、まずは大手初値予想会社の第一弾初値予想の見解を見てから決めたいと思います。グローバルオファリングとなるため海外投資家への人気度合いや配分比率も気になるところですね。

<追記>

やはり岡三オンライン証券がこのダイレクトマーケティングミックス(7354)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ダイレクトマーケティングミックス(7354)のIPO取り扱い決定(岡三オンライン証券)

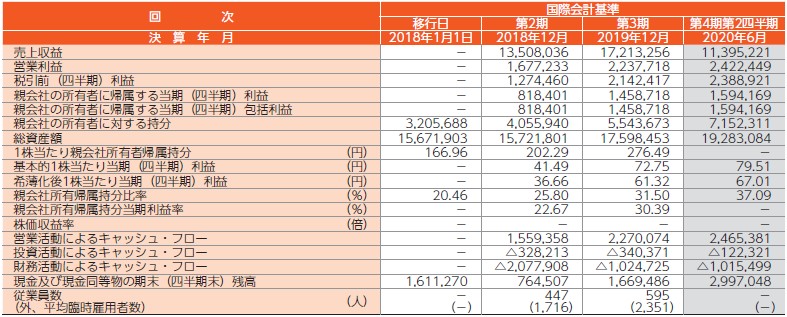

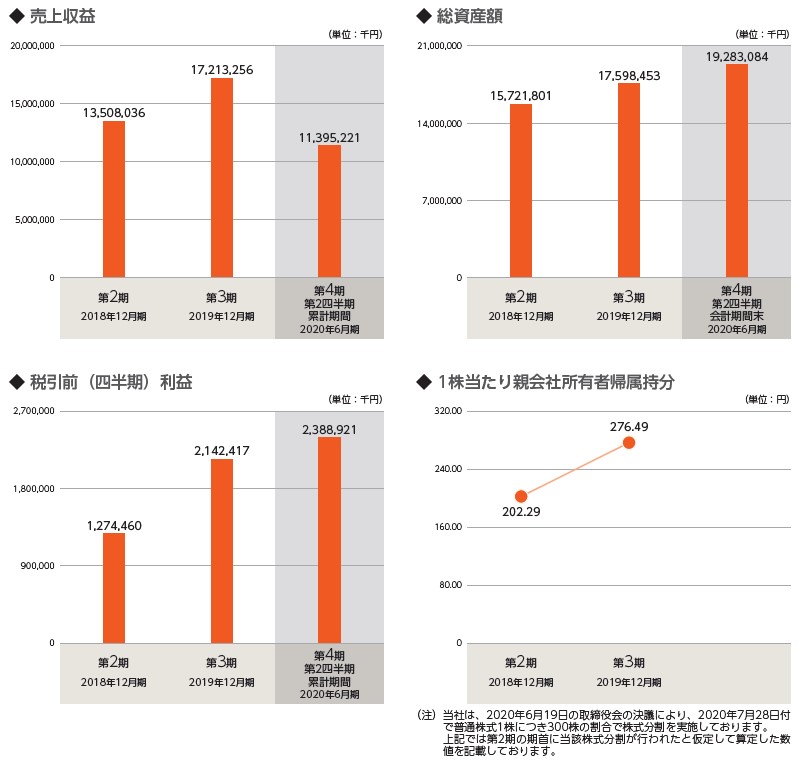

ダイレクトマーケティングミックス(7354)のIPO(新規上場)業績等

ダイレクトマーケティングミックス(7354)IPOの経営指標

ダイレクトマーケティングミックス(7354)IPOの売上収益及び税引前利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()