光フードサービス(138A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(1月25日)もIPO新規上場承認発表が1社ありました。今年(2024年)初の英語社名でないIPO銘柄です。

光フードサービス(138A)の上場日は2024年2月28日(水)で、Cocolive(137A)と2社同日上場、上場市場は東証グロース市場及び名証ネクスト市場への同時上場で、IPO主幹事は東海東京証券となっております。

光フードサービス(138A)のIPO(新規上場)情報

設立:2009年12月1日

業種:小売業

事業の内容:立呑み居酒屋を中心とした飲食店の展開

| 上場市場 | 東証グロース 名証ネクスト |

| コード | 138A |

| 名称 | 光フードサービス |

| 公募株数 | 320,000株 |

| 売出し株数 | 0株 |

| オーバーアロットメント | 48,000株 |

| IPO主幹事証券 | 東海東京証券 |

| IPO引受幹事証券 | SMBC日興証券 岡三証券 極東証券 楽天証券(100%完全抽選) 水戸証券 岡三オンライン(委託幹事決定) DMM株(委託幹事決定) |

| IPO発表日 | 1月25日(木) |

| 上場日 | 2月28日(水) |

| 仮条件決定日 | 2月8日(木) |

| ブック・ビルディング期間 | 2月9日(金)~2月16日(金) |

| 公開価格決定日 | 2月19日(月) |

| IPO申し込み期間 | 2月20日(火)~2月26日(月) |

| 上場時発行済株式総数 | 992,000株 |

| 時価総額 | 19.8億円 |

| 吸収金額 | 7.3億円 |

| 想定価格 | 2,000円(200,000円必要) |

そしてこの光フードサービス(138A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。今回もSBI証券の名前はありませんね。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

光フードサービス(138A)のIPO(新規上場)事業内容等

光フードサービス(138A)の事業区分は「飲食事業」の単一セグメントで、名古屋を本拠地とし、立呑み店をメインに運営しています。2023年11月末現在で、直営店が31店舗、業務委託店が8店舗、フランチャイズ店(FC店)が15店舗であり、以下の業態ブランドにて展開しています。

新鮮な豚・牛のもつをお客様の目の前で焼き上げます。1本99円~のリーズナブルな価格。お客様との距離が近く、仕事帰りにふらっと寄ってしまうサラリーマンのサードプレイス。

市場から仕入れる新鮮なお刺身や、旬の食材を活かした揚げたてサクサク天ぷらを立呑みスタイルでお気軽にお楽しみいただけます。お腹が空いた方は、天丼とみそ汁だけという楽しみ方もできます。

贅沢に豚骨を使い、手間をかけて旨味だけを抽出した、比較なき味わいの濃厚なスープ。試行錯誤を重ねて辿り着いた黄金比。極限まで加水率を下げた特注の中太麺は、金山家こだわりの逸品。

子どもの頃、家族と一緒に感じたあの外食のワクワクを提供。信頼できる生産者が心を込めたお肉を厳選いたしました。

【手取金の使途】

手取概算額581,800千円については、①設備資金として565,215千円(2024年11月期124,215千円、2025年11月期189,000千円、2026年11月期252,000千円)、②運転資金として新規出店に伴う消耗品等の購入に係る費用10,000千円(2024年11月期10,000千円)、新規出店に伴う採用教育に係る費用3,585千円(2024年11月期3,585千円)、販売促進等に係る費用3,000千円(2024年11月期3,000千円)に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等にて運用する予定であります。

(光フードサービスのIPO目論見書より一部抜粋)

光フードサービス(138A)のIPO初値予想主観及びIPO参加スタンス

光フードサービス(138A)の市場からの吸収金額はIPO想定価格2,000円としてオーバーアロットメント含め7.3億円と規模的に東証グロース市場及び名証ネクスト市場への同時上場としては小型サイズとなり荷もたれ感はありません。IPO株数も売り出し株無しの公募株のみで3,200枚と少なめです。

上述の通り光フードサービス(138A)の事業内容は立呑み居酒屋を中心とした飲食店の展開ということで、焼きとんと呼ばれる豚を使用した串焼きで様々な豚の部位を使用し提供する「焼きとん大黒」、旬の海鮮を使用した天ぷら、刺盛りをメインに提供する「立呑み魚椿」、豚骨醤油ベースの中太麺を特徴とするラーメン「横浜家系ラーメン金山家」、焼肉の食べ放題をコンセプトに、品目数を3段階に分けてコース選択ができる仕組みの「焼肉デラックス」を直営店、業務委託店、フランチャイズ店で展開しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

光フードサービス(138A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存株主は4名(社)のみで、すべて解除価格無しで180日間のロックアップが掛かっているため、上場時のIPO募集株以外の余計な売り圧力はありません。

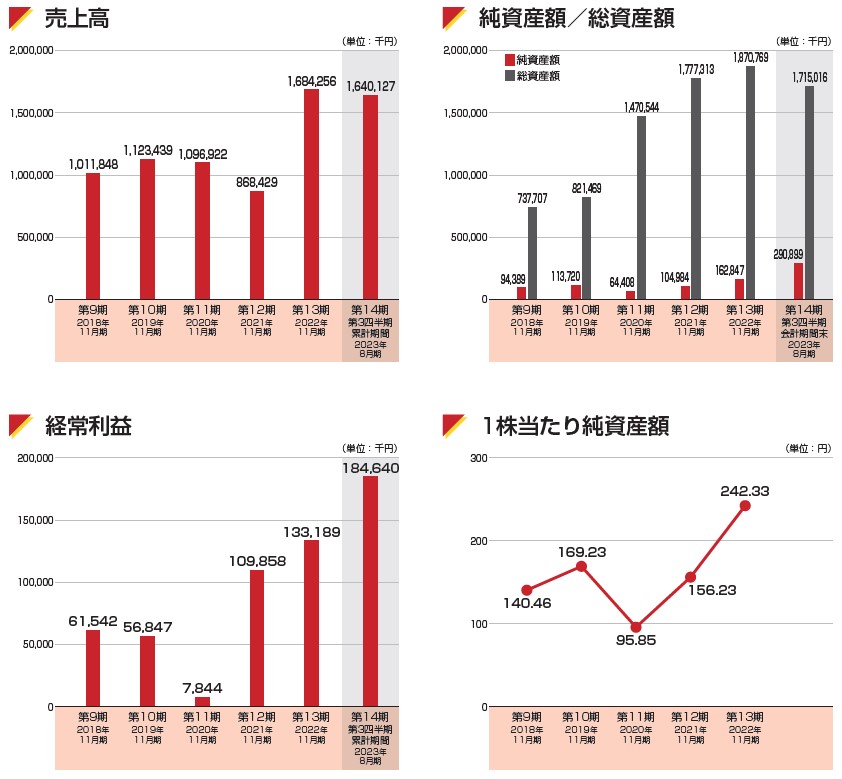

業績も堅調に推移しており、こういった外食関連はIPO的に派手さこそ無いものの、株主優待期待などもあってIPO愛好家と相性も良く、意外と好スタートする傾向があるので侮れません。今回のIPO(新規上場)に際する募集株の内訳は売り出し株無しの公募株のみで既存株主の換金色も無く、公開規模もIPO想定価格(2,000円)ベースで7.3億円と軽量サイズで需給面も良好です。

ただ、2月はいくらでも被らない日があったにも関わらず上場日は2月28日(水)で、Cocolive(137A)と2社同日上場となるため、資金分散の影響が出る可能性がある上、IPO主幹事も営業力にやや不安のある準大手証券(東海東京証券)となっている点などは素直に割り引いて見る必要がありそうです。初値評価はD級評価といったところに落ち着くでしょうか。

最終的にはIPO地合い次第となりますが、この規模であれば個人投資家だけでも十分持ち上げれることが可能なサイズで、公募割れスタートとなる可能性は低そうに思えるため、現時点での管理人の個人的なこの光フードサービス(138A)のIPO参加スタンスはひとまず参加の方向で行く予定です。

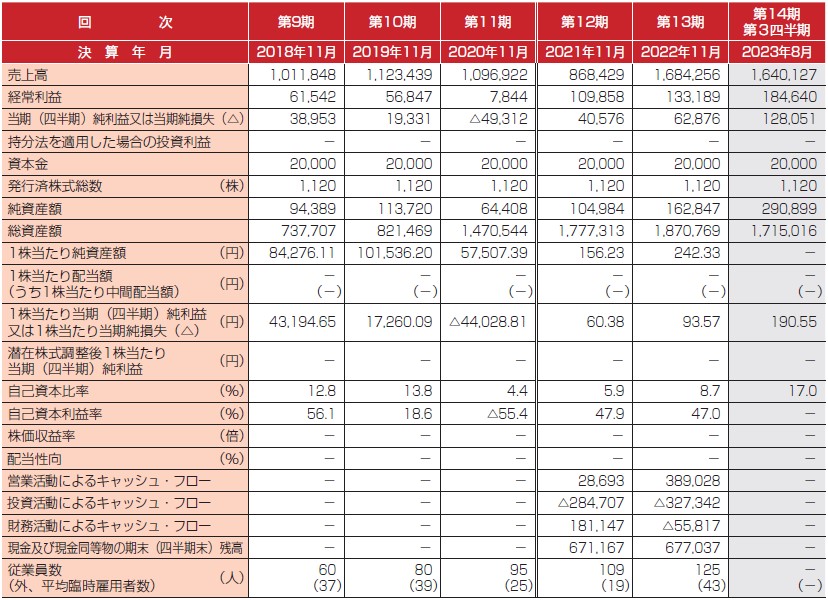

光フードサービス(138A)のIPO(新規上場)業績等

光フードサービス(138A)のIPO経営指標

光フードサービス(138A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。