Cocolive(137A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(1月24日)はおよそ一週間ぶりにIPO新規上場承認発表が1社ありました。「Cocolive」と書いて「ココリブ」と読みます。

現時点で今年(2024年)は4社のIPOが発表されていますが、偶然にも今のことろすべて英語社名となっています。個人的に英語は苦手なのでもうどの銘柄がどんな内容だったのかごちゃごちゃになっています^^;

Cocolive(137A)の上場日は2024年2月28日(水)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

1月25日(木)に光フードサービス(138A)が同日上場でIPO新規上場承認発表されたため、2月28(水)は2社同日上場となります。

Cocolive(137A)のIPO(新規上場)情報

設立:2017年1月23日

業種:情報・通信業

事業の内容:不動産業界向けマーケティングオートメーションツール「KASIKA」の開発、顧客への提供その他関連する業務

| 上場市場 | 東証グロース |

| コード | 137A |

| 名称 | Cocolive(ココリブ) |

| 公募株数 | 150,000株 |

| 売出し株数 | 465,300株 |

| オーバーアロットメント | 92,200株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | みずほ証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) SBI証券 |

| IPO発表日 | 1月24日(水) |

| 上場日 | 2月28日(水) |

| 仮条件決定日 | 2月8日(木) |

| ブック・ビルディング期間 | 2月9日(金)~2月16日(金) |

| 公開価格決定日 | 2月19日(月) |

| IPO申し込み期間 | 2月20日(火)~2月26日(月) |

| 上場時発行済株式総数 | 2,918,600株 |

| 時価総額 | 51.9億円 |

| 吸収金額 | 12.5億円 |

| 想定価格 | 1,780円(178,000円必要) |

このIPO幹事団(シンジケート)構成ではIPO委託幹事(裏幹事)は無さそうです。下位幹事にはなりますが、久しぶりにSBI証券の名前もあって、どこかしらホッとした気分です。

Cocolive(137A)のIPO(新規上場)事業内容等

Cocolive(137A)はマーケティング活動を自動化する「KASIKA(カシカ)」を自社で開発・改良し、日本国内の「工務店・ハウスメーカー」「不動産売買仲介業者」「分譲マンション事業者」に属する不動産会社に提供するBtoBのクラウドサービス事業を営んでいます。

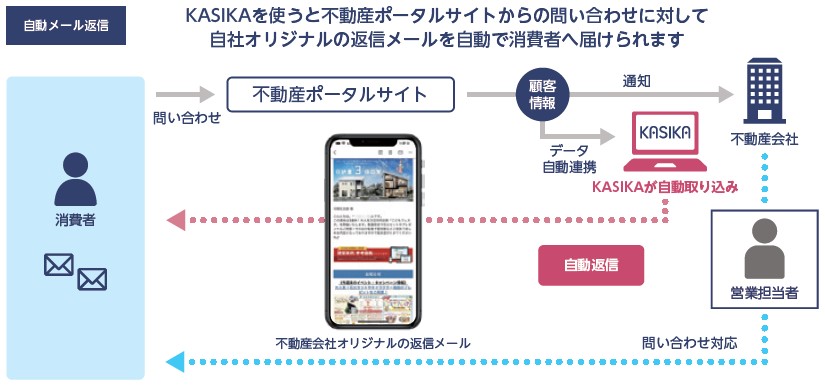

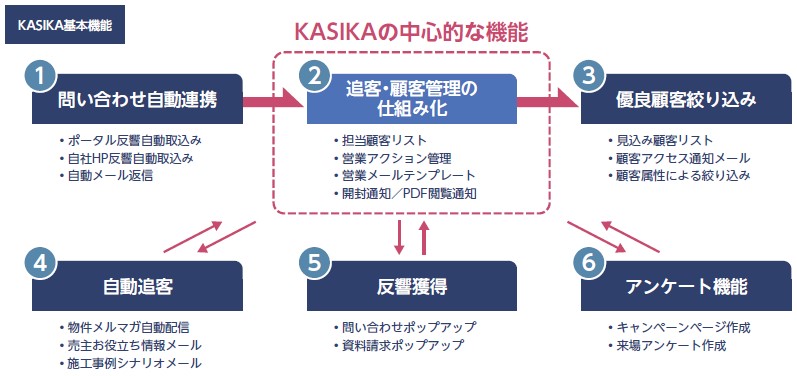

KASIKA(カシカ)は、集客活動を行うことにより得られる消費者からの問い合わせをKASIKA(カシカ)に取込み、営業アクションの管理、属性に応じたメールマガジンの一斉自動送信、契約確度の高い消費者(優良顧客)の絞り込みを行うことができるなどの基本機能を有する不動産業界に特化したツールとなります。

上記基本機能に加えて、顧客から消費者に対してSMSでメールを送信することで顧客と消費者間でのコミュニケーションがスムーズになることが期待され、顧客の利便性を高めるSMSオプション機能、マンションリサーチ株式会社より提供を受けているAIで作成した物件の価格査定書を消費者に提供するAI査定オプション機能も有しております。

【手取金の使途】

手取概算額233,640千円については、①人件費、採用費として2025年5月期に70,000千円、2026年5月期に92,640千円、②サーバ、セキュリティ費用として2025年5月期に15,000千円、2026年5月期に35,000千円、③オフィス移転関連費用として2025年5月期に21,000千円に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。また、上記以外の残額が生じる場合には、2026年5月期以降の人件費、採用費に充当する予定であります。

(CocoliveのIPO目論見書より一部抜粋)

Cocolive(137A)のIPO初値予想主観及びIPO参加スタンス

Cocolive(137A)の市場からの吸収金額はIPO想定価格1,780円としてオーバーアロットメント含め12.5億円と規模的に東証グロース市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり、荷もたれ感を感じるほどのサイズではありません。IPO株数も公募株及び売り出し株合わせて6,153枚と多くありません。

上述の通りCocolive(137A)の事業内容は不動産業界向けマーケティングオートメーションツール「KASIKA(カシカ)」の開発、顧客への提供その他関連する業務ということで、自動メール送信機能による追客支援や、顧客ニーズの可視化による提案支援等の機能を備えた不動産会社の営業・マーケティング活動を支援する住宅・不動産業界に特化したMAツール(マーケティング・オートメーション・ツール)「KASIKA(カシカ)」の提供を行っています。

※上記動画再生時は音が出ますので音量にご注意下さい。

Cocolive(137A)の株主の中にはベンチャーキャピタルの保有株が2社443,320株あり、今回のIPO(新規上場)に際する売り出しで77,900株放出されますが365,420株残ります。両社とも90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。

設立からおよそ8年のスピード上場となり、Cocolive(137A)の現代表取締役CEOの山本考伸氏の前職は楽天トラベルの代表取締役社長で、旅行予約サイト運営企業から不動産特化MAツール提供企業という異業種で異色の経歴を持っています。楽天グループの創業者で代表取締役会長兼社長最高執行役員の三木谷浩史氏とも交流があったと思われますが、IPO目論見書の株主の中に名前はありませんでした。

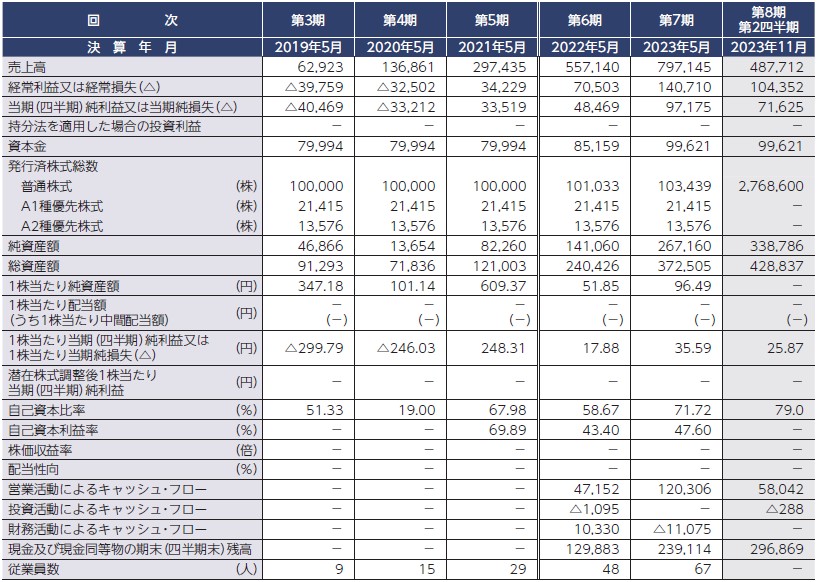

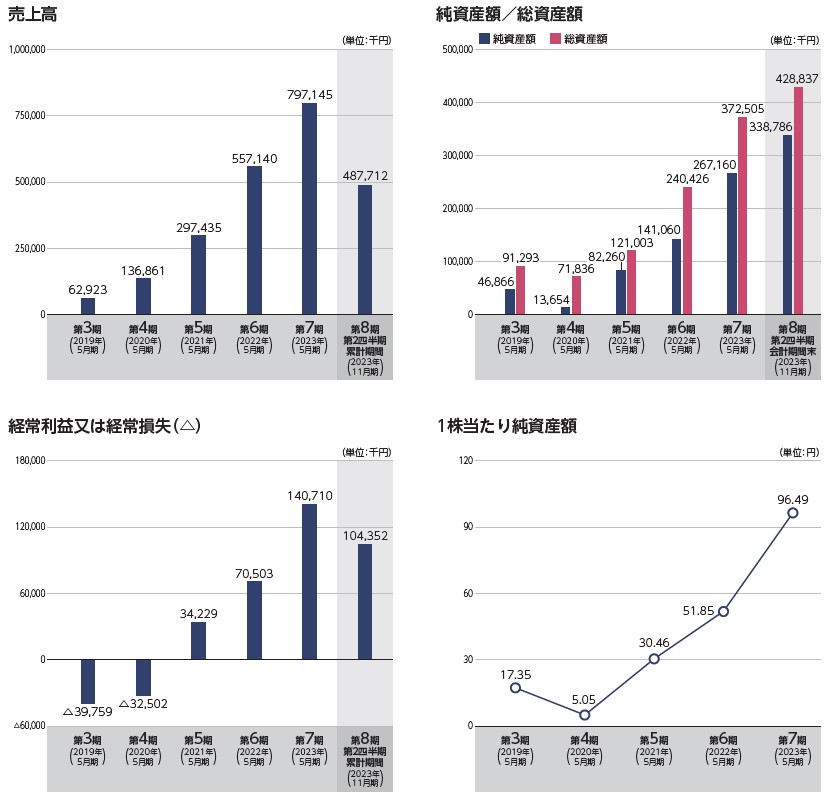

業績規模はまだ小さいものの増収増益傾向で、公開規模はIPO想定価格(1,780円)ベースで12.5億円と荷もたれ感もありません。地合いに左右されやすい不動産関連となりますが、セクターは情報・通信業で、不動産の中でも比較的人気化が見込める不動産テック系となることから初値は堅調スタートとなりそうです。ひとまずの初値評価はB級評価といったところになるでしょうか。

最終的にはやはり地合い次第となりますが、この内容と規模で公募割れスタートとなる絵はさすがに想像できないので、現時点での管理人の個人的なこのCocolive(137A)のIPO参加スタンスは積極参加で行く予定です。個人的にIPO主幹事のSMBC日興証券ではIPOの抽選ステージを上げているため、通常当選はもちろんのこと優遇当選も含め積極的に狙って行きたいと考えています。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

Cocolive(137A)のIPO(新規上場)業績等

Cocolive(137A)のIPO経営指標

Cocolive(137A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。