ホロスホールディングス(5839)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(6月16日)は二週間ぶりにIPO新規上場承認発表が1社ありました。

ホロスホールディングス(5839)の上場日は2023年7月21日(金)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

6月19日(月)にナレルグループ(9163)が同日上場でIPO新規上場承認発表されたため、7月21日(金)は2社同日上場となります。

ホロスホールディングス(5839)のIPO(新規上場)情報

設立:2014年2月3日

業種:保険業

事業の内容:保険代理店事業を中心とする企業グループの持株会社

| 上場市場 | 東証スタンダード |

| コード | 5839 |

| 名称 | ホロスホールディングス |

| 公募株数 | 0株 |

| 売出し株数 | 1,548,400株 |

| オーバーアロットメント | 232,200株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | みずほ証券 岡三証券 アイザワ証券 三菱UFJモルガン・スタンレー証券 SBI証券 岩井コスモ証券 楽天証券(100%完全抽選) 岡三オンライン(委託幹事決定) 三菱UFJ eスマート証券(委託幹事決定) |

| IPO発表日 | 6月16日(金) |

| 上場日 | 7月21日(金) |

| 仮条件決定日 | 7月4日(火) |

| ブック・ビルディング期間 | 7月5日(水)~7月11日(火) |

| 公開価格決定日 | 7月12日(水) |

| IPO申し込み期間 | 7月13日(木)~7月19日(水) |

| 上場時発行済株式総数 | 3,349,600株 |

| 時価総額 | 57.2億円 |

| 吸収金額 | 30.4億円 |

| 想定価格 | 1,710円(171,000円必要) |

売出株式1,548,400株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は本募集及び引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日7月12日(水)に決定されます。

そしてこのホロスホールディングス(5839)のIPO幹事団(シンジケート)の中には岡三証券と三菱UFJモルガン・スタンレー証券が入っているため、それぞれグループ会社となる岡三オンラインと三菱UFJ eスマート証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ホロスホールディングス(5839)のIPO(新規上場)事業内容等

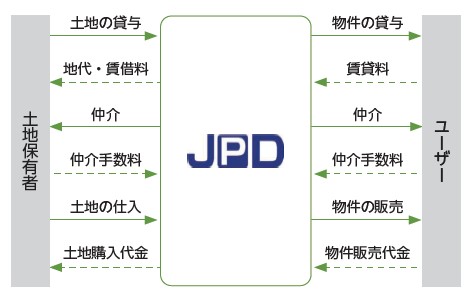

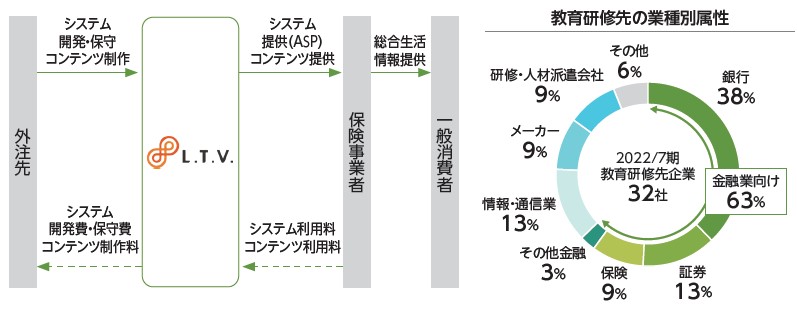

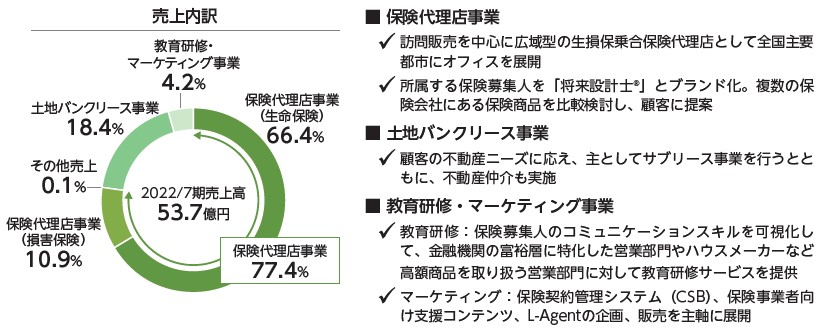

ホロスホールディングス(5839)はグループ会社で、株式会社ホロスホールディングス及び連結子会社3社(株式会社ホロスプランニング、株式会社ジェー・ピー・ディー清水、株式会社エルティヴィー)で構成されており、純粋持株会社としてグループの経営戦略の立案・決定、経理・財務・総務業務等の各事業に共通する管理サービスの提供及びグループ経営のモニタリングを行い、各連結子会社においては「保険代理店事業」「土地バンクリース事業」「教育研修・マーケティング事業」の3事業を展開しております。

保険代理店事業は、連結子会社株式会社ホロスプランニングが保険代理店として全国主要都市にオフィスを展開し、訪問販売を中心に広域型の生損保乗合保険代理店として事業を行っております。

土地バンクリース事業は、2018年1月に当社グループに加わった株式会社ジェー・ピー・ディー清水が営んでおり、主としてサブリースを行っております。

保険業界周辺の事業として、将来設計士が持つ顧客に対するコミュニケーションスキルを教育研修サービスとして提供する活動を行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

ホロスホールディングス(5839)のIPO初値予想主観及びIPO参加スタンス

ホロスホールディングス(5839)の市場からの吸収金額はIPO想定価格1,710円としてオーバーアロットメント含め30.4億円と規模的に東証スタンダード市場への上場としては中型サイズとなり、やや荷もたれ感を感じるサイズとなります。IPO株数は公募株無しの売り出し株のみで15,484枚ありますが、海外投資家への販売もあります。

上述の通りホロスホールディングス(5839)の事業内容は保険代理店事業を中心とする企業グループの持株会社ということで、保険代理店事業を行う株式会社ホロスプランニングと土地バンクリース事業を行う株式会社ジェー・ピー・ディー清水と教育研修・マーケティング事業を行う株式会社エルティヴィーの3社の純粋持株会社で、グループの経営方針策定や経営管理等を行っています。

ホロスホールディングス(5839)の今回のIPO(新規上場)に際する募集株の内訳は公募株無しの売り出し株1,548,400株のみ、売り出し株の放出人は筆頭株主となるTKTH投資事業有限責任組合(投資ファンド)で、オーバーアロットメント分232,200株含め、全株(1,640,600株)手放す形となり、オファリング・レシオはおよそ53.1%となかなかの危険水準の出口(イグジット)案件となります。

公開規模はIPO想定価格(1,710円)ベースで30.4億円となりますが、売出株式1,548,400株のうちの一部(5億5百万円に相当する株式数を上限)は取引関係の維持・発展のため、指定販売先(親引け先)3社及び従業員の福利厚生を目的に従業員持株会に売付けする予定となっており、海外投資家への販売もあるため、海外投資家への販売分(未定)も含めると、公開規模は今よりも縮小されることになります。

ホロスホールディングス(5839)の主事業は全国展開する保険代理店事業と特に新規性の無い地味な事業内容で業績は横ばい、募集株の内訳は公募株無しの売り出し株のみ、上場市場は初値騰落率の低い地味な東証スタンダード市場で、オファリング・レシオ50%超えの出口(イグジット)案件と、IPO的にはネガティブなイメージが先行してしまいます。

よほどの好材料が隠れていない限りはスルー案件となりそうな雰囲気を感じることから、ひとまずの初値評価はD級評価と言ったところでしょうか。最終的には大手初値予想会社の見解などを見てからにはなると思いますが、現時点での管理人の個人的なこのホロスホールディングス(5839)のIPO参加スタンスはスルーの可能性が高いです。

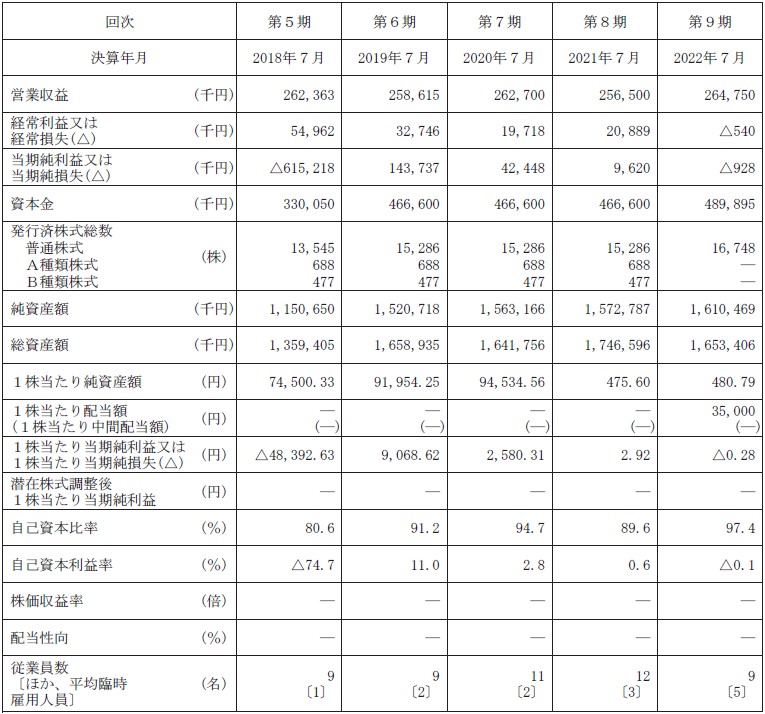

ホロスホールディングス(5839)のIPO(新規上場)業績等

ホロスホールディングス(5839)のIPO経営指標

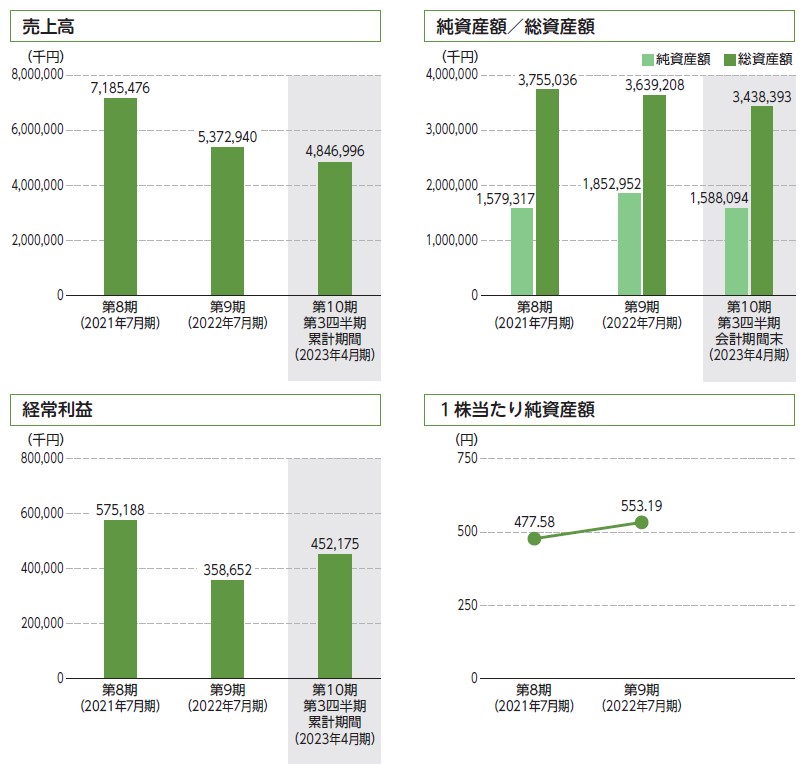

ホロスホールディングス(5839)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。