イシン(143A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日IPO新規上場承認発表があった6社のうちの2社目となります。

当記事はイシン(143A)のIPO詳細記事となりますが、残る5社のうちの1社STG(5858)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、あと4社のソラコム(147A)とL is B(145A)とハッチ・ワーク(148A)とコロンビア・ワークス(146A)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

STG(5858)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。TOKYO PRO Market市場から東証グロースへ市場の鞍替え上場となることから証券コ …

イシン(143A)の上場日は2024年3月25日(月)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

イシン(143A)のIPO(新規上場)情報

設立:2005年4月1日

業種:サービス業

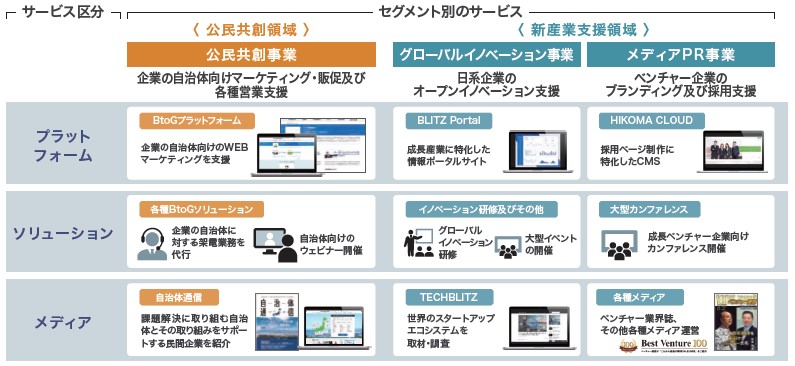

事業の内容:企業の自治体向けマーケティング支援事業、日系大手企業のグローバルオープンイノベーション支援事業、成長企業のブランディング及び採用支援事業

| 上場市場 | 東証グロース |

| コード | 143A |

| 名称 | イシン |

| 公募株数 | 240,000株 |

| 売出し株数 | 250,000株 |

| オーバーアロットメント | 73,500株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) 岩井コスモ証券 極東証券 東海東京証券 丸三証券 |

| IPO発表日 | 2月20日(火) |

| 上場日 | 3月25日(月) |

| 仮条件決定日 | 3月5日(火) |

| ブック・ビルディング期間 | 3月6日(水)~3月12日(火) |

| 公開価格決定日 | 3月13日(水) |

| IPO申し込み期間 | 3月14日(木)~3月19日(火) |

| 上場時発行済株式総数 | 1,840,000株 |

| 時価総額 | 19.8億円 |

| 吸収金額 | 6.0億円 |

| 想定価格 | 1,080円(108,000円必要) |

このIPO幹事団(シンジケート)構成ではIPO委託幹事(裏幹事)は無さそうです。

イシン(143A)のIPO(新規上場)事業内容等

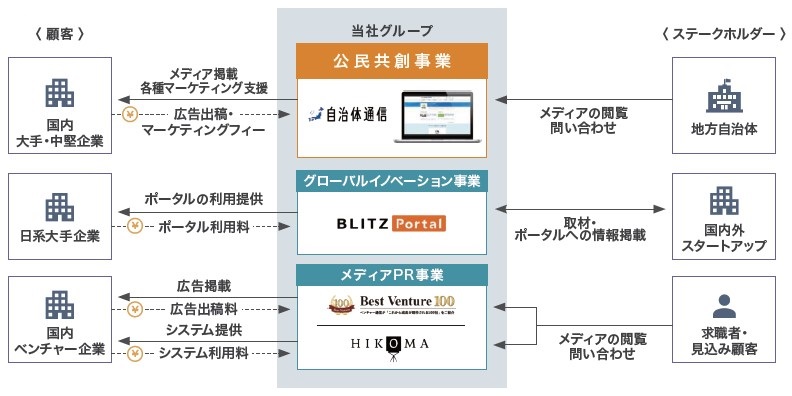

イシン(143A)はグループ会社で、イシン株式会社及び子会社3社(Ishin USA, Inc.、Ishin Global Fund I Limited、Ishin Global Fund I L.P.)及び関連会社1社(GMOベンチャー通信スタートアップ支援株式会社)で構成されており「公民共創事業」「グローバルイノベーション事業」「メディアPR事業」の3つの事業を主な事業として展開しています。

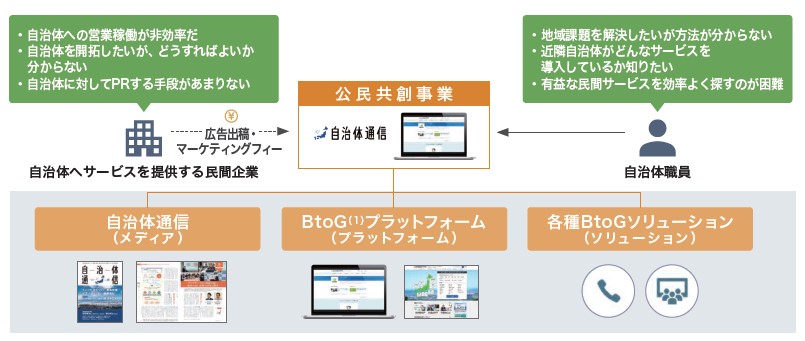

当事業では、自治体と民間企業をつなぐ事業として、自治体DX(デジタルトランスフォーメーション)を中心に、防災・危機管理、学校教育・生涯学習、公共インフラ、健康福祉、地方創生などのテーマで、主に大手・中堅企業の自治体向けマーケティング等の業務を一気通貫で支援しております。

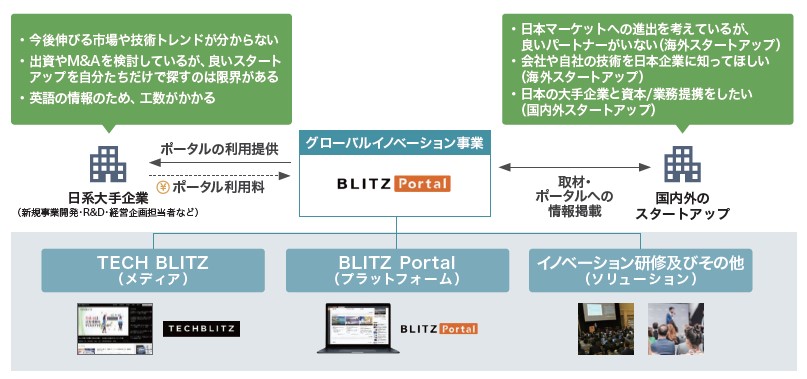

当事業では、日系大手企業と国内外のスタートアップをつなぐサービスとして、成長産業に特化した情報提供サービスや各種ソリューションを通じて、大手企業のオープンイノベーションの推進を支援しております。

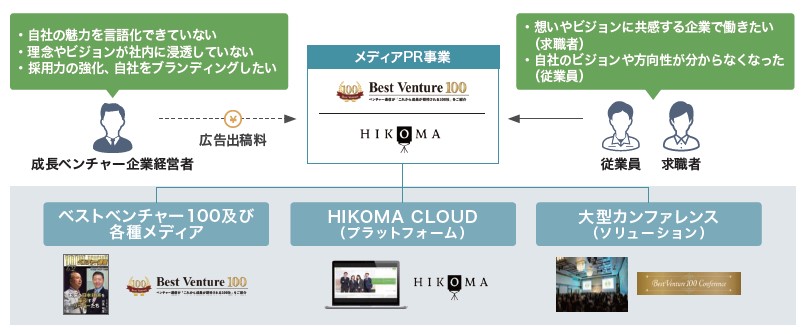

当事業では、近年、クチコミやSNSなどで風評被害につながるケースが増加しており、企業が正しい情報をステークホルダーにわかりやすく伝達する必要性が高まっていることから、主に成長ベンチャー企業向けにブランディング及び採用支援を行っております。

【手取金の使途】

手取概算額228,964千円に、第三者割当増資の手取概算額上限73,029千円を合わせた、手取概算額合計上限301,993千円については、ソフトウエアの保守開発費用として、92,515千円(2025年3月期22,915千円、2026年3月期34,800千円、2027年3月期34,800千円)、新規事業の開発費用として18,900千円(2025年3月期6,900千円、2026年3月期6,000千円、2027年3月期6,000千円)、人員採用費及び人件費として190,578千円(2025年3月期45,932千円、2026年3月期72,323千円、2027年3月期72,323千円)に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用する方針です。

(イシンのIPO目論見書より一部抜粋)

イシン(143A)のIPO初値予想主観及びIPO参加スタンス

イシン(143A)の市場からの吸収金額はIPO想定価格1,080円としてオーバーアロットメント含め6.0億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて4,900枚と少なめです。

上述の通りイシン(143A)の事業内容は企業の自治体向けマーケティング支援事業、日系大手企業のグローバルオープンイノベーション支援事業、成長企業のブランディング及び採用支援事業ということで、様々な社会問題を背景に創業以来ベンチャー振興、地方創生、オープンイノベーション(企業が外部のアイディアや技術を活用することで、新たな価値を創造するための手段・考え方)の3つの領域で事業を展開しています。

イシン(143A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存株主には解除価格無しで180日間のロックアップ及び継続保有の確約が行われています。

イシン(143A)のURLは「https://ishin1853.co.jp/」となっており、ドメイン内にある不自然な数字「1853」が気になりましたが、旧社名の株式会社幕末や現社名のイシン株式会社含め、これは幕末(江戸時代末期)から明治新時代に掛けての幕開けとなった「明治維新」を意識しているような感じです。ハッキリとした記載は見つかりませんでしたが、歴史好きな創業者さんなのでしょうね。

業績は堅調に推移しており、公開規模もIPO想定価格(1,080円)ベースで6.0億円と軽量サイズ、IPOラッシュもまだ序盤戦で、上場日も2024年3月25日(月)で現時点では単独上場、上場時の余計な売り圧力も無いことから初値は需給主導で順調なスタートとなりそうです。

今のIPO好地合いが継続している前提で見るとひとまずの初値評価はA級評価といったところになるでしょうか。よってとりあえず現時点での管理人の個人的なこのイシン(143A)のIPO参加スタンスは参加の方向で考えようと思います。

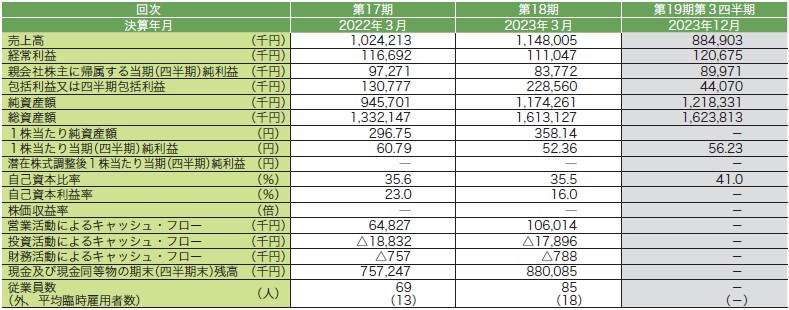

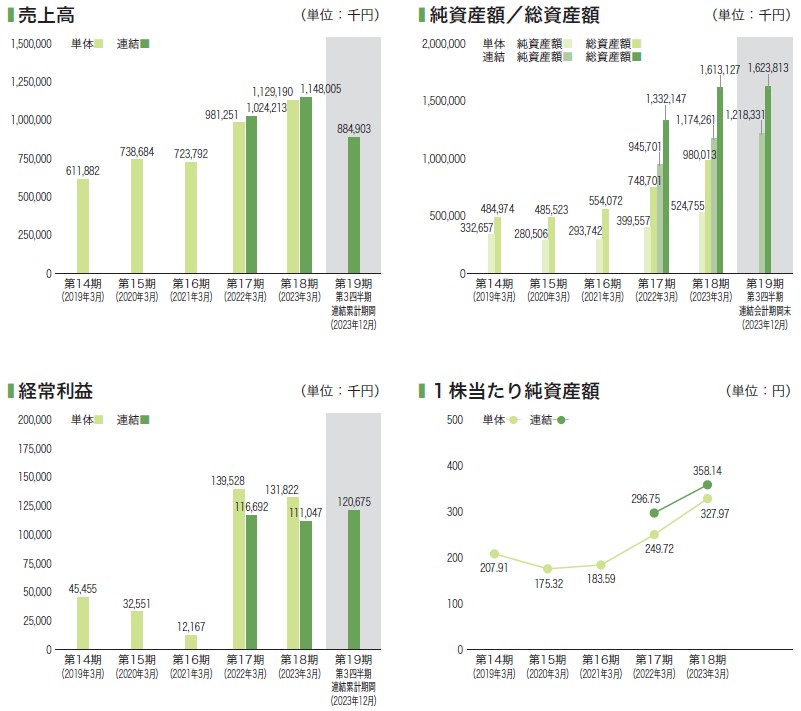

イシン(143A)のIPO(新規上場)業績等

イシン(143A)のIPO経営指標

イシン(143A)のIPO売上高及び経常利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。