黒田グループ(287A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月12日)IPO新規上場承認発表された2社のうちのもう1社です。

当記事は黒田グループ(287A)のIPO詳細記事となりますが、もう1社のラクサス・テクノロジーズ(288A)のIPO詳細についてはすでに下記記事にてご紹介させて頂いておりますので、ご参考にして頂けますと幸いです。

ラクサス・テクノロジーズ(288A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はIPO新規上場承認発表が2社ありました。いよいよ今週から来週に掛け …

黒田グループ(287A)の上場日は2024年12月17日(火)で、今のところは単独上場、上場市場はIPO市場ではやや人気の劣る東証スタンダード市場への上場で、IPO主幹事はSMBC日興証券と野村證券の2社共同主幹事となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

※口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

11月13日(水)にファイントゥデイホールディングス(289A)が同日上場でIPO新規上場承認発表されたため、上場日12月17日(火)は2社同日上場(予定)となります。

11月14日(木)にリスキル(291A)が同日上場でIPO新規上場承認発表されたため、上場日12月17日(火)は3社同日上場(予定)となります。

黒田グループ(287A)のIPO(新規上場)情報

設立:2017年10月6日

業種:卸売業

事業の内容:液晶ディスプレイ用印刷版、自動化設備、樹脂成形金型、HDD 用部品、電力・電設資材、アルミダイカスト製品の製造・販売およびプリント回路基板の設計・受託開発、エレクトロニクス業界および自動車業界への電子部品、電気材料等の販売

| 上場市場 | 東証スタンダード |

| コード | 287A |

| 名称 | 黒田グループ |

| 公募株数 | 0株 |

| 売出し株数 | 12,148,200株 |

| オーバーアロットメント | 1,822,200株 |

| IPO主幹事証券 | SMBC日興証券 野村證券 |

| IPO引受幹事証券 | 大和証券 三菱UFJモルガン・スタンレー証券 みずほ証券 SBI証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 大和コネクト証券(委託幹事決定) 三菱UFJ eスマート証券(委託幹事決定) |

| IPO発表日 | 11月12日(火) |

| 上場日 | 12月17日(火) |

| 仮条件決定日 | 11月28日(木) |

| ブック・ビルディング期間 | 11月29日(金)~12月4日(水) |

| 売出価格決定日 | 12月6日(金) |

| IPO申し込み期間 | 12月9日(月)~12月12日(木) |

| 上場時発行済株式総数 | 46,568,020株 |

| 時価総額 | 298.0億円 |

| 吸収金額 | 89.4億円 |

| 想定価格 | 640円(64,000円必要) |

今回の募集は簡易型のグローバルオファリングとなっているため、売出株式12,148,200株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっています。国内販売株数及び海外販売株数の最終的な内訳は本募集の需要状況等を勘案した上で、売出価格決定日12月6日(金)に決定されます。

そしてこの黒田グループ(287A)のIPO幹事団(シンジケート)の中には大和証券と三菱UFJモルガン・スタンレー証券が入っているため、それぞれグループ会社となる大和コネクト証券と三菱UFJ eスマート証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

黒田グループ(287A)のIPO(新規上場)事業内容等

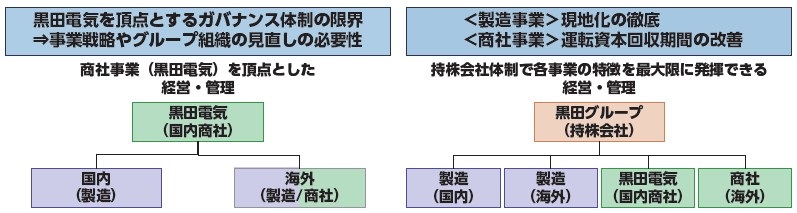

黒田グループ(287A)はグループ会社で、黒田グループ株式会社及び連結子会社29社(製造事業会社13社、商社事業会社15社、管理事業会社1社)で構成されており、製造事業、商社事業を大分し、子会社を並列に配置し、ガバナンス体制を整備するとともに、従来の売上規模拡大を追求した成長から、それぞれの事業・会社の特性を活かし取引先へ提供する価値(収益性)を高める事業構造に転換し、運転資本や再投資を含めた資本効率等の実態を可視化した事業運営を行っています。

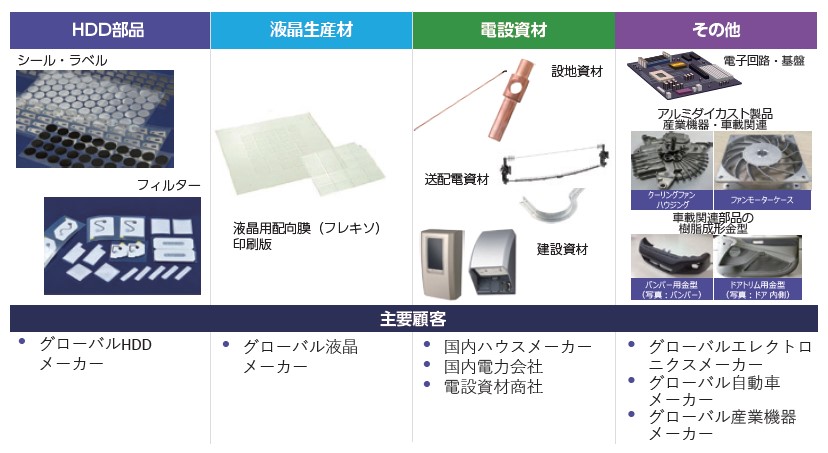

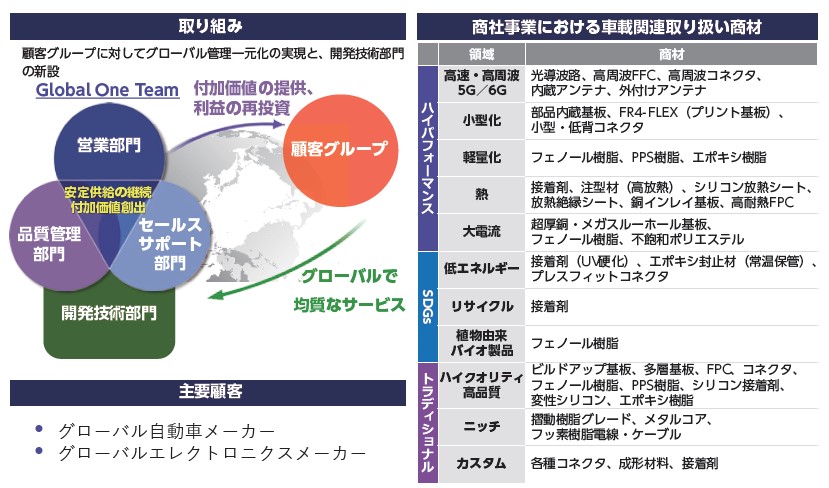

製造事業会社については、それぞれの事業会社において、絞り込まれた事業分野で日本をはじめ、タイ、中国、ベトナムの各国の顧客に対して、長年培われた技術を活かした独自の製品の生産・供給体制を構築しており、商社事業会社については、日本と海外12ヵ国に進出しており、独自のグループネットワークを構築することで、車載関連の顧客に対して、電子部品、電気材料等のグローバルな供給体制を構築しております。また、各国の顧客ごとにカスタマイズした供給体制を構築し、電気材料、一般電子部品、半導体、機器・装置等を納入しています。

同社及び連結子会社で、ハードディスクドライブ用部品、液晶用特殊印刷版、電設関連資材、産業モーター用アルミダイカスト製品、自動車向け大型樹脂成形金型、精密組立・各種自動化設備の製造及び販売に加え、電子回路設計・基板設計の受託開発及び販売を行っています。

主に自動車業界やエレクトロニクス業界の販売先に対して、電子部品や電気材料等を販売しています。日本・海外の販売先に対して、グループネットワークを活用し、それぞれの国・地域でのニーズに合わせた商品の販売を行っています。

黒田グループ(287A)のIPO初値予想主観及びIPO参加スタンス

黒田グループ(287A)の市場からの吸収金額はIPO想定価格640円としてオーバーアロットメント含め89.4億円と規模的に東証スタンダード市場への上場としては大型サイズとなり、荷もたれ感のある水準となります。

IPO募集株数は公募株無しの売り出し株(OA含む)のみで13,970,400株と多くありますが、今回の募集は簡易型のグローバルオファリングで売り出し株の一部は海外投資家へも販売(未定)されるため、国内分の募集株数は減少します。

上述の通り黒田グループ(287A)の事業内容は液晶ディスプレイ用印刷版、自動化設備、樹脂成形金型、HDD 用部品、電力・電設資材、アルミダイカスト製品の製造・販売およびプリント回路基板の設計・受託開発、エレクトロニクス業界および自動車業界への電子部品、電気材料等の販売ということで、生産に必要な生産財と直材を提供する「製造事業」と、電子部品や電気材料を提供する「商社事業」を展開しています。

黒田グループ(287A)の今回のIPO(新規上場)に際する募集株の内訳は公募株無しの売出株のみでOA含め13,970,400株、売出株の放出人は筆頭株主である投資ファンド(ケイエム・ツー・エルピー)となるため、投資ファンドの出口(イグジット)色の強い案件となります。

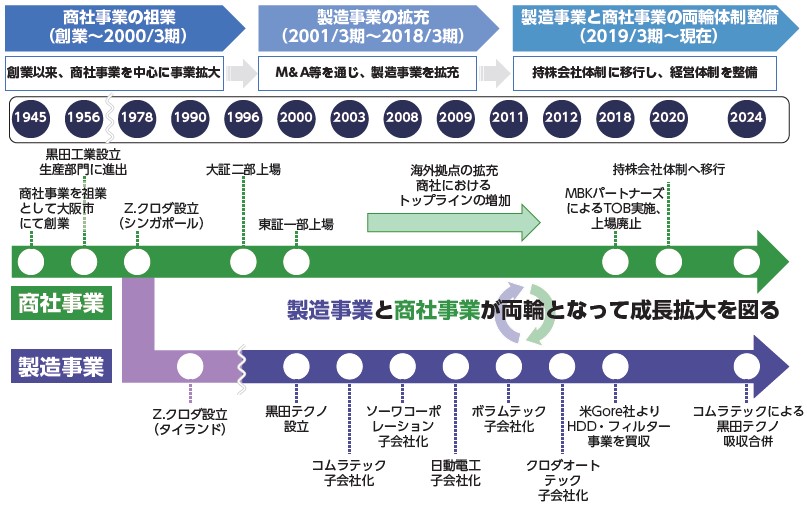

さらに沿革を見ると1996年10月に大証二部に上場し、2000年3月には大証一部に鞍替え及び東証一部に上場、その後2018年3月にはアジア系の投資ファンドMBKパートナーズ傘下のKMホールディングスのTOB(株式公開買い付け)による完全子会社化で上場廃止となっていることから再上場案件でもあります。

業績は減収減益で、上場市場は地味な東証スタンダード市場、海外投資家への販売があるとはいえ、公開規模はIPO想定価格(640円)ベースで89.4億円と荷もたれ感があり、投資ファンドの出口(イグジット)色の強い再上場案件とIPO目線でみるとかなり厳しそうな内容となりますが、ひとまずの初値評価はD級評価とさせて頂きます。

IPO幹事団(シンジケート)の中には大手証券5社及び大手ネット証券3社が入っているため、どこかしら心強さはありますが、公開規模大きめの投資ファンドの出口(イグジット)色の強い再上場案件となるとやはり尻込みしてしまいます。

よって管理人の個人的なこの黒田グループ(287A)のIPO参加スタンスはスルーとなる可能性が高いですが、最終的には今後の仮条件設定や大口(機関投資家、海外投資家)の評価、そして大手初値予想会社の見解などを見てから決めたいと思います。

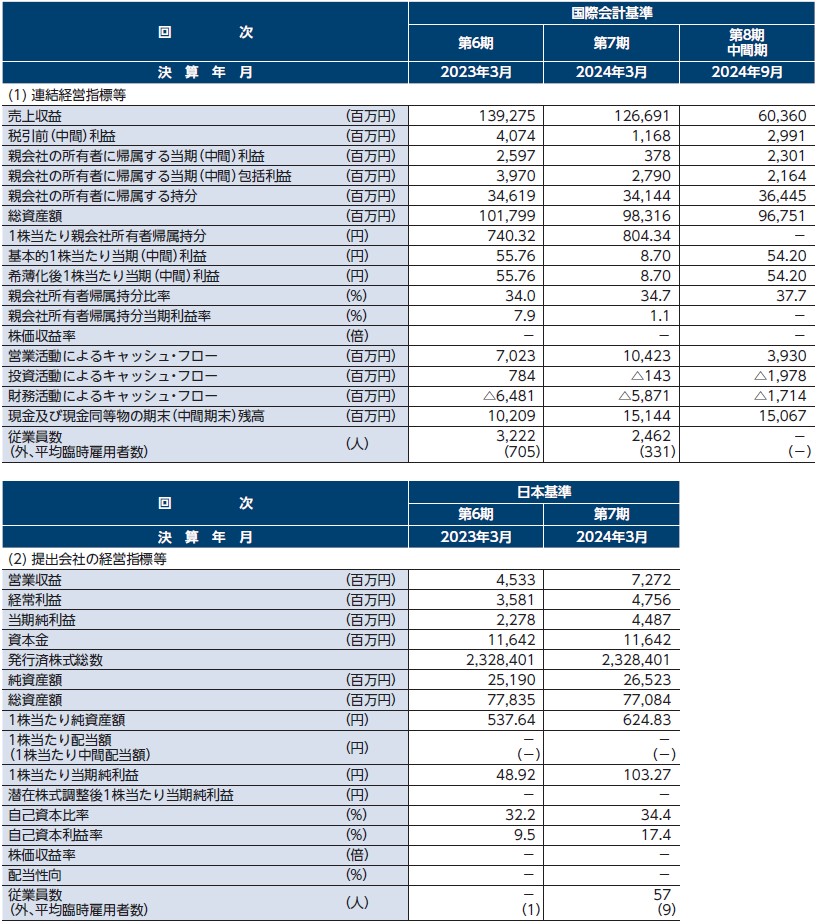

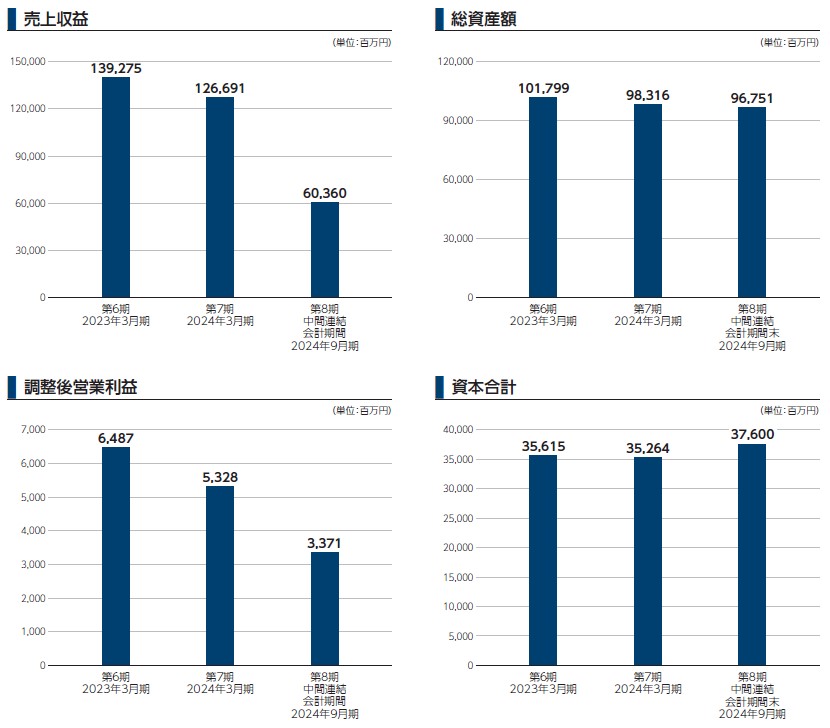

黒田グループ(287A)のIPO(新規上場)業績等

黒田グループ(287A)のIPO経営指標

黒田グループ(287A)のIPO売上収益及び調整後営業利益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。