モンスターラボホールディングス(5255)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日は3社のIPO新規上場承認発表がありました。

当記事はひとまずモンスターラボホールディングス(5255)のIPO詳細記事となり、残り2社のココルポート(9346)とFusic(5256)についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

モンスターラボホールディングス(5255)の上場日は2023年3月28日(火)で、Arent(5254)とアクシスコンサルティング(9344)と3社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高い大和証券となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

モンスターラボホールディングス(5255)のIPO(新規上場)情報

設立:2006年2月3日

業種:情報・通信業

事業の内容:DXに係るデジタルコンサルティング事業及びプロダクト事業等

| 上場市場 | 東証グロース |

| コード | 5255 |

| 名称 | モンスターラボホールディングス |

| 公募株数 | 1,800,000株 |

| 売出し株数 | 2,400,000株 |

| オーバーアロットメント | 630,000株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | アイザワ証券 SBI証券 楽天証券(100%完全抽選) 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 2月24日(金) |

| 上場日 | 3月28日(火) |

| 仮条件決定日 | 3月9日(木) |

| ブック・ビルディング期間 | 3月10日(金)~3月16日(木) |

| 公開価格決定日 | 3月17日(金) |

| IPO申し込み期間 | 3月20日(月)~3月24日(金) |

| 上場時発行済株式総数 | 33,501,950株 |

| 時価総額 | 207.7億円 |

| 吸収金額 | 29.9億円 |

| 想定価格 | 620円(62,000円必要) |

売出株式2,400,000株のうちの一部は欧州及びアジアを中心とする海外市場(米国及びカナダ除く)の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は本募集及び引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日3月17日(金)に決定されます。

そしてこのモンスターラボホールディングス(5255)のIPO主幹事は大和証券となっているため、グループ会社となる大和コネクト証券がIPO委託幹事(裏幹事)に入ることがほぼ確定となります。主幹事からの委託となるため、割り当て数も多めになると思われます。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

モンスターラボホールディングス(5255)のIPO(新規上場)事業内容等

モンスターラボホールディングス(5255)はグループ会社で、株式会社モンスターラボホールディングス及び国内子会社5社、海外子会社23社で構成され、大企業や自治体に対して事業課題や新規事業のニーズに合わせてDX(デジタルトランスフォーメーション)を支援する「デジタルコンサルティング事業」と、RPA(ロボットによる業務自動化)ツール、音楽配信事業等のプロダクト事業「その他事業」を展開しております。

デジタルコンサルティング事業では、クライアントのデジタル戦略立案から始まり、デザイン、システム開発、さらにデータ解析、プロセス最適化までワンストップでクライアントのデジタルトランスフォーメーションの包括的なサポートを行っております。

デジタルコンサルティング事業では、個々のクライアントと伴走するパートナーとしてデジタルトランスフォーメーションを推進しておりますが、その他事業の大半を占めるプロダクト事業では、当社グループが事業主体として、市場の共通課題を解決する複数のSaaS型サービスを展開しており、プロダクトとしては、店舗向けBGMサービスの「モンスター・チャンネル」、中小企業・自治体向けRPAソフトウェアの「RAX」などを展開しております。

【手取金の使途】

手取概算額1,088,000千円及び第三者割当増資の手取概算額上限を含む合計1,475,600千円については、①運転資金として(2023年12月期:823百万円)、②採用研修費として(2023年12月期:154百万円)、③外注費として(2023年12月期:499百万円)に充当する予定であります。

なお、具体的な充当時期までは、安定性の高い金融商品にて運用する予定であります。

(モンスターラボホールディングスのIPO目論見書より一部抜粋)

モンスターラボホールディングス(5255)のIPO初値予想主観及びIPO参加スタンス

モンスターラボホールディングス(5255)の市場からの吸収金額はIPO想定価格620円としてオーバーアロットメント含め29.9億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感を感じるサイズとなります。IPO株数は低単価となるため公募株及び売り出し株合わせて42,000枚と多めにありますが、海外投資家への販売もあります。

上述の通りモンスターラボホールディングス(5255)の事業内容はDXに係るデジタルコンサルティング事業及びプロダクト事業等ということで、グループの経営方針策定及び経営管理を行う持株会社となり、ビジネスの設計・企画、UX/UI デザイン、ブランディング、システム開発、アプリ開発、グロースハックといったあらゆる面からクライアントのDX推進をサポートし、ユーザー中心のデザイン思考に専門性の高いエンジニアリングを組み合わせた最適なデジタルソリューションを提案しています。

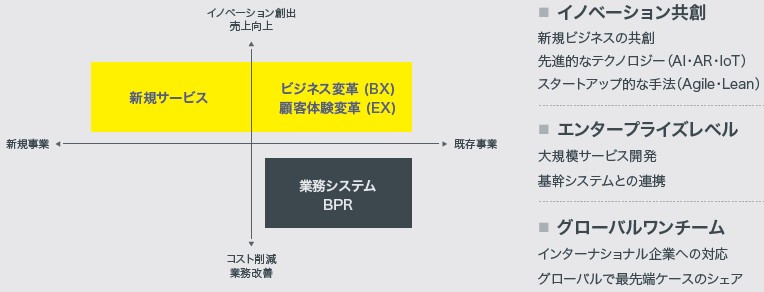

広大なDX市場の中で得意とする領域は「新規サービス開発」や「既存ビジネスの変革」「既存ビジネスの顧客体験変革」といった「クライアントの売上を向上させる」イノベーション創出、売上向上型DX(デジタルトランスフォーメーション)で、SIer(システムインテグレーター)や総合コンサルティングファームは「コスト削減」や「業務効率化」を主とする業務システムの導入、開発、運用を得意領域としています。

モンスターラボホールディングス(5255)の株主の中にはベンチャーキャピタルや投資ファンドの保有株が大量(多過ぎて詳細未確認)にあり、90日間の任意ロックアップ及び6カ月間継続所有確約の制度ロックアップ対象になっている株式もありますが、公開価格の1.5倍となれば解除され売却可能となる株式も多くあります。売出株式のうちの一部(2,600万円相当を上限)は福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

上場日は3月28日(火)で、現時点(2月24日現在)でArent(5254)とアクシスコンサルティング(9344)と3社同日上場と過密スケジュール、公開規模はIPO想定価格(620円)ベースで29.9億円とやや荷もたれ感のある水準で、ベンチャーキャピタル(投資ファンド)の保有株も多く、ベンチャーキャピタル(投資ファンド)の一部は今回のIPO(新規上場)に際する売り出しでの放出もあり出口(イグジット)色も感じます。業績も赤字のままの上場となるため警戒感は高まりそうです。

とはいえ、海外投資家への販売もあり、業績規模も大きく、大口(海外投資家、機関投資家)の参戦も見込めそうなことから、初値評価はC級評価で問題無いような気もします。いずれにしても3月IPOはDX(デジタルトランスフォーメーション)関連が多く「DX祭り」となっています。流行りとはいえ、これだけDX関連が多くなるとアタリDXとハズレDXの見極めが難しいですね。

上述の通り極端な警戒は不要なような気もしますので、ひとまずの個人的なこのモンスターラボホールディングス(5255)のIPO参加スタンスは参加の方向で考えようと思いますが、とりあえずは3月IPOが出揃ってから、そして仮条件設定や海外投資家の人気度合い、もちろん大手初値予想会社の見解などを見た上で、本格的なIPO参加スタンスを決めて行こうと思います。

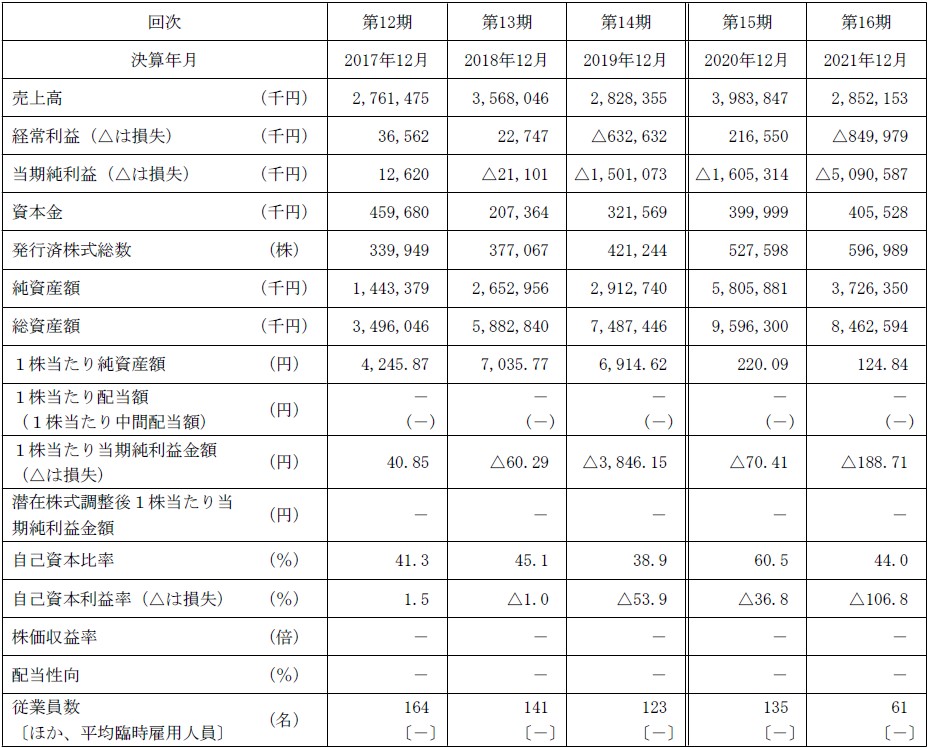

モンスターラボホールディングス(5255)のIPO(新規上場)業績等

モンスターラボホールディングス(5255)のIPO経営指標

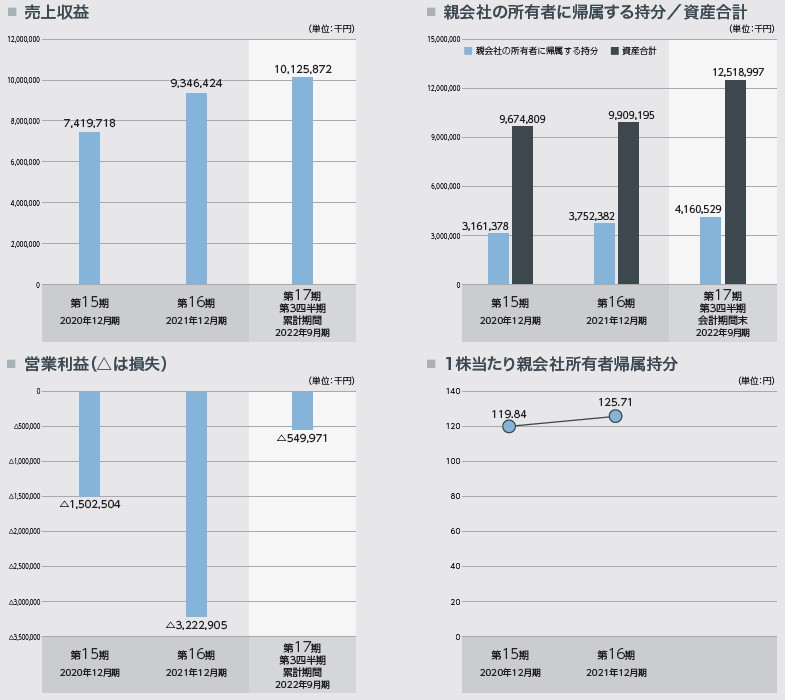

モンスターラボホールディングス(5255)のIPO売上収益及び営業損失

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。