リアルゲイト(5532)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月19日)IPO新規上場承認発表された5社のうちの3社目となります。

当記事はリアルゲイト(5532)のIPO詳細記事となりますが、残る4社のうちの2社のオービーシステム(5576)とアイデミー(5577)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、残る2社のARアドバンストテクノロジ(5578)とブリッジコンサルティンググループ(9225)のIPO詳細についてはまた後ほどそれぞれ別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

オービーシステム(5576)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月19日)は同時にごっそり5社のIPO新規上場承認発表がありました。てっ …

アイデミー(5577)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月19日)IPO新規上場承認発表された5社のうちの2社目となります。 当記事は …

リアルゲイト(5532)の上場日は2023年6月22日(木)で、アイデミー(5577)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高い大和証券となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

リアルゲイト(5532)のIPO(新規上場)情報

設立:2009年8月24日

業種:不動産業

事業の内容:不動産に関するコンサルタント業務、不動産売買業務、不動産仲介業務、不動産賃貸業務、不動産管理運営業務、建築・設計監理業務、建築及び内装工事請負業務、損害保険の代理店業務

| 上場市場 | 東証グロース |

| コード | 5532 |

| 名称 | リアルゲイト |

| 公募株数 | 670,000株 |

| 売出し株数 | 0株 |

| オーバーアロットメント | 100,500株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 岩井コスモ証券 岡三証券 マネックス証券(100%完全抽選) 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 5月19日(金) |

| 上場日 | 6月22日(木) |

| 仮条件決定日 | 6月5日(月) |

| ブック・ビルディング期間 | 6月7日(水)~6月13日(火) |

| 公開価格決定日 | 6月14日(水) |

| IPO申し込み期間 | 6月15日(木)~6月20日(火) |

| 上場時発行済株式総数 | 2,670,000株 |

| 時価総額 | 47.7億円 |

| 吸収金額 | 13.7億円 |

| 想定価格 | 1,790円(179,000円必要) |

そしてこのリアルゲイト(5532)のIPO主幹事は大和証券となっているため、グループ会社となる大和コネクト証券、平幹事の中には岡三証券が入っているため、グループ会社となる岡三オンラインがそれぞれIPO委託幹事(裏幹事)に入る可能性が高いです。特に大和コネクト証券は主幹事からの委託となるため、割り当て数も多めになることが予想されます。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

リアルゲイト(5532)のIPO(新規上場)事業内容等

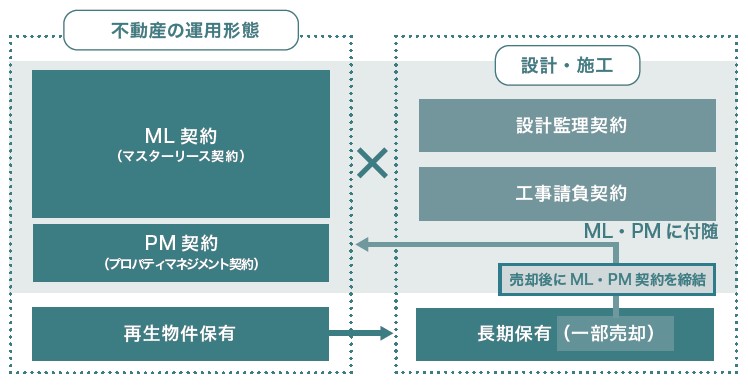

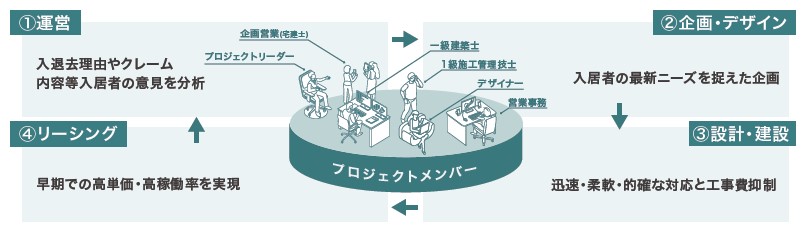

リアルゲイト(5532)はスモールオフィスやシェアオフィスといったフレキシブルワークプレイスを提供することで、不動産に付加価値を付与し収益性を向上させるフレキシブルワークプレイス事業を行っています。フレキシブルワークプレイス事業は、遊休不動産を有効活用したいというオーナーニーズと、個性的なオフィスを適正価格で借りたいというテナントニーズの双方に応えることで、社会的課題に対するソリューションを提供します。

リアルゲイト(5532)のフレキシブルワークプレイス事業は、対象プロジェクトがリノベーション案件か新築案件かによって「再生ソリューション」と「開発ソリューション」という2つの建物ソリューションに分けられます。

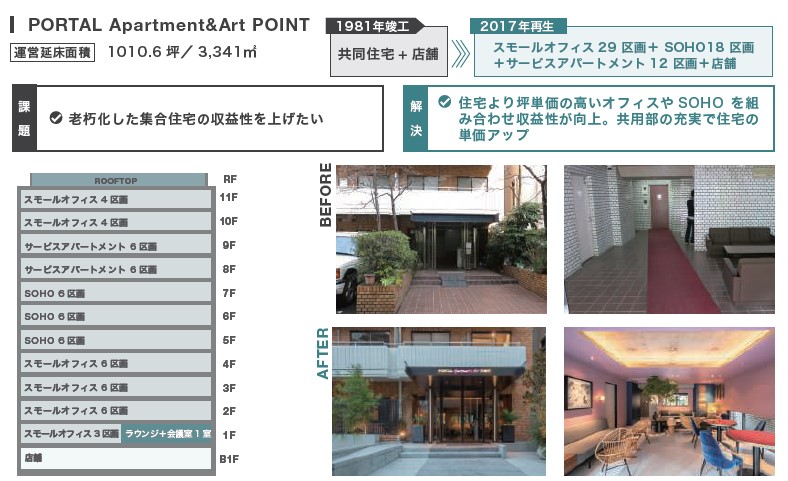

再生ソリューションは築古ビルを対象として、耐震補強や増築、用途変更などを通じて抜本的な資産価値の向上を図っております。築古ビルを扱うメリットは、イニシャルコストが安く済み、稼働までの期間が短く、新築プレミアムの影響を受けにくいことなどが挙げられます。

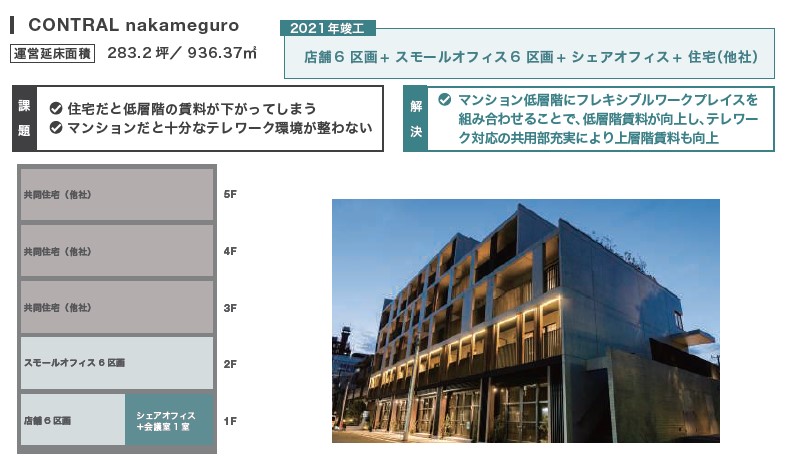

開発ソリューションは新築ビルを対象として、スモールオフィスやシェアオフィスといったフレキシブルワークプレイスを組み込むことで付加価値を付与しており、レジデンスに店舗やオフィスを組み合わせるというコンプレックス型が多く、シェアオフィスやスモールオフィスが建物全体の価値をあげるアイテムとなることで、施設価値の向上に繋がっております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額1,189,300千円及び第三者割当増資の手取概算額上限178,895千円については、①「目黒区大橋1丁目PJ(仮称)」の土地建物取得費用及び付随する改修工事費用として1,200,000千円、残額を②「ランディック原宿ビル」の改修工事費用として、2024年9月期までに充当する予定であります。

(リアルゲイトのIPO目論見書より一部抜粋)

リアルゲイト(5532)のIPO初値予想主観及びIPO参加スタンス

リアルゲイト(5532)の市場からの吸収金額はIPO想定価格1,790円としてオーバーアロットメント含め13.7億円と規模的に東証グロース市場への上場としては10億円超えではあるものの、中型サイズとまでは行かず、荷もたれ感を感じるほどのサイズではありません。IPO株数も売り出し株無しの公募株のみで6,700枚と少なめです。

上述の通りリアルゲイト(5532)の事業内容は不動産に関するコンサルタント業務、不動産売買業務、不動産仲介業務、不動産賃貸業務、不動産管理運営業務、建築・設計監理業務、建築及び内装工事請負業務、損害保険の代理店業務ということで、建物再生ノウハウとこれまでのオフィス運営実績に基づき、企画提案から設計・建築、リーシング、管理運営まで一気通貫したサービスを提供しています。

リアルゲイト(5532)の筆頭株主はすでに東証プライム市場に上場しているサイバーエージェント(4751)で、2021年にサイバーエージェント(4751)がリアルゲイト(5532)の過半数以上の株式を取得、連結子会社化し、現在も80%以上の株式を保有しています。

今回のIPO(新規上場)に際する売り出し株はゼロとなっているため、引き続き親子関係が維持されることになることから、投資家から毛嫌いされやすい親子上場となります。株主の中にベンチャーキャピタル(投資ファンド)の保有株はありません。

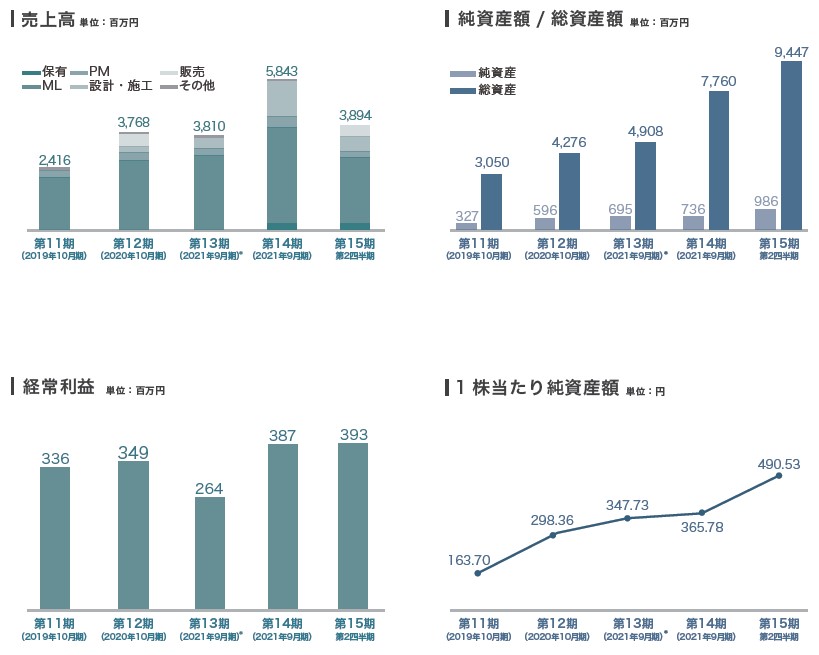

業績は売上収益とも堅調に推移していますが、特に地合いの影響を受けやすく、IPO市場では人気化しにくい不動産セクターとなる上に親子上場。ただ募集株の内訳は売り出し株無しの公募株のみ、公開規模もIPO想定価格(1,790円)ベースで13.7億円と荷もたれ感の無い水準で、余計な売り圧力も無いことから、よほど環境が悪くならない限り初値に対しての不安は無さそうです。初値評価はC級評価といったところが無難でしょうか。

3月から4月に掛けてのような好調地合いであれば悩む必要は無いと思いますが、まだ6月のIPO地合いが不明なため、現時点での管理人の個人的なこのリアルゲイト(5532)のIPO参加スタンスは積極参加ではなく一部参加と考えています。とりあえずまだIPO申し込み開始までは日があるので、6月IPOが出揃ってから改めて再考することにします。

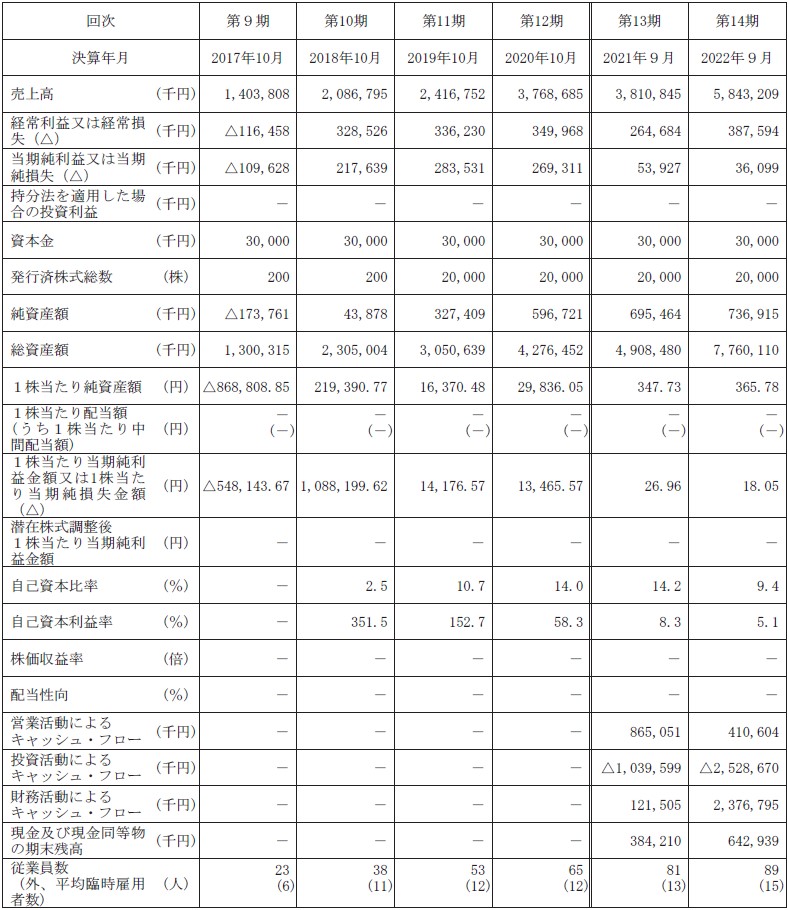

リアルゲイト(5532)のIPO(新規上場)業績等

リアルゲイト(5532)のIPO経営指標

リアルゲイト(5532)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。