ARアドバンストテクノロジ(5578)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月19日)IPO新規上場承認発表された5社のうちの4社目となります。

当記事はARアドバンストテクノロジ(5578)のIPO詳細記事となりますが、残る4社のうちの3社のオービーシステム(5576)とアイデミー(5577)とリアルゲイト(5532)のIPO詳細についてはすでに下記記事にてご紹介させて頂いており、残る1社のブリッジコンサルティンググループ(9225)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きます。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

オービーシステム(5576)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月19日)は同時にごっそり5社のIPO新規上場承認発表がありました。てっ …

アイデミー(5577)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(5月19日)IPO新規上場承認発表された5社のうちの2社目となります。 当記事は …

リアルゲイト(5532)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月19日)IPO新規上場承認発表された5社のうちの3社目となります。 当記事 …

ARアドバンストテクノロジ(5578)の上場日は2023年6月23日(金)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

ARアドバンストテクノロジ(5578)のIPO(新規上場)情報

設立:2010年1月20日

業種:情報・通信業

事業の内容:クラウド技術とデータ・AI活用によるDXソリューション事業

| 上場市場 | 東証グロース |

| コード | 5578 |

| 名称 | ARアドバンストテクノロジ |

| 公募株数 | 50,000株(新株式発行) 228,900株(自己株式の処分) |

| 売出し株数 | 454,600株 |

| オーバーアロットメント | 110,000株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 大和証券 SBI証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 松井証券(前受け金不要) 岡三証券 丸三証券 岩井コスモ証券 大和コネクト証券(委託幹事決定) |

| IPO発表日 | 5月19日(金) |

| 上場日 | 6月23日(金) |

| 仮条件決定日 | 6月5日(月) |

| ブック・ビルディング期間 | 6月7日(水)~6月13日(火) |

| 公開価格決定日 | 6月14日(水) |

| IPO申し込み期間 | 6月15日(木)~6月20日(火) |

| 上場時発行済株式総数 | 3,273,000株 |

| 時価総額 | 35.3億円 |

| 吸収金額 | 9.1億円 |

| 想定価格 | 1,080円(108,000円必要) |

そしてこのARアドバンストテクノロジ(5578)のIPO幹事団(シンジケート)の中には大和証券と岡三証券が入っているため、それぞれグループ会社となる大和コネクト証券と岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ARアドバンストテクノロジ(5578)のIPO(新規上場)事業内容等

ARアドバンストテクノロジ(5578)はグループ会社で、ARアドバンストテクノロジ株式会社及び連結子会社1社(株式会社エーティーエス)によって構成されており、顧客のDX(デジタルトランスフォーメーション)を実現するためのシステムの受託開発、デジタルソリューションの提供で、DXソリューション事業の単一セグメントとなります。

グループのサービスは主にシステムに関するプロフェッショナルサービスであり、上流工程であるコンサルティング及び要件定義からはじまり、基本設計、詳細設計、製造、単体テスト、結合テスト、総合テスト、運用テスト、システム移行、保守・運用、自社開発プロダクトの販売又は他社製品のライセンス販売まで総合的にサービス提供しています。

具体的には「Amazon Web Services(AWS)」やMicrosoft Azureに代表されるクラウドネイティブ技術を活用したシステムインテグレーション(クラウドインテグレーション)の提供から、自社開発プロダクト及び他社サービスの販売、保守運用の提供、DX人材の提供まで、先進技術をワンストップで提供する事業展開を行っています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額271,115千円については、①エンジニア労務費投資として182,915千円(2024年8月期91,458千円、2025年8月期91,457千円)、②採用に係る求人費投資として88,200千円(2024年8月期44,100千円、2025年8月期44,100千円)へそれぞれ充当する予定であります。

なお、上記調達資金は、各々の具体的な充当時期までは安全性の高い金融商品等で運用する方針であります。

(ARアドバンストテクノロジのIPO目論見書より一部抜粋)

ARアドバンストテクノロジ(5578)のIPO初値予想主観及びIPO参加スタンス

ARアドバンストテクノロジ(5578)の市場からの吸収金額はIPO想定価格1,080円としてオーバーアロットメント含め9.1億円と規模的に東証グロース市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し株合わせて7,335枚と少なめです。

上述の通りARアドバンストテクノロジ(5578)の事業内容はクラウド技術とデータ・AI活用によるDXソリューション事業ということで、DX(デジタルトランスフォーメーション)戦略の立案から実行まで、単なるシステム導入に留まらず、コンサルティング及びインテグレーションサービスを一気通貫で提供するソリューションベンダーとなります。

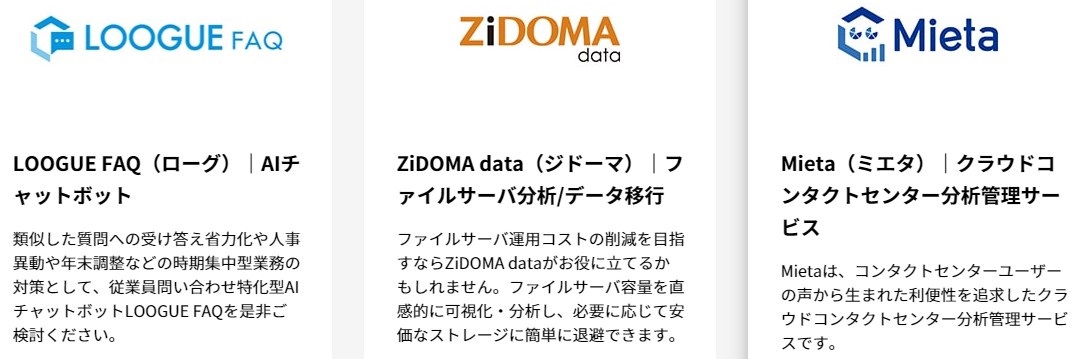

自社開発プロダクトは業務自律化・可視化のためのAIマルチエンジン「LOOGUE(ローグ)」、ビッグデータを適正に管理するためのファイルサーバ統合管理ソリューション「ZiDOMA(ジドーマ)」、コンタクトセンターにおける様々なデータを一画面で分析・可視化を可能にしたクラウドコンタクトセンター分析管理サービス「Mieta(ミエタ)」の3つがあります。

ARアドバンストテクノロジ(5578)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。売出株式のうち36,600株を上限として福利厚生を目的に従業員持株会に売付け(親引け)する予定となっています。

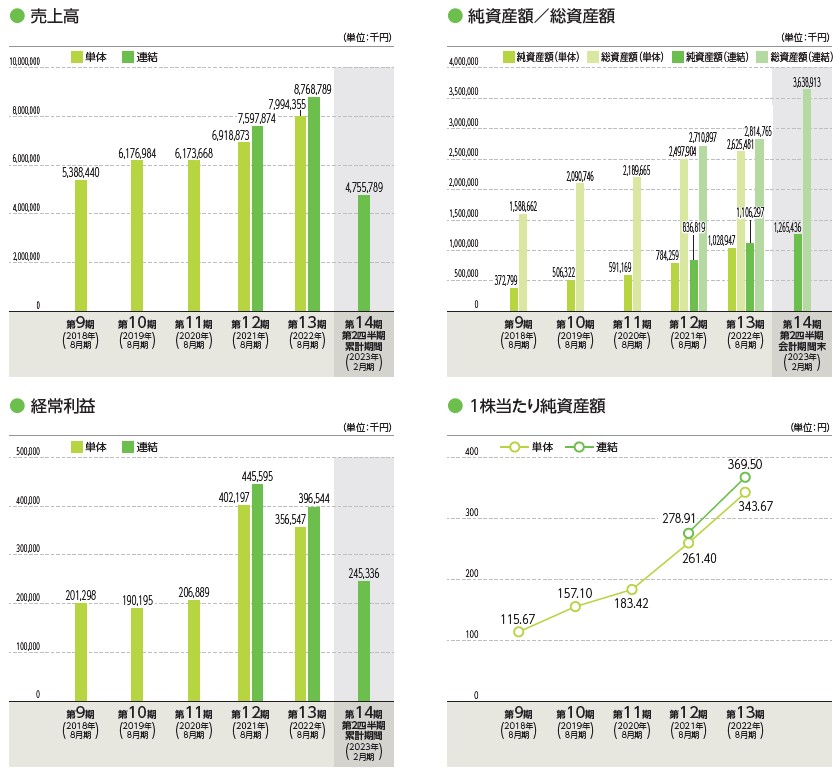

業績は売上収益ともに緩やかな右肩上がりで順調に伸ばしており、事業内容もクラウドやAI(人工知能)を活用したDX(デジタルトランスフォーメーション)支援を行うソリューションベンダーとIPO人気ワードも盛りだくさん、公開規模もIPO想定価格(1,080円)ベースで9.1億円と軽量感もあることから、人気化し需給はひっ迫することになりそうです。初値評価はA級評価で問題無いと考えます。

よってとりあえず現時点での管理人の個人的なこのARアドバンストテクノロジ(5578)のIPO参加スタンスは全力申し込みで行く予定です。先日の下記記事で書きましたが、IPO主幹事のみずほ証券はIPO申し込み時の前受け金を不要にしてから補欠当選を増やしているイメージがあるので、今回は素直に当選が欲しいところです。

みずほ証券が以下の通り昨年(2022年)7月19日(火)からIPO申し込みの際の前受け金を不要にしたことはIPO愛好家の方であればすでにご存知かと思います。管理人含め多くのIPO愛好家の方がこの恩恵を受けているものと思わ …

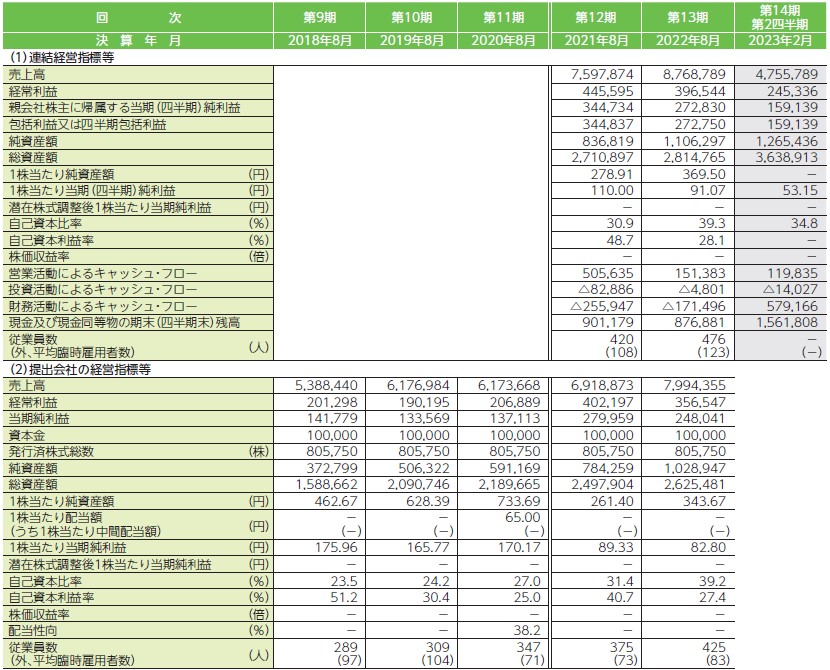

ARアドバンストテクノロジ(5578)のIPO(新規上場)業績等

ARアドバンストテクノロジ(5578)のIPO経営指標

ARアドバンストテクノロジ(5578)のIPO売上高及び経常利益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。