Schoo(264A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はIPO新規上場承認発表が1社あり、10月IPOは7社目となりました。「Schoo」と書いて「スクー」と読みます。

Schoo(264A)の上場日は変更可能タイプの2024年10月22日(火)~10月28日(月)で、最短日程(10月22日)で決まったとしても、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

Schoo(264A)のIPO(新規上場)情報

設立:2011年10月3日

業種:サービス業

事業の内容:個人・法人向けオンライン動画学習サービスの提供

| 上場市場 | 東証グロース |

| コード | 264A |

| 名称 | Schoo |

| 公募株数 | 1,000,000株 |

| 売出し株数 | 4,423,600株 |

| オーバーアロットメント | 813,500株 |

| IPO主幹事証券 | 野村證券 |

| IPO引受幹事証券 | SMBC日興証券 SBI証券 楽天証券(100%完全抽選) 松井証券(前受け金不要) マネックス証券(100%完全抽選) 岡三証券 岡三オンライン(委託幹事決定) SBIネオトレード証券(委託幹事決定) |

| IPO発表日 | 9月17日(火) |

| 上場日 | 10月22日(火)~10月28日(月) |

| 仮条件決定日 | 10月2日(水)~10月8日(火) |

| ブック・ビルディング期間 | 最短10月3日(木)~最長10月16日(水) |

| 公開価格決定日 | 10月10日(木)~10月17日(木) |

| IPO申し込み期間 | 最短10月11日(金)~最長10月23日(水) |

| 上場時発行済株式総数 | 11,609,200株 |

| 時価総額 | 67.3億円 |

| 吸収金額 | 36.1億円 |

| 想定価格 | 580円(58,000円必要) |

そしてこのSchoo(264A)のIPO幹事団(シンジケート)の中には岡三証券が入っているため、グループ会社となる岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

Schoo(264A)のIPO(新規上場)事業内容等

Schoo(264A)は大人の学び事業の単一セグメントで、学びや教育を起点とした事業を展開しており、社会人の「学び手」に向けては、法人向け研修サービス「Schoo for Business」、個人向け学習サービス「Schoo for Personal」を提供し、高等教育機関・社会人教育事業者の「教え手」に向けては、学習管理プラットフォームサービス「Schoo Swing」を提供しています。

主力サービスとなる「Schoo for Business」は、自律型人材を育成するオンライン研修サービスで、法人向けの研修サービスでは、階層別研修や職種別研修等で業務に必要な知識やスキルを確実に学習しながら、社員が自らの意思で能動的に学習し成長する仕組み作りをサポートします。

「Schoo for Personal」は、『一生、学べる学校』をコンセプトとしたオンライン学習サービスで、スマートフォンやタブレット、PCなどで受講できます。生放送授業に対して受講生がチャット機能でタイムライン上にコメントを送り、講師や他の受講生とコミュニケーションをとることができます。

大学をはじめとする高等教育機関等向けの「Schoo Swing」は、『「学修者本位の学び」を当たり前に』をコンセプトとしたクラウドベースの学習管理プラットフォームサービスで、オンライン授業の配信ツール、授業などのコンテンツを管理するためのCMS(コンテンツ・マネジメント・システム)、学習管理のためのLMS(ラーニング・マネジメント・システム)が一体となっており、授業中はもちろん授業前から授業後までのオンライン教育フローを一元化いたします。

【手取金の使途】

手取概算額522,600千円については、第三者割当増資の手取概算額上限434,083千円と合わせた手取概算額合計上限956,683千円を運転資金として、①人材に対する投資として526,683千円(2025年9月期:306,233千円、2026年9月期:220,450千円)、②マーケティングに係る広告宣伝費として430,000千円(2025年9月期:400,000千円、2026年9月期:30,000千円)に充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

(SchooのIPO目論見書より一部抜粋)

📢 【期間限定】公開から72時間以内の最新IPO情報

※投稿から72時間経過すると閲覧制限がかかる場合があります。

Schoo(264A)のIPO初値予想主観及びIPO参加スタンス

Schoo(264A)の市場からの吸収金額はIPO想定価格580円としてオーバーアロットメント含め36.1億円と規模的に東証グロース市場への上場としては中型サイズとなり、やや荷もたれ感のある水準となります。IPO募集株数も公募株及び売り出し株(OA含む)合わせて6,237,100株と多めにあります。

上述の通りSchoo(264A)の事業内容は個人・法人向けオンライン動画学習サービスの提供ということで、法人向けオンライン研修サービス「Schoo for Business」、個人向けオンライン学習サービス「Schoo for Personal」、教え手向けクラウドベースの学習管理プラットフォームサービス「Schoo Swing」などのSchooサービスを提供しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

Schoo(264A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が13社6,347,070株あり、今回のIPO(新規上場)に際する売り出しで3,730,580株(うち6社は全株)放出し、2,616,490株残りますが、解除価格無しで360日間のロックアップが掛かっているため、上場時の大きな売り圧力はありません。

今回のIPO(新規上場)に際する募集株の内訳は公募株1,000,000株に対して売り出し株(OA除く)は4,423,600株で売り出し比率はおよそ4.4倍、売り出し株の放出人の多くはベンチャーキャピタル(ファンド)で、OA含めたオファリング・レシオはおよそ53.7%と危険水準となることから、ファンドの出口(イグジット)色がかなり強めのIPO案件となります。

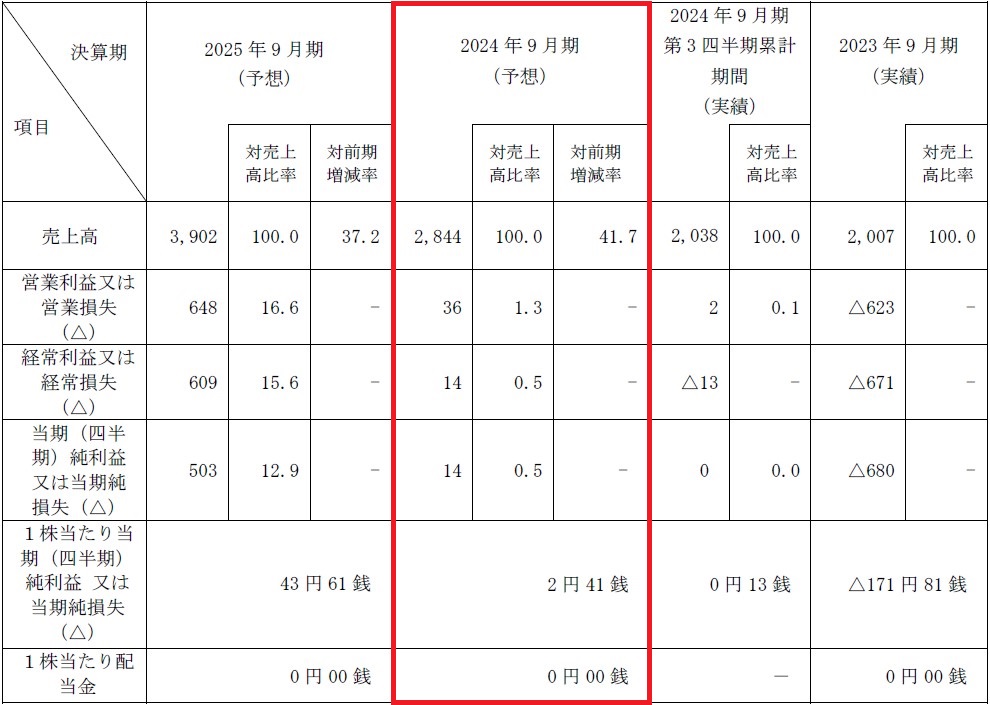

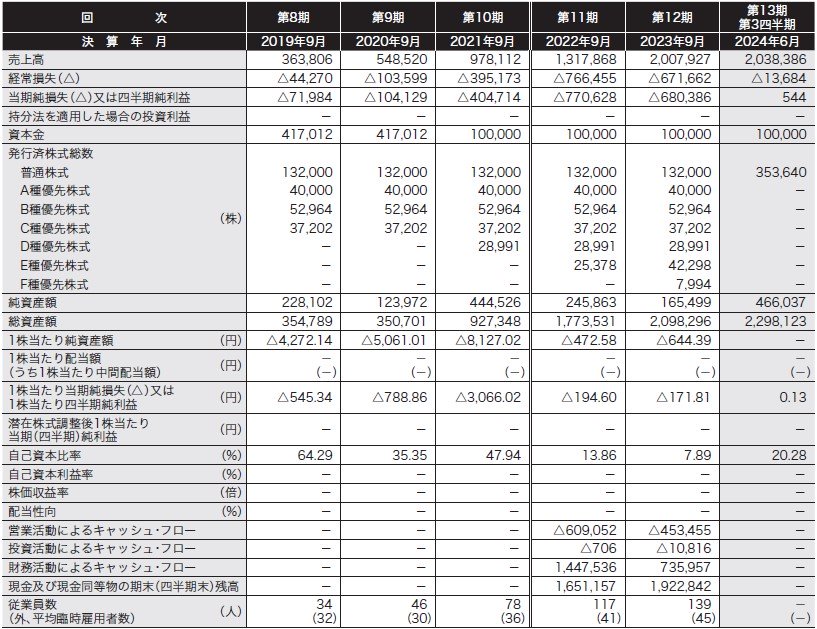

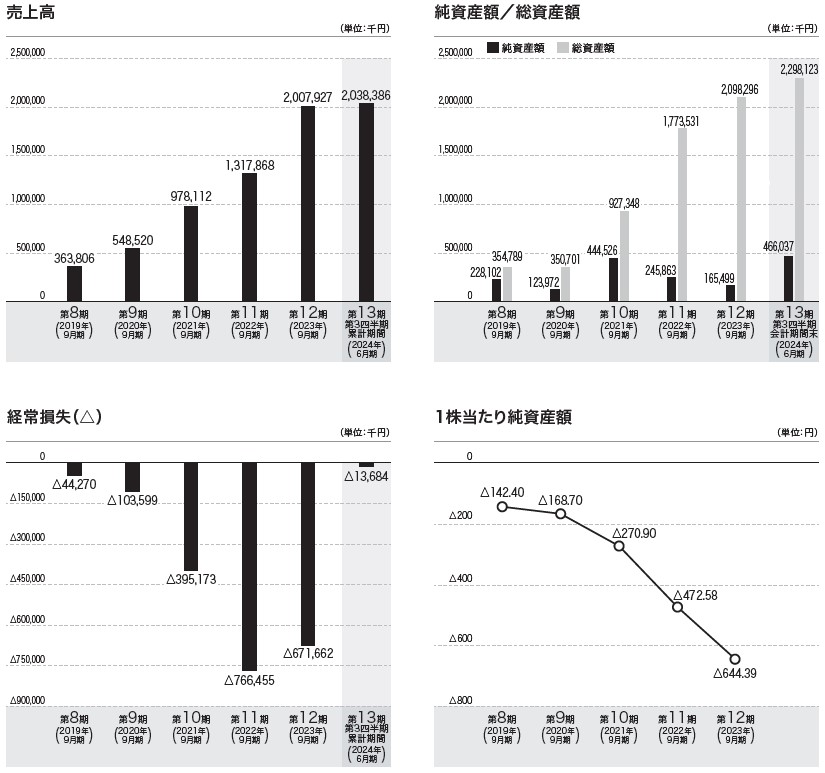

業績を見ると売上は右肩上がりで伸びていますが、収益は赤字続きで13期(2024年9月)の第3四半期(2024年6月)時点ではまだ微妙に赤字となっているものの、本日付けで発表されている業績予想では13期(2024年9月)の着地は微妙に黒字化するとの予想となっています。来期(2025年9月期)予想はスゴいですね^^;

公開規模は海外投資家への販売及び親引け無しでIPO想定価格(580円)ベースで36.1億円と中規模サイズのファンド出口(イグジット)案件、一応業績は黒字予想で事業内容もオンライン動画学習とイマドキ、個人投資家好みの低位株設定でIPO主幹事は天下の野村證券と、これまた微妙なIPO案件ですが、ひとまずの初値評価は公募価格を意識したD級評価といったところになりそうです。単価が1,000円未満となるため、野村證券でのIPO配分はおそらく200株1セット配分になると思われます。

とりあえず現時点の管理人の個人的なこのSchoo(264A)のIPO参加スタンスは中立で、今後の仮条件設定やIPO地合い、そして大手初値予想会社の見解などを見てから最終的に判断したいと思います。9月25日(水)上場予定のROXX(241A)の初値結果も参考になりそうです。

Schoo(264A)のIPO(新規上場)業績等

Schoo(264A)のIPO経営指標

Schoo(264A)のIPO売上高及び経常損失

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。