東京地下鉄(9023)東京メトロがIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。報道通り満を持しての登場です。他にも本日は週末ということもあり、IPO新規上場承認発表が計3社ありました。

当記事はひとまず東京地下鉄(9023)東京メトロのIPO紹介記事となりますが、残り2社のリガク・ホールディングス(268A)とHmcomm(265A)のIPO詳細についてはそれぞれまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンク致します。

東京地下鉄(9023)東京メトロの上場日は2024年10月23日(水)で、今のところは単独上場、上場市場はIPO市場では最上位市場となる東証プライム市場への直接上場で、IPO主幹事は野村證券、みずほ証券、ゴールドマン・サックス証券、三菱UFJモルガン・スタンレー証券の4社共同主幹事となっております。

東京地下鉄(9023)東京メトロのIPO(新規上場)情報

設立:2004年4月1日

業種:陸運業

事業の内容:1.旅客鉄道事業の運営、2.都市・生活創造事業の運営・ 流通事業(駅構内店舗、商業施設の運営等)・ 不動産事業(オフィスビルの賃貸等)・ 情報通信事業(光ファイバーケーブルの賃貸等)

| 上場市場 | 東証プライム |

| コード | 9023 |

| 名称 | 東京地下鉄(東京メトロ) |

| 公募株数 | 0株 |

| 売出し株数 | 290,500,000株 (国内募集株式数:232,400,000株) (海外募集株式数:58,100,000株) |

| オーバーアロットメント | 0株 |

| IPO主幹事証券 | 野村證券 みずほ証券 ゴールドマン・サックス証券 三菱UFJモルガン・スタンレー証券 |

| IPO引受幹事証券 | SMBC日興証券 大和証券 SBI証券 岡三証券 東海東京証券 楽天証券(100%完全抽選) 岩井コスモ証券 松井証券(前受け金不要) マネックス証券(100%完全抽選) アイザワ証券 あかつき証券 極東証券 東洋証券 丸三証券 水戸証券 むさし証券 FFG証券 ちばぎん証券 内藤証券 西日本シティTT証券 Jトラストグローバル証券 立花証券 八十二証券 北洋証券 リテラ・クレア証券 光世証券 JPモルガン証券 シティグループ証券 BofA証券 UBS証券 三菱UFJ eスマート証券(委託幹事決定) 大和コネクト証券(委託幹事決定) 岡三オンライン(委託幹事決定) SBIネオトレード証券(委託幹事決定) DMM株(委託幹事決定) |

| IPO発表日 | 9月20日(金) |

| 上場日 | 10月23日(水) |

| 仮条件決定日 | 10月7日(月) |

| ブック・ビルディング期間 | 10月8日(火)~10月11日(金) |

| 売出価格決定日 | 10月15日(火) |

| IPO申し込み期間 | 10月16日(水)~10月21日(月) |

| 上場時発行済株式総数 | 581,000,000株 |

| 時価総額 | 6,391.0億円 |

| 吸収金額 | 3,195.5億円 |

| 想定価格 | 1,100円(110,000円必要) |

今回のIPO募集は正式なグローバルオファリングで、売出株290,500,000株については国内及び海外で販売される予定となっており、国内売出株式数232,400,000株及び海外売出株式数58,100,000株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、売出価格決定日2024年10月15日(火)に決定される予定となっております。

そしてこの東京地下鉄(9023)東京メトロのIPO幹事団(シンジケート)は総勢34社と多くあり、中には三菱UFJモルガン・スタンレー証券、大和証券、岡三証券が入っているため、グループ会社となる三菱UFJ eスマート証券、大和コネクト証券、岡三オンラインがそれぞれIPO委託幹事(裏幹事)に入る可能性が高く、他ネット証券(SBIネオトレード証券やDMM株など)の委託参戦もあり得そうです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

東京地下鉄(9023)東京メトロのIPO(新規上場)事業内容等

東京地下鉄(9023)東京メトロはグループ会社で、東京地下鉄株式会社及び同社の関係会社(うち連結子会社14社、非連結子会社1社、持分法適用関連会社4社)で構成されており、「運輸業」を主軸に「不動産業」「流通・広告事業」「その他事業」と、4つのセグメントに分けて事業を営んでいます。

東京都区部を中心に、9路線からなる地下鉄ネットワークを保有し、鉄道の運行及び運営並びに鉄道施設等の保守管理を行っています。

鉄道事業とのシナジー効果が発揮できる事業展開を基本とし、同社路線の沿線において、渋谷マークシティ、渋谷ヒカリエ、東急プラザ原宿「ハラカド」など、オフィスビルやホテルを中心とした不動産の賃貸を行っています。

同社資産などを活用し、同社路線の駅においてEchikaなどの商業施設の運営を行う流通事業、主として駅構内や車両内の広告を取り扱う広告事業、光ファイバーの賃貸などを行う情報通信事業などを行っています。

福利厚生施設の運営、人事・経理・システムサービスに関する事務、施設の清掃など同社施設の管理運営を行っています。

東京地下鉄(9023)東京メトロのIPO初値予想主観及びIPO参加スタンス

東京地下鉄(9023)東京メトロの市場からの吸収金額はIPO想定価格1,100円として3,195.5億円と規模的に東証プライム市場への直接上場となりますが、超大型サイズとなるため荷もたれ感は否めません。

IPO募集株数は公募株無しの売出株のみで290,500,000株と多めにありますが、今回のIPO募集は正式なグローバルオファリングとなるため、海外募集分(58,100,000株)を除いた国内の募集分は232,400,000株となる予定です。

上述の通り東京地下鉄(9023)東京メトロの事業内容は1.旅客鉄道事業の運営、2.都市・生活創造事業の運営・ 流通事業(駅構内店舗、商業施設の運営等)・ 不動産事業(オフィスビルの賃貸等)・ 情報通信事業(光ファイバーケーブルの賃貸等)ということで、もはや説明するまでもないと思いますが、東京都内を中心に鉄道事業などを行っています。今年(2024年)で会社設立からちょうど20周年となるようです。

※上記動画再生時は音が出ますので音量にご注意下さい。

東京地下鉄(9023)東京メトロの既存株主は財務大臣(政府)と東京都で財務大臣(政府)が310,343,185株(53.42%)、東京都が270,656,815株(46.58%)保有しており、今回のIPO(新規上場)に際する売り出しでそれぞれ保有分のおよそ50%を放出することになっています。

今回のような政府放出系IPOは2016年10月上場の九州旅客鉄道(9142)JR九州以来で、さらにさかのぼると2015年11月上場の日本郵政グループ3社(日本郵政、かんぽ生命保険、ゆうちょ銀行)あたりが有名どころとしてまだ記憶にあるのではないでしょうか。いずれも当時はかなりの「お祭りIPO」となり、初値も好スタートとなっています。

東京地下鉄(9023)東京メトロは連結配当性向40%以上を目指しており、配当金は1株あたり40円を計画(配当利回り3.6%)、さらに200株以上の保有で年2回(3月、9月)の株主優待制度も発表されていますので、配当+株主優待の総合利回りが魅力的に見えるため、高配当株として継続保有する方も多そうです。

投資は自己責任をモットーとしていますので、最終的には自己判断となりますが、過去統計上こういったお祭りIPOは目隠しで参加しても大丈夫と楽観的に考えていますので、管理人の個人的なIPO参加スタンスも積極参加の予定です。仮に信頼できる方の大手初値予想会社が公募割れ予想を出して来れば考え直しますが、おそらくそれは無いと思っています。

当然ながら規模が規模だけに大幅な初値上昇は無いと思いますが、逆に公募割れとなる可能性も限りなく低いと考えているため、初値評価はD級評価といったところになります。注目度に関してであれば間違いなくA級クラス、いやS級クラスとなるでしょうね。

てっきり、こういう時こそIPO新ルールの上場日可変タイプになるかと思いましたが、逆に同日上場などで他のIPO企業が来たら「そっちがどけよ!」という感じでしょうか。どこかしらボス感が漂うIPO案件です。

ちなみにこの東京地下鉄(9023)東京メトロの証券コードは英文字入りではありませんが、某メディアによりますと、過去に東京地下鉄(9023)東京メトロが社債を公募した際に割り当てられた証券コードが「9023」だったため、今回も英文字入りの証券コードではなく、引き続き「9023」が使用されているそうです。

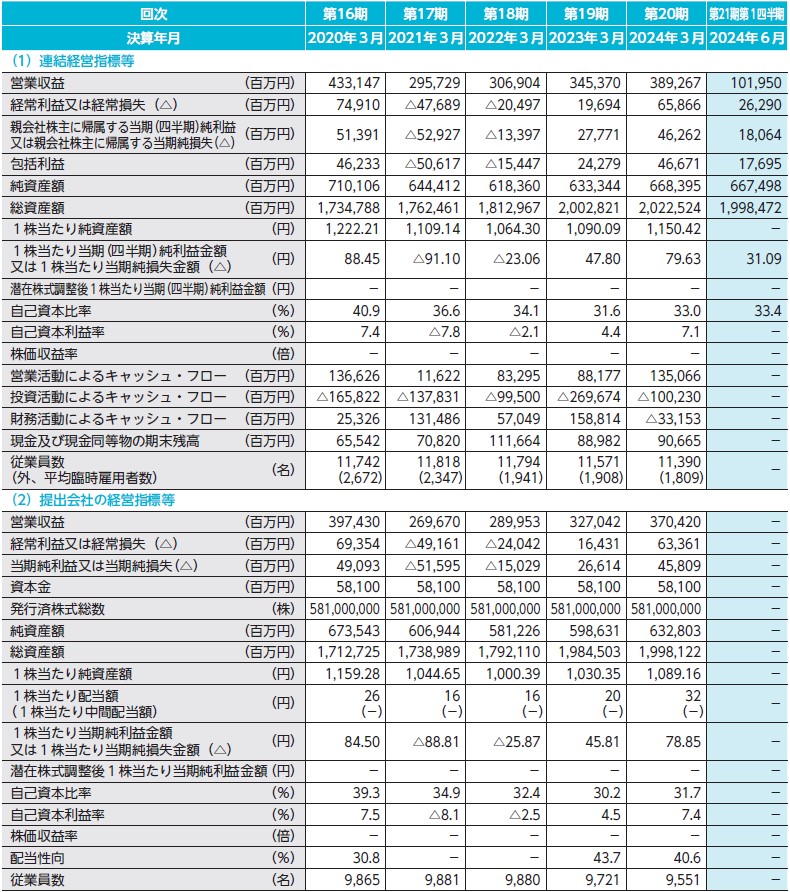

東京地下鉄(9023)東京メトロのIPO(新規上場)業績等

東京地下鉄(9023)東京メトロのIPO経営指標

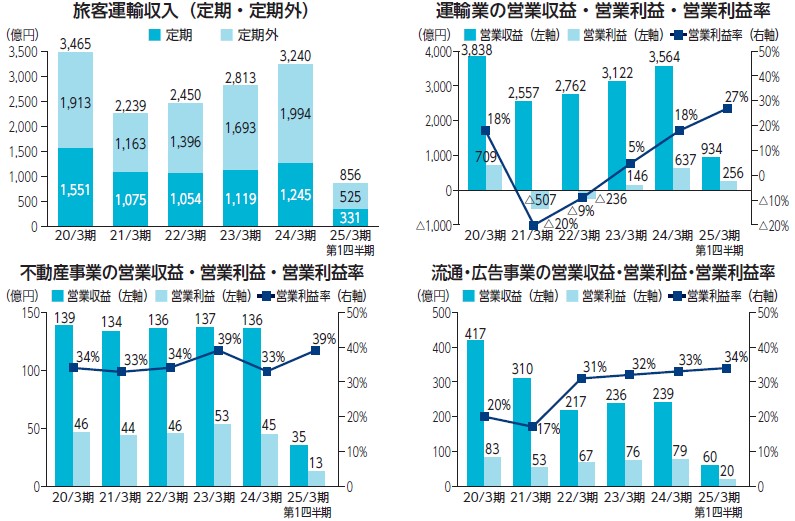

東京地下鉄(9023)東京メトロのIPO営業利益等

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。