東京通信(7359)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月19日)IPO新規上場承認発表があった4社のうちの1社です。

すでに1社の交換できるくん(7695)については下記記事にてご紹介させて頂いておりますが、残り2社のグローバルインフォメーション(4171)とSANEI(6230)についてはまた後ほど改めて別記事にてご紹介させて頂きます。

交換できるくん(7695)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はまた4社のIPO新規上場承認発表がありました。まったく休憩させてくれないです …

東京通信(7359)の上場日は12月24日(木)でグローバルインフォメーション(4171)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

東京通信(7359)のIPO(新規上場)情報

設立:2015年5月15日

業種:サービス業

事業の内容:アプリ事業、広告代理事業、その他

| 上場市場 | 東証マザーズ |

| コード | 7359 |

| 名称 | 東京通信 |

| 公募株数 | 610,000株 |

| 売出し株数 | 390,000株 |

| オーバーアロットメント | 150,000株 |

| IPO主幹事証券 | 野村證券(前受け金不要) |

| IPO引受幹事証券 | みずほ証券 岩井コスモ証券 いちよし証券 SBI証券 マネックス証券(100%完全抽選) 楽天証券(100%完全抽選) 松井証券(前受け金不要) |

| IPO発表日 | 11月19日(木) |

| 上場日 | 12月24日(木) |

| 仮条件決定日 | 12月4日(金) |

| ブック・ビルディング期間 | 12月8日(火)~12月14日(月) |

| 公開価格決定日 | 12月15日(火) |

| IPO申し込み期間 | 12月16日(水)~12月21日(月) |

| 時価総額 | 61.7億円 |

| 吸収金額 | 14.3億円 |

| 想定価格 | 1,250円(125,000円必要) |

東京通信(7359)のIPO(新規上場)事業内容等

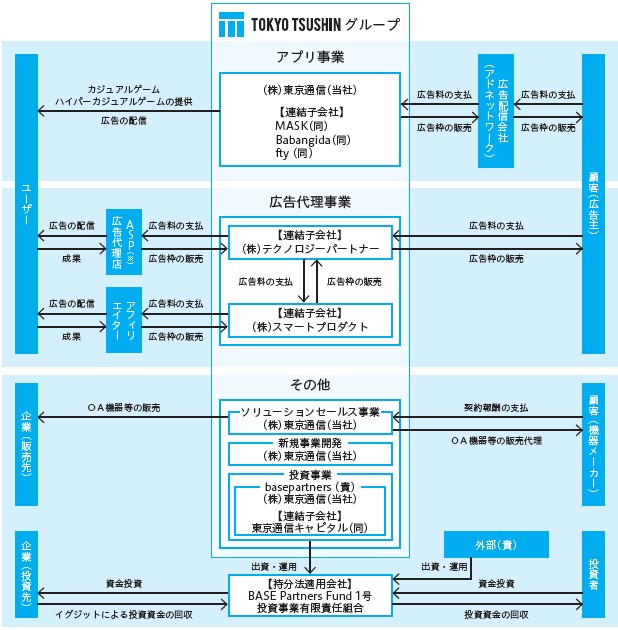

東京通信(7359)はグループ会社で、株式会社東京通信、連結子会社7社及び持分法適用会社1社で構成されアプリ事業及び広告代理事業を主な事業として取り組んでおります。東京通信グループのセグメントは「アプリ事業」「広告代理事業」「その他」で構成されております。なお「その他」の区分は報告セグメントに含まれない事業セグメントであります。

主にスマートフォン向けの無料カジュアルゲームアプリを企画・開発し、アプリ内の一部スペースを広告枠として、広告を出稿したい広告主へ提供することでユーザーのクリック数等を獲得し、広告収入を得る事業を展開しております。性別を問わず、幅広い年齢層に気軽に楽しんで頂くことを重視しているため、シンプルなゲームアプリであることが最大の特徴と認識しております。

主にテクノロジーを活用したアフィリエイト広告(成果報酬型広告)代理事業を展開しており、2019年12月期より運用型広告にも取り組んでおります。事業の特徴として、VOD(Video On Demand)サービスに強みを持っており、クローズドネットワークを通じて、過去に実績がある等の集客力に強みを持つ有望なアフィリエイターを発掘しております。また、取引不正防止に重点を置く等、大手広告主との信頼関係が構築できております。

投資事業、ソリューションセールス事業及び新規事業開発等に取り組んでおります。投資事業におきましては、主に持分法適用会社であるBASE Partners Fund1号投資事業有限責任組合を通じて投資することとしており、投資対象企業はインターネット企業であります。ソリューションセールス事業はOA機器等の販売代理を主力事業としております。

【手取金の使途】

手取概算額693,500千円については、①運転資金として351,500千円及び②借入金返済として342,000千円に充当する予定であり、具体的には以下のとおりであります。

①運転資金

アプリ事業において、当社グループが提供するアプリのユーザー獲得のための広告宣伝費として、2021年12月期に150,000千円、2022年12月期に150,000千円、今後の事業規模拡大のために必要な人材の採用費及び人件費として、2021年12月期に30,000千円、2022年12月期に21,500千円を充当する予定であります。

②借入金返済

子会社株式の取得資金のために当社が借り入れた、銀行からの借入金の返済資金として2021年1月末までに342,000千円を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

東京通信(7359)のIPO初値予想主観及びIPO参加スタンス

東京通信(7359)の市場からの吸収金額はIPO想定価格1,250円としてオーバーアロットメント含め14.3億円と規模的に東証マザーズ市場への上場としては小型から中型サイズとなりますが、荷もたれ感を感じるほどのサイズではありません。IPO株数も公募株及び売り出し株合わせて10,000枚とそこそこ多めにあります。

失礼ながらハッキリ言って社名がかなりダサいです。漢字社名だったことから、東証二部上場の老舗企業の出版社という勝手なイメージが先行してしまいましたが、設立およそ5年のベンチャー企業で中身はスマホゲームアプリ開発事業及びアフィリエイト広告及びアドテクを活用した広告代理事業とバリバリのIT系企業で、IPO的には初値鉄板銘柄。少なくとも本日IPO新規上場承認発表された4社の中では一番光っている企業でした^^;

IPOは見た目(社名)も大事だと思うので、ありきたりかもしれませんが、例えばせめて「Tokyo Communication」などと英語社名などキラキラネームにすれば第一印象も少しは変わりそうですが。単純に東京通信を直訳しただけですが、もっとシャレた社名もありそうですけどね。などと勝手なこと言って申し訳ありません^^;

管理人はスマホゲームはやらないので知りませんが、この東京通信グループが開発した代表的なアプリは以下のようなものがあるようです。これまた失礼ですが、これを見る限り流行ってそうなイメージは湧かないですね。失礼続きで本当に申し訳ないです^^;

東京通信(7359)の株主の中にベンチャーキャピタル3社の保有株は計90,000株ありますが、今回のIPO(新規上場)に際する売り出しでの放出はありません。市場で売却する狙いでしょうか。ただし3社90,000株のうち2社62,500株には90日間もしくは公開価格の1.5倍となれば解除されるロックアップが掛かっていますが、残りの27,500株はロックアップ条項はありません。いずれにしても大した量では無いので問題ないと思いますが。

東京通信という漢字社名に変な偏見を持ってしまっていましたが、上場市場や公開規模、事業内容及び業績を見る限り、同日上場やIPOラッシュ終盤戦ということを差し引いたとしても、ベアよりもブルの方が勝っていることから初値評価はA級評価で間違いなさそうです。これだけ好き勝手言っておきながらIPOラッシュの中でも欲しい銘柄の一つとなりました^^;

よって管理人の個人的なこの東京通信(7359)のIPO参加スタンスは全力申し込みで行く予定です。IPO株数は10,000枚とそれなりに多くありますが、IPO主幹事はマンモス野村となることからIPO当選は狭き門でしょうけどね。D級評価のバリオセキュア(4494)ですら落選しましたのでIPO当選が難しいのは重々承知の上です。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

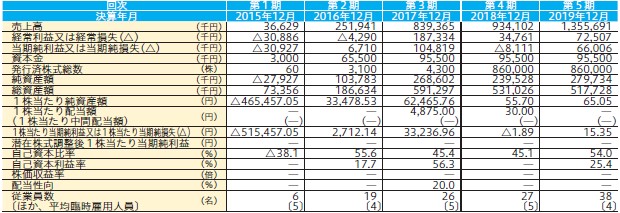

東京通信(7359)のIPO(新規上場)業績等

東京通信(7359)のIPO経営指標

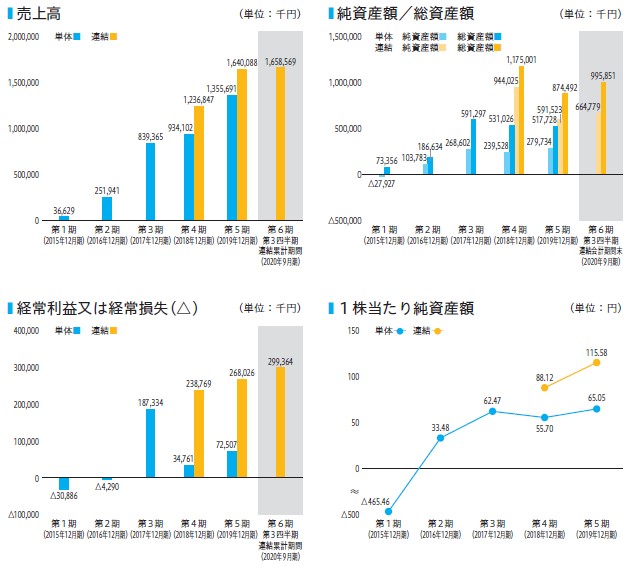

東京通信(7359)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()