アジアクエスト(4261)の第一弾初値予想がIPO想定価格ベース(2,370円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

アジアクエスト(4261)の上場日とIPO申込期間

アジアクエスト(4261)の上場日は12月27日(月)で、セキュア(4264)と2社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は可もなく不可もなくのみずほ証券となっております。

なお、このアジアクエスト(4261)のIPO申し込み期間は12月9日(木)~12月15日(水)となっており、ようやく終盤戦ですが、まだまだIPO申し込みラッシュ期間真っ最中なので、しっかり資金管理をしながら申し込み作業をする必要があるため、銘柄の取捨選択も重要な時期継続かと思います。

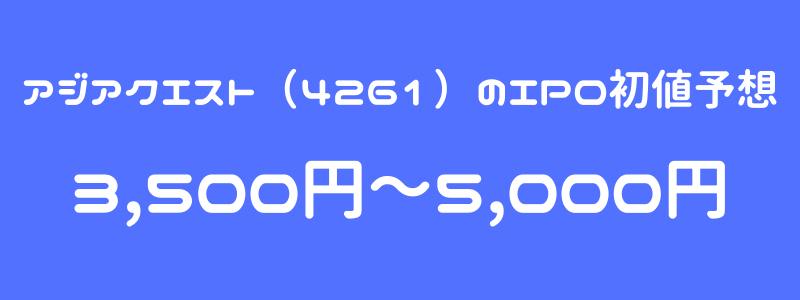

アジアクエスト(4261)のIPO(新規上場)初値予想 第1弾

アジアクエスト(4261)のIPO想定価格は2,370円となっているため、現時点では公募価格の1.5倍~2.1倍程度の初値形成になるのではないかとやや強めB級評価レベルの第一弾初値予想となっており、個人的な初値評価についてもやや強めB級評価に設定させて頂いております。

このアジアクエスト(4261)のIPO仮条件は明日12月7日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に順次追記致します。

アジアクエスト(4261)の事業内容

アジアクエスト(4261)の事業内容はデジタルトランスフォーメーション事業ということで、最先端のデジタル技術を活用したシステム開発を中心に企業のDX(デジタルトランスフォーメーション)支援を行っています。

このアジアクエスト(4261)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

アジアクエスト(4261)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。先週末(11月19日)IPO新規上場承認発表された8社のうちの最後8社目のIPO案 …

アジアクエスト(4261)のブルベア要素とIPO参加スタンス

アジアクエスト(4261)の公開規模はIPO想定価格ベース(2,370円)で10.3億円と規模的に東証マザーズ市場への上場としては10億円超えではあるものの、まだ小型サイズと言える範囲で、荷もたれ感を感じるほどの水準ではありません。IPO株数は公募株及び売り出し株合わせて3,800枚と少なく希少性も十分です。

今回もこのアジアクエスト(4261)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ考察してみます。

まずブル要素(ポジティブ材料)としては事業内容がシステム開発を中心とした企業のDX(デジタルトランスフォーメーション)支援と時流に乗ったIPO市場では人気業態となることで、かつ公開規模(10.3億円)にも荷もたれ感の無い水準。ひとまず超絶過密スケジュールも抜け出しているという点でしょうか。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| アジアクエスト | 10.3億円 | 東証マザーズ | みずほ証券 |

| セキュア | 6.6億円 | 東証マザーズ | SMBC日興証券 |

ベア要素(ネガティブ材料)としては超絶IPOラッシュが終わったとはいえ、買い疲れがどの程度出ているのかは不明なところで、海外投資家も長期休暇に入っていることから、業績水準も含めて大口(海外投資家、機関投資家)の買いが期待できない可能性がある点でしょうか。通常であれば個人投資家だけでも十分持ち上げれるサイズとなりますが、この空前のIPOラッシュ明けでどの程度個人投資家の体力が残っているかどうかまったく読めない状況です。

とはいえ、この内容と規模であれば公募割れする要素は少なく、拍子抜けの初値となる可能性は否定できないところではありますが、とりあえず初値は堅調スタートと見て、管理人の個人的なこのアジアクエスト(4261)のIPO参加スタンスは当初の予定通り積極的参加で行く方向で考えています。IPO申し込みラッシュも終盤戦となっており、資金面で余裕があれば全力申し込みも視野に入れています。

アジアクエスト(4261)のIPO幹事配分数

そして推定となりますがこのアジアクエスト(4261)のIPO株(公募株及び売り出し株)3,800枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| みずほ証券(主幹事) | 3,306枚 | 87.0% |

| いちよし証券 | 190枚 | 5.0% |

| あかつき証券 | 38枚 | 1.0% |

| 岩井コスモ証券 | 38枚 | 1.0% |

| SBI証券 | 38枚 | 1.0% |

| 極東証券 | 38枚 | 1.0% |

| 東洋証券 | 38枚 | 1.0% |

| 松井証券(前受け金不要) | 38枚 | 1.0% |

| マネックス証券(100%完全抽選) | 38枚 | 1.0% |

| 楽天証券(100%完全抽選) | 38枚 | 1.0% |

上記とは別でOA(オーバーアロットメント)分が570枚あります。

全力申し込みとは言うものの、元々のIPO株数が少なく、IPO主幹事となるみずほ証券がおよそ87.0%のシェアを持つため、残りのIPO幹事団(シンジケート)は雀の涙程度しかありません。もちろん宝くじ同様に申し込まないことには当たることも無いのがIPOですので、積極的にIPO株を狙いに行くのであれば申し込みという選択肢になるかと思います。

ただこの頃には投資家の買い疲れもさることながら、IPO愛好家のIPO申し込み疲れも相当出ていると思われます。申し込みするだけだろ!と言われるかもしれませんが、これが意外と件数が多いと疲れてしまってどうでもよくなったりするんですよね。なのでここにチャンスが眠っている可能性もあります。

アジアクエスト(4261)のIPO仮条件決定

アジアクエスト(4261)のIPO仮条件が決まりました。

IPO想定価格:2,370円

IPO仮条件:2,370円~2,430円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は10.3億円~10.6億円となりました。

アジアクエスト(4261)のIPO(新規上場)初値予想 第2弾

アジアクエスト(4261)の第二弾初値予想が発表されたようです。

4,800円~5,500円

IPO仮条件が強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはB級評価からA級評価に変更とし、IPO参加スタンスについては積極的参加でほぼ全力申し込みで行く予定です。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。