FPパートナー(7388)の第一弾初値予想がIPO想定価格ベース(2,340円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

本日(8月23日)は札幌証券取引所の新興市場となるアンビシャスへの上場銘柄キットアライブ(5039)のIPO新規上場承認発表がありましたが、本日はコロナワクチン接種で体調がイマイチなため、ストックしていた記事を使わせて頂き、またキットアライブ(5039)のIPO記事は改めて明日ご紹介させて頂きたいと思います。

FPパートナー(7388)の上場日とIPO申込期間

FPパートナー(7388)の上場日は2022年9月22日(木)で単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高い大和証券となっております。さらに大和証券がIPO主幹事の時のCONNECT(コネクト)はIPO委託幹事(裏幹事)とはいえ持ち分が多くなるため期待値も高いです。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

このFPパートナー(7388)のIPO申し込み期間は9月6日(火)~9月12(月)となっており、他IPO案件1社と申し込み期間が微妙に被っているものの、少し日にちをズラせば避けることは可能なので、資金移動などの慌ただしさは回避することができます。

FPパートナー(7388)のIPO(新規上場)初値予想 第1弾

FPパートナー(7388)のIPO想定価格は2,340円となっているため、現時点では公募価格の1.1倍~1.3倍程度の初値形成になるのではないかと弱めD級評価レベルの第一弾初値予想となっておりますが、個人的な初値予想についてはやや弱めC級評価に設定させて頂いております。

なお、このFPパートナー(7388)のIPO仮条件は再来週9月2日(金)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

FPパートナー(7388)の事業内容

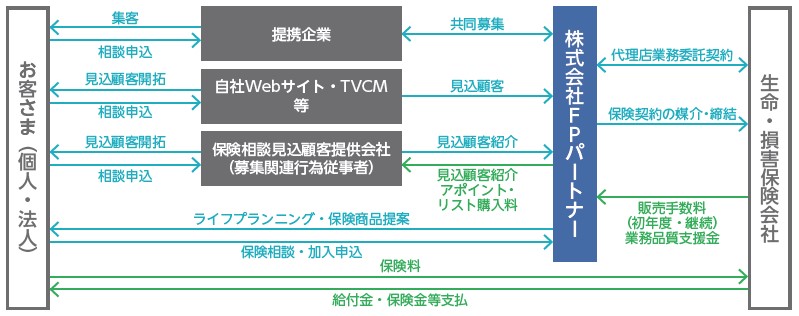

FPパートナー(7388)の事業内容は個人及び法人向けの保険代理業、金融商品仲介業、銀行代理業ということで、無料FP(ファイナンシャルプランナー)相談サイト「マネードクター」の運営、金融商品に関するファイナンシャル・プランニング業務、生命保険・損害保険に関するマーケティング及びそのコンサルティング業務などを行っています。

このFPパートナー(7388)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

FPパートナー(7388)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。保険のことFPに相談するなら「マネードクター略してマネドク」の会社です。ようやく9 …

FPパートナー(7388)のブルベア要素とIPO参加スタンス

FPパートナー(7388)の公開規模はIPO想定価格2,340円としてオーバーアロットメント含め80.7億円と規模的に東証グロース市場への上場としては中型サイズから大型サイズの範囲となり、荷もたれ感のある水準となります。IPO株数も公募株及び売り出し株合わせて30,000枚と多めにあり、海外投資家への販売も無いことからIPO当選は十分狙える範囲かと思います。

そして今回もこのFPパートナー(7388)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としてはサービス名(屋号?)となる「マネードクター」はテレビコマーシャルを多く流しているため知名度は高く、時価総額も250億円を超え、業績規模も大きい上に堅調に推移していることから機関投資家の積極的な参戦が見込めそうです。

FPパートナー(7388)の株主の中にはベンチャーキャピタルや投資ファンドなどの保有株も無く、既存株主には解除価格無しで180日間のロックアップが掛かっており、新株予約権も行使不可となっているため、上場時の公開株以外の余計な売り圧力もありません。上場日も適度に間隔があり単独上場となることも資金分散を避けれることから有利なスケジュールです。

ベア要素(ネガティブ材料)はFPパートナー(7388)の事業内容がファイナンシャル・プランニングを行う保険代理業とIPO市場ではお世辞にも人気業態ではないということや公開規模がIPO想定価格(2,340円)ベースで80.7億円と東証グロース市場への上場としては荷もたれ感のある水準であることなどが挙げられるでしょうか。機関投資家の参戦が無ければ厳しい展開となりそうです。機関投資家の参戦有無が初値の明暗を分ける形となりそうです。

これらのことから現時点でこのFPパートナー(7388)のIPO参加スタンスを決めるのは難しいため、引き続き個人的なIPO参加スタンスは中立とし、もう少し市況の観察や情報収集が必要と考えています。とは言え遅くてもIPO申し込み開始となる9月6日(火)頃までにはしっかりIPO参加スタンスを決める予定で、そのIPO参加スタンスについては当記事下部に改めて追記致します。

FPパートナー(7388)のIPO幹事配分数

そして推定となりますがこのFPパートナー(7388)のIPO株(公募株及び売り出し株)30,000枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 26,400枚 | 88.0% |

| SBI証券 | 2,400枚 | 8.0% |

| SMBC日興証券 | 300枚 | 1.0% |

| 岡三証券 | 300枚 | 1.0% |

| 楽天証券(100%完全抽選) | 300枚 | 1.0% |

| 岩井コスモ証券 | 300枚 | 1.0% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

| 岡三オンライン(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が4,500枚あります。

積極的にIPO株を狙いに行くのであればやはりIPO主幹事となる大和証券は見逃せません。そしてそのグループ会社でIPO委託幹事(裏幹事)となるCONNECT(コネクト)も主幹事からの委託となるため、持ち分はそれなりに多くあることが予想されるため、こちらも見逃せません。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

元々のIPO株数が多いことから残る平幹事もそれなりに持ち分があるため、積極参加となった際はどこから申し込んでも楽しむことはできそうです。

FPパートナー(7388)のIPO仮条件決定

FPパートナー(7388)のIPO仮条件が決まりました。

IPO想定価格:2,340円

IPO仮条件:2,340円~2,600円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は80.7億円~89.7億円となりました。

FPパートナー(7388)のIPO(新規上場)初値予想 第2弾

FPパートナー(7388)の第二弾初値予想が発表されたようです。

2,800円~3,200円

IPO仮条件が強気な設定となったことからか、IPO初値予想第二弾は上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはC級評価のままで変更無し、IPO参加スタンスについては先日の下記記事の通り割り当て数の少ない証券会社以外は積極参加で行きます。

2022年9月のIPO(新規上場)件数は9社で確定となりました。当初予想は9月10社程度だったのでおおむね近しい水準での着地となりました。週明けからは本格的にIPO申し込み作業が忙しくなりますね。 そして今回はこの予定さ …

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。