ファンペップ(4881)の第一弾初値予想がIPO想定価格ベース(730円~910円)ですが、大手初値予想会社より発表されたようなので、いつものように個人的な私見も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

このファンペップ(4881)は今年(2020年)3月から4月に掛けての上場中止組ではありませんが、昨年末2019年12月に上場中止したリベンジ組となります。よほど12月のIPOラッシュの混雑期がお好きなようですね。しかもIPO主幹事をみずほ証券からSBI証券に変更してのリベンジとなります。

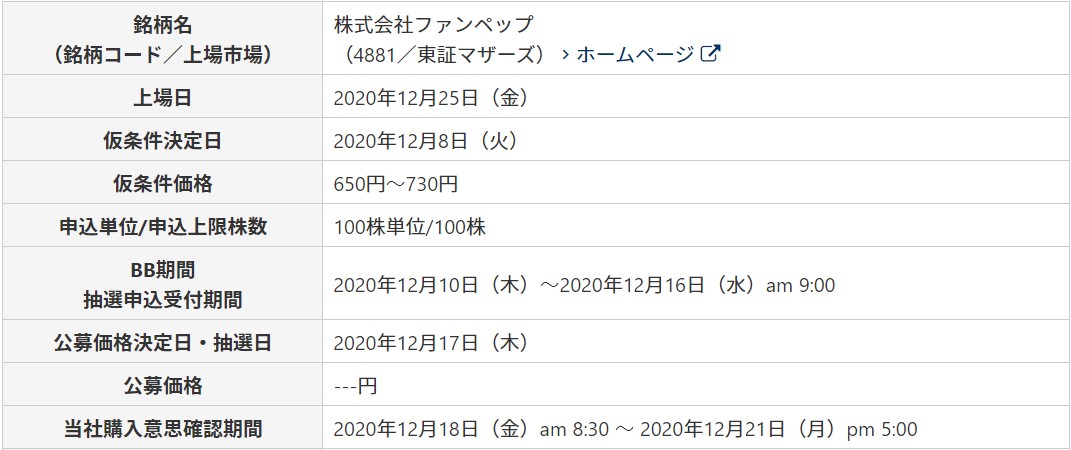

ファンペップ(4881)の上場日は12月25日(金)で東和ハイシステム(4172)とSANEI(6230)と3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はSBI証券となっております。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

尚、このファンペップ(4881)のIPO申し込み期間は12月10日(木)~12月16日(水)までですので、IPO申し込みを考えている方はお忘れの無いようご注意下さい。いよいよIPO申し込みラッシュも終盤戦となってきたので、少しIPO申し込み時期をずらせばIPO主幹事のSBI証券は同一資金でIPOに申し込める証券会社ですし、なんとか乗り越えれそうな感じになって来ましたね。あと少し頑張りましょう^^

ファンペップ(4881)のIPO(新規上場)初値予想

ファンペップ(4881)のIPO想定価格は730円~910円(平均価格:820円)となっているため、現時点では平均価格で見ると0.8倍~1.2倍程度の初値形成になるのではないかと公募割れも視野に入った弱めD級評価レベルの第一弾初値予想となっておりますが、個人的な評価についても弱めD級評価に設定させて頂いております。

このファンペップ(4881)のIPO仮条件は明後日12月8日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

ファンペップ(4881)の事業内容は機能性ペプチドを用いた医薬品等の研究開発事業ということで創薬系のバイオベンチャーとなります。このファンペップ(4881)の詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

ファンペップ(4881)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月20日)IPO新規上場承認発表があった2社のうちの1社です。このファンペ …

ファンペップ(4881)の公開規模はIPO想定価格ベース(730円~910円)で22.9億円~28.6億円と規模的に東証マザーズ市場への上場としては中型サイズとなり、やや荷もたれ感を感じるサイズとなります。IPO株数は売り出し株無しの公募株のみで27,397枚と比較的多めにあります。

上述の通りファンペップ(4881)は大阪大学発の創薬系バイオベンチャーで基本的には機能性ペプチドの研究開発を進めていますが、今年(2020年)4月からは筆頭株主の森下竜一氏創業のアンジェス(4563)と大阪大学が手掛ける新型コロナウイルスのワクチンの共同開発に関わっています。

(ファンペップ公式サイト4月8日のプレスリリースより引用)

今や世界の誰もが期待と願いを込めるコロナワクチンで、ペプチド技術を用いた次世代ワクチン開発とまだ未知な部分ではありますが、このあたりを投資家がどう判断するかによって初値は大きく変わってくるものと考えられます。

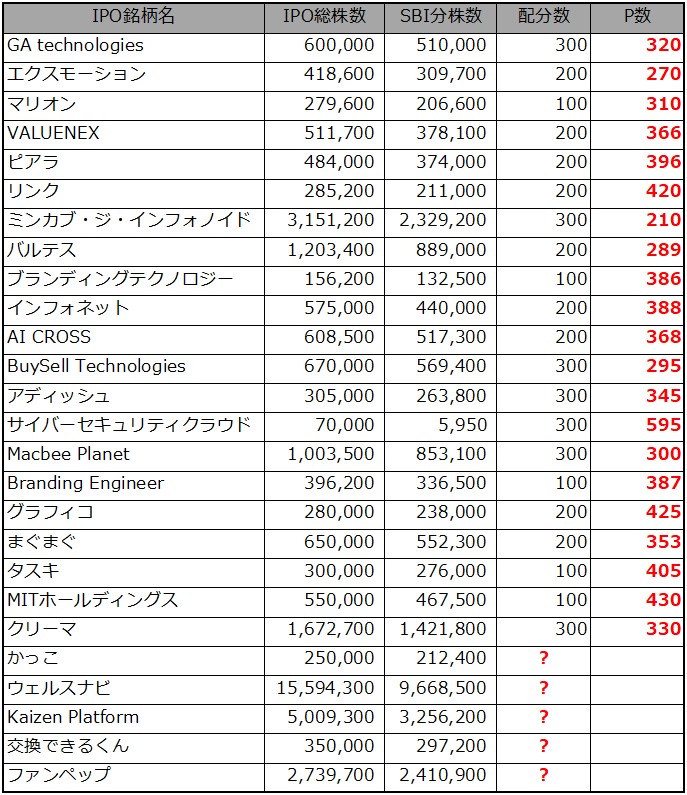

一応SBI証券主幹事案件ということになるため、とりあえず2018年以降のSBI証券主幹事銘柄をネット情報や読者様情報を基にしたIPOチャレンジポイント使用時の配分数とポイントボーダー数を参考までに掲載させて頂いておきます。精度はそれなりにあると思いますが公式発表でない点はご了承下さい。

何度も申し上げていますがここ最近のSBI証券のIPOチャレンジポイント使用時の配分傾向が読めないので、なんとも言えませんが、過去統計を見ると300株配分が濃厚でしょうか。ただ銘柄的に今回が使うタイミングかどうかは別の話です。

ファンペップ(4881)の上場日は12月25日(金)で東和ハイシステム(4172)とSANEI(6230)と3社同日上場となります。3社のうちこのファンペップ(4881)とSANEI(6230)の2社は過去に一度上場を中止しているリベンジ組となります。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| 東和ハイシステム | 10.0億円 | JASDAQスタンダード | 野村證券 |

| SANEI | 10.8億円 | 東証二部 | 大和証券 |

| ファンペップ | 22.9~28.6億円 | 東証マザーズ | SBI証券 |

バイオベンチャーとあって株主の中にベンチャーキャピタルの保有株は10社358万株と多くありますが、今回のIPO(新規上場)に際する売り出しには一切入っておりません。募集株は売り出し株無しで公募株のみとなる点は好感されそうですが、その分市場での売却圧力となる可能性があるのはやはり怖いですね。

いずれにしてもIPOラッシュ終盤戦であることや3社同日上場になることは確実にマイナス材料となります。公募割れする可能性もゼロでは無いため、とりあえず管理人の個人的なこのファンペップ(4881)のIPO参加スタンスは中立でギリギリまで考えようと思いますが、SBI証券からの参加だけは致します。ただしIPOチャレンジポイントを使用することはありません。いつも通り最終的なIPO参加スタンスについては仮条件決定時に当記事下部に追記致します。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

ファンペップ(4881)のIPO(新規上場)幹事配分数

そして推定となりますがこのファンペップ(4881)のIPO株(公募株)27,397枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SBI証券(主幹事) | 24,109枚 | 88.0% |

| SMBC日興証券 | 1,096枚 | 4.0% |

| いちよし証券 | 411枚 | 1.5% |

| エース証券 | 411枚 | 1.5% |

| 藍澤證券 | 274枚 | 1.0% |

| 岩井コスモ証券 | 274枚 | 1.0% |

| 東海東京証券 | 274枚 | 1.0% |

| 東洋証券 | 274枚 | 1.0% |

| 極東証券 | 137枚 | 0.5% |

| 水戸証券 | 137枚 | 0.5% |

| ライブスター証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が4,109枚あります。

IPO主幹事がSBI証券ということで相変わらずIPO幹事団(シンジケート)が10社と多めですが、ネットでの口座開設ができない証券会社が半数近くあるため、口座を保有している方も少ないと思われます。もちろん管理人も10社中4社の証券口座はありません。IPO株数的に見てもIPO申し込みはSBI証券とSMBC日興証券の上位2社で十分と言えるかもしれません。ただSMBC日興証券はIPO当選後のキャンセルはペナルティが課せられるため安易な申し込みはしないようにお気を付け下さい。

<追記>

ファンペップ(4881)のIPO仮条件が決まりました。

IPO想定価格:730円~910円(平均価格:820円)

IPO仮条件:650円~730円

IPO想定価格の最下限(730円)が仮条件の最上限(730円)となる一般的なIPO仮条件設定となっておりますが、平均価格の820円から見ると下ブレとなる弱気な設定となります。そしてこの仮条件設定に伴い市場からの吸収金額は20.4億円~22.9億円となりました。

<追記>

ファンペップ(4881)の第二弾初値予想が発表されたようです。

公開価格の±5%

IPO仮条件が実質的に下ブレとなる弱気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも計算的には下ブレとなる初値予想となっているようです。個人的な評価についてはD級評価で変更無し、IPO参加スタンスはスルーで行く方向です。

もちろんIPOチャレンジポイント狙いでSBI証券からは申し込みますが、そのSBI証券がこのファンペップ(4881)のIPO主幹事となるため、IPO株数が多いことから補欠の全プレという可能性も十分にあり得ます。もし補欠となった際はまだその時になってから考えます。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

<追記>

ライブスター証券がこのファンペップ(4881)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

ファンペップ(4881)のIPO取り扱い決定(ライブスター証券)

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()