キットアライブ(5039)の第一弾初値予想がIPO想定価格ベース(1,410円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

キットアライブ(5039)の上場日とIPO申込期間

キットアライブ(5039)の上場日は2022年9月28日(水)で、ファインズ(5125)とグラッドキューブ(9561)と3社同日上場、上場市場は流動性が低くIPO市場では不人気市場となる地方市場(札幌証券取引所)のアンビシャスへの上場で、IPO主幹事は中堅証券のアイザワ証券となっております。

このキットアライブ(5039)のIPO申し込み期間は9月7日(水)~9月13(火)となっており、他複数のIPO案件と申し込み期間が被っているため、申し込まれる方は資金移動や申し込み忘れには注意が必要です。

キットアライブ(5039)のIPO(新規上場)初値予想 第1弾

キットアライブ(5039)のIPO想定価格は1,410円となっているため、現時点では公募価格の1.1倍~1.4倍程度の初値形成になるのではないかと弱めD級評価レベルの第一弾初値予想となっており、個人的な初値予想についても弱めD級評価に設定させて頂いております。

なお、このキットアライブ(5039)のIPO仮条件は来週9月5日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

キットアライブ(5039)の事業内容

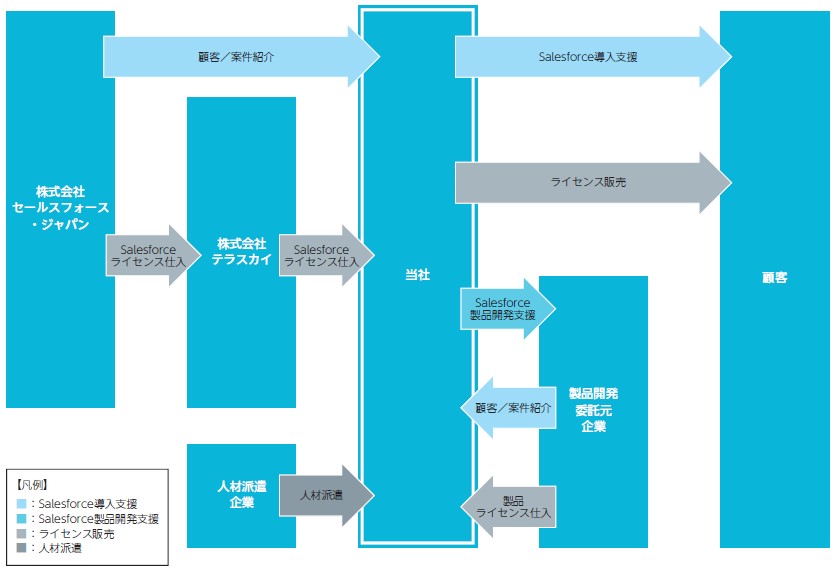

キットアライブ(5039)の事業内容は企業のクラウドシステム導入時における設計・開発・保守のワンストップサービス、SaaS型製品販売企業向けの技術検証・開発・公開・運用支援サービスということで、アジャイル開発が得意なSalesforceの専門家集団として全国のIT専門部署が存在しない中小企業や新規ビジネスを立ち上げる企業を支援しています。

このキットアライブ(5039)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

キットアライブ(5039)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(8月23日)もIPO新規上場承認発表無しかと思いましたが、完全にノーマークだ …

キットアライブ(5039)のブルベア要素とIPO参加スタンス

キットアライブ(5039)の公開規模はIPO想定価格1,410円としてオーバーアロットメント含め4.4億円と規模的に東証市場であれば小型サイズとなりますが、地方(札幌証券取引所のアンビシャス)市場への上場ということで見ると小型サイズとは言えず、荷もたれ感のある水準となります。IPO株数は公募株及び売り出し株合わせて3,130枚と少なめです。

そして今回もこのキットアライブ(5039)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としてはSalesforce(セールスフォース)製品を主としたクラウドソリューションと時流に乗ったテーマ性のある事業内容で業績も堅調に推移していることや、今回のIPO(新規上場)で連結子会社から持分法適用会社になるものの、親会社はテラスカイ(3915)で今年(2022年)2月に上場し、公募価格1,600円に対して付いた初値は3,750円と好スタートとなったBeeX(4270)もテラスカイ(3915)の子会社であったことは好例として追い風となりそうです。

ベア要素(ネガティブ材料)はやはり上場市場でしょうか。初値が高騰しやすい新興市場ではありますが、実際の中身(上場先)は新興市場とはいえ流動性の少ない地方(札幌証券取引所アンビシャス)市場。そこに公開規模4.4億円クラスとなると荷もたれ感は否めません。加えてオーバーアロットメントが無いため万が一買いが少なく公募割れスタートとなった際はシンジケートカバー取引も入らないため底が見えなくなる可能性もあり、上場日となる9月28日(水)はファインズ(5125)とグラッドキューブ(9561)と3社同日上場で埋没リスクもあります。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| キットアライブ | 4.4億円 | 札証アンビシャス | アイザワ証券 |

| ファインズ | 18.8億円 | 東証グロース | 野村證券 |

| グラッドキューブ | 14.1億円 | 東証グロース | 大和証券 |

このあたりのリスクとリターンが同等程度であれば参戦も視野に入れたかもしれませんが、個人的にはリスクの方が大きく感じるため、よほどIPO地合いが好調にならない限り、やはりこのキットアライブ(5039)のIPO参加スタンスは当初の予定通りIPOチャレンジポイント狙いでのSBI証券以外からの申し込みはスルーで考えています。

キットアライブ(5039)のIPO幹事配分数

そして推定となりますがこのキットアライブ(5039)のIPO株(公募株及び売り出し株)3,130枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| アイザワ証券(主幹事) | 2,660枚 | 85.0% |

| SBI証券 | 110枚 | 3.5% |

| 岡三証券 | 110枚 | 3.5% |

| 北洋証券 | 94枚 | 3.0% |

| 東洋証券 | 94枚 | 3.0% |

| マネックス証券(100%完全抽選) | 62枚 | 2.0% |

| 岡三オンライン(委託幹事) | ?枚 | ?% |

OA(オーバーアロットメント)はありません。

IPO主幹事は中堅どころのアイザワ証券となり、IPO申し込み時の前受け金も不要であることから、とりあえず申し込みだけはしておいて、購入するかどうかは実際に当選してから考えるというIPO愛好家も少なくないかもしれません。

ただアイザワ証券はまだ口座数も少なく、ネット口座でもIPO当選時に電話が掛かってくるケースもあるため、IPO当選後のキャンセルについての明確なペナルティの公言は無いものの、一定のリスクが伴うことは想定しておいた方が良いかとは思います。

キットアライブ(5039)のIPO仮条件決定

キットアライブ(5039)のIPO仮条件が決まりました。

IPO想定価格:1,410円

IPO仮条件:1,230円~1,410円

IPO想定価格が最上限となる一般的なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は3.8億円~4.4億円となりました。

キットアライブ(5039)のIPO(新規上場)初値予想 第2弾

キットアライブ(5039)の第二弾初値予想が発表されたようです。

1,500円~1,700円

IPO仮条件が一般的な設定となったことからか、IPO初値予想第二弾は下限はそのままで上限のみ下ブレとなる弱気な初値予想となっているようです。個人的な評価についてはD級評価のままで変更無し、IPO参加スタンスについてもIPOチャレンジポイント狙いでのSBI証券以外からの申し込みはスルーとさせて頂きます。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。