雪国まいたけ(1375)の第一弾初値予想がIPO想定価格ベース(2,330円)ですが、大手初値予想会社より発表されたようなので、いつものように個人的な私見も含めてIPO初値予想及びIPO幹事団(シンジケート)配分数などを考察してみたいと思います。

雪国まいたけ(1375)の上場日は9月17日(木)で単独上場、上場市場は東証本則市場ですが一部になるか二部になるかはまだ未定(売出し条件決定後に決定する予定)で、IPO主幹事はSMBC日興証券と大和証券の共同主幹事となっております。

ちなみに9月以降のSMBC日興証券の主幹事件数は5社で平幹事は3社となるため合計8社のIPOに絡んでいることになります。見逃せないですね。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

9月以降の大和証券の主幹事件数は2社で平幹事は5社となるため合計7社のIPOに絡んでいることになります。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

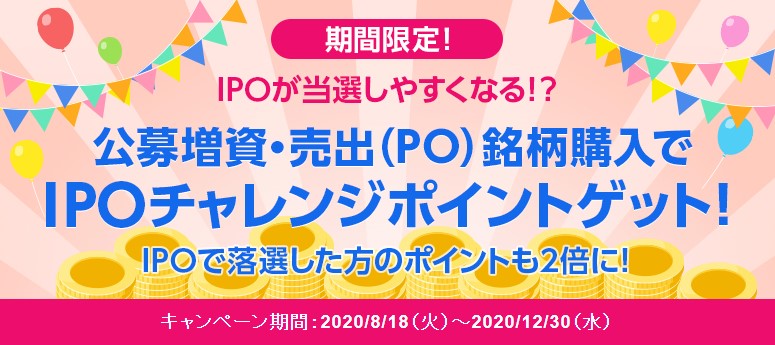

尚、この雪国まいたけ(1375)のIPO申し込み期間は9月2日(水)~9月8日(火)ですので、IPO申し込みを考えている方はお忘れなく。特にSBI証券は落選でIPOチャレンジポイントが2倍になるキャンペーンが開催されているため、IPO愛好家の方は申し込み必須と言えます。

SBI証券が「PO銘柄購入でIPOチャレンジポイントプレゼント」というキャンペーンを本日(8月18日)よりスタートさせました。最大で一撃51ポイントのIPOチャレンジポイントがもらえるというキャンペーンです。 SBI証券 …

雪国まいたけ(1375)のIPO(新規上場)初値予想

雪国まいたけ(1375)のIPO想定価格は2,330円となっているため、現時点では公募価格の0.8倍~1.1倍程度の初値形成になるのではないかと公募割れも視野に入った弱めの初値予想となっており、個人的な評価についても弱めD級評価に設定させて頂いております。

この雪国まいたけ(1375)のIPO仮条件は明日9月1日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

雪国まいたけ(1375)の事業内容はまいたけ、エリンギ、ぶなしめじ等の生産販売及びきのこの加工食品の製造販売ということでセクターは「水産・農林業」で地味な業態となります。

この雪国まいたけ(1375)の詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

雪国まいたけ(1375)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。ようやく来てくれましたね。中身は置いといて待ちに待った9月第一号IPO(新規上場)の …

雪国まいたけ(1375)の公開規模はIPO想定価格ベース(2,330円)で473.5億円と規模的には東証で所属はまだ未定となっていますが、一部にしても二部にしても大型で荷もたれ感を感じるサイズとなります。この規模ならおそらく一部決定となるでしょうね。

再上場案件で公募株無しの売り出し株のみ、その売り出し株放出人もすべてベンチャーキャピタル(投資ファンド)であることから出口(イグジット)案件色が強く、投資家からは毛嫌いされる要素を多く含んでいます。事業内容もこれといって特徴も無く目新しい業態でもありません。

とは言え、IPOは需給及び地合いや雰囲気によって初値が左右される傾向があります。先週木曜日まではIPO自体はもちろんのことIPOセカンダリも絶好調だったことから、この雪国まいたけ(1375)もワンチャンあるかと思いましたが、金曜日から急激にIPO市場が崩れ始めてきました。

わずか1日崩れただけなので、IPOバブルが弾けたと判断するにはまだ時期尚早かもしれませんが、仮にこのままIPO市場が崩れ続けるようであれば手出し無用の危険案件となる可能性はあるかもしれません。いずれにしても今後のIPO市場の動向には注視しておく必要がありそうです。

この雪国まいたけ(1375)のIPO新規上場承認発表時の記事でも書きました通り、同業のホクト(1379)が新型コロナウイルス感染症拡大に伴う免疫対策食材関連銘柄として注目を集め、株価が上昇している点は素直に追い風となりそうですし、すでに株主優待が設定されていることも株価の下支え要因とはなりそうです。

これらのネガティブ要因とポジティブ要因を鑑みても、ひとまず管理人の個人的なこの雪国まいたけ(1375)のIPO参加スタンスは現時点では一旦はスルーとさせて頂きます。ただ今回の売り出しはグローバルオファリングとなるため、最終的な海外投資家への需要状況の確認だけはしておきたいところです。

その結果失礼ながら無いとは思いますが海外投資家の関心が高く、配分比率及び倍率も高めになるようなことがあればIPO参加スタンスの変更はあるかもしれません。たぶん関心は無さそうですが^^;

もちろん結果的にスルーとなってもIPOチャレンジポイント狙いでSBI証券だけは参加致します。IPO主幹事はSMBC日興証券と大和証券の共同主幹事ですが、SMBC日興証券はIPO当選後のキャンセルはペナルティが課せられるため、参加不参加は十分にご注意下さい。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

雪国まいたけ(1375)のIPO(新規上場)幹事配分数

この雪国まいたけ(1375)のIPO株(売り出し株)176,727枚のIPO引き受け幹事団(シンジケ-ト)への推定割り当て数はグローバルオファリングで海外販売分もあることから各証券会社の割り当て数が現時点ではまだ不明なため、数値情報が入り次第以下に入力しておきます。以下割り当て数は国内分(121,865枚)のみの確定値となります。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 58,986枚 | 48.4% |

| 大和証券(主幹事) | 48,258枚 | 39.6% |

| みずほ証券 | 12,673枚 | 10.4% |

| SBI証券 | 974枚 | 0.8% |

| 楽天証券(100%完全抽選) | 974枚 | 0.8% |

上記とは別でOA(オーバーアロットメント)分が26,508枚あります。

IPO株数は売り出し株及びオーバーアロットメント合わせて203,235枚と多くあるため、いくらIPOバブルとはいえ全力で申し込めば複数株取得も可能な枚数かと思います。ただ当選や補欠で資金拘束されると次のIPO申し込みに支障をきたすこともあるので、ペナルティなども含めて参加不参加は慎重に判断した方が良さそうですね。

<追記>

雪国まいたけ(1375)のIPO仮条件が決まりました。

IPO想定価格:2,330円

IPO仮条件:2,000円~2,400円

IPO想定価格よりも微妙に強気と言える範囲のIPO仮条件設定となったでしょうか。そしてこの仮条件設定に伴い市場からの吸収金額は406.4億円~487.7億円となりました。

そこそこ強気な仮条件設定となったので、キャンセルペナルティのあるSMBC日興証券はパスしますが、SBI証券に追加して大和証券からも参加する方向で行こうと思います。

<追記>

雪国まいたけ(1375)の第二弾初値予想が発表されたようです。

2,400円~2,600円

IPO仮条件が微妙に強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも安定した初値予想となっているようです。個人的な評価についてはD級評価のままで変更無し、IPO参加スタンスは大和証券、SBI証券に追加して一か八かでSMBC日興証券とさらに楽天証券からも参加してみようと思います。今の地合いなら大丈夫かと。ただもしSMBC日興証券、大和証券、SBI証券でIPO当選した場合、楽天証券はパスします。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()