雪国まいたけ(1375)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。ようやく来てくれましたね。中身は置いといて待ちに待った9月第一号IPO(新規上場)の登場です。

前回のインターファクトリー(4057)のIPO新規上場承認発表が7月20日(月)だったので、やや大げさ目に言うとおよそ一カ月ぶりの登場となります。

雪国まいたけ(1375)の上場日は9月17日(木)で今のところは単独上場、上場市場は東証市場ですが一部になるか二部になるかはまだ未定(売出し条件決定後に決定する予定)で、IPO主幹事はSMBC日興証券と大和証券の共同主幹事となっております。

ちなみに9月以降のSMBC日興証券の主幹事件数は5社で平幹事は3社となるため合計8社のIPOに絡んでいることになります。見逃せないですね。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

9月以降の大和証券の主幹事件数は2社で平幹事は5社となるため合計7社のIPOに絡んでいることになります。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

雪国まいたけ(1375)のIPO(新規上場)情報

設立:2017年7月14日(実質上:1983年7月21日)

業種:水産・農林業

事業の内容:まいたけ、エリンギ、ぶなしめじ等の生産販売及びきのこの加工食品の製造販売

| 上場市場 | 東証(所属未定) |

| コード | 1375 |

| 名称 | 雪国まいたけ |

| 公募株数 | 0株 |

| 売出し株数 | 17,672,700株 |

| オーバーアロットメント | 2,650,800株 |

| IPO主幹事証券 | SMBC日興証券 大和証券 |

| IPO引受幹事証券 | みずほ証券 SBI証券 楽天証券 |

| IPO発表日 | 8月14日(金) |

| 上場日 | 9月17日(木) |

| 仮条件決定日 | 9月1日(火) |

| ブック・ビルディング期間 | 9月2日(水)~9月8日(火) |

| 公開価格決定日 | 9月9日(水) |

| IPO申し込み期間 | 9月10日(木)~9月15日(火) |

| 時価総額 | 928.5億円 |

| 吸収金額 | 473.5億円 |

| 想定価格 | 2,330円(233,000円必要) |

売り出し株式17,672,700株のうちの一部は欧州及びアジアを中心とする海外市場の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日2020年9月9日(水)に決定されます。その際の海外販売数は売り出し株数の半数未満となります。

雪国まいたけ(1375)のIPO(新規上場)事業内容等

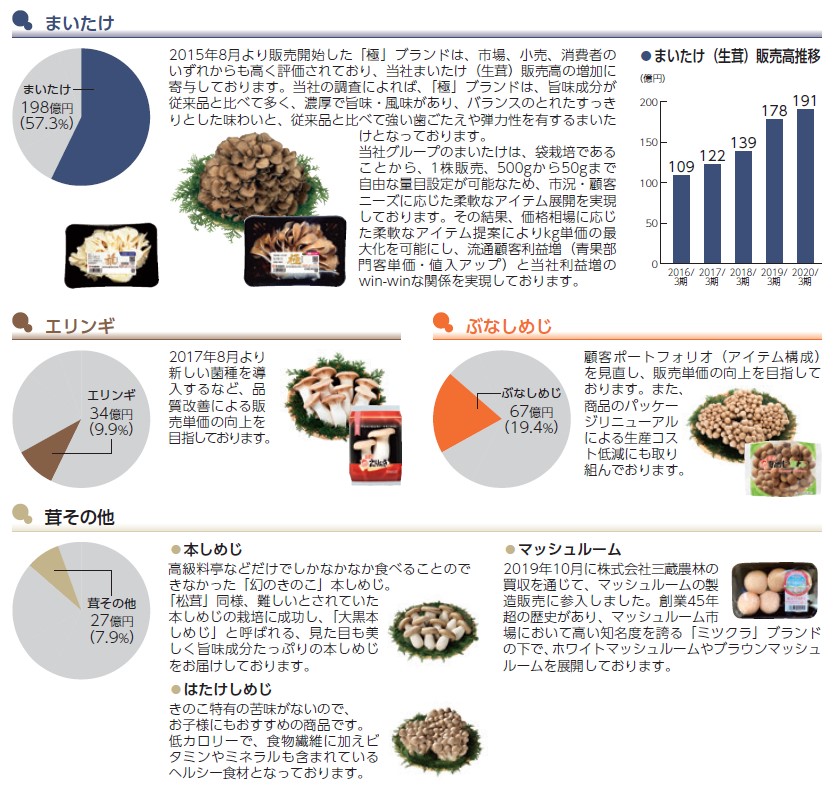

雪国まいたけ(1375)はグループ会社で株式会社雪国まいたけと子会社3社で構成され、きのこ類(まいたけ、エリンギ、ぶなしめじ、本しめじ、はたけしめじ、マッシュルーム等)及びきのこ加工食品の生産及び販売を主たる事業としております。

雪国まいたけ(1375)はまいたけの人工栽培に成功した後、まいたけの工業生産による安定的な生産・供給体制及び品質管理体制並びに小売事業者への直接販売を中心とした流通ルートの整備を図るとともに、そのノウハウをエリンギ・ぶなしめじの商品化に活かし「きのこ総合企業」としての体制を確立しています。

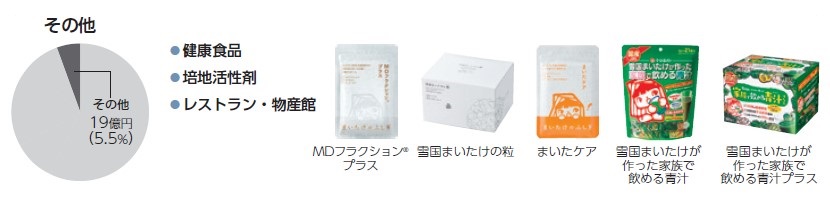

その他事業として健康食品の製造(外部委託)及び販売、培地活性剤の製造及び販売、並びにレストラン・物産館の運営を行っております。

独自に開発した工業生産手法によりきのこ(まいたけ、エリンギ、ぶなしめじ、本しめじ、はたけしめじ、マッシュルーム)を生産しております。生産工程と各工程におけるグループの手法の特徴については以下のとおりで、こうした独自の生産手法により安定した生産能力、収穫、そして品質を実現しております。

雪国まいたけ(1375)のIPO初値予想主観及びIPO参加スタンス

雪国まいたけ(1375)の市場からの吸収金額はIPO想定価格2,330円としてオーバーアロットメント含め473.5億円と規模的に東証で所属はまだ未定となっていますが、一部にしても二部にしても大型で荷もたれ感を感じるサイズとなります。この規模ではおそらく一部となるでしょうね。

下記有価証券上場規定第210条第1項に規定する株主数、流通株式及び時価総額に適合する場合には東証一部上場となります。

株主数:2,200人以上

流通株式:2万単位以上で上場株数の35%以上

時価総額:250億円以上

投資家から毛嫌いされやすい再上場案件となり、売り出し株のみで公募株無しです。その売り出し株もすべてベンチャーキャピタル(投資ファンド)であることから出口(イグジット)案件色が強いです。さらにフリー百科事典ウィキペディア(Wikipedia)で雪国まいたけ(1375)を調べると不適切会計などの黒歴史も見当たりました^^;

<雪国まいたけ(1375)IPO(新規上場)の歴史>

1994年3月:新潟証券取引所地域産業育成部へ上場

2000年3月:新潟証券取引所と東京証券取引所の合併に伴い東京証券取引所市場第二部に上場

2015年6月:株式会社BCJ-22の完全子会社となり東京証券取引所市場第二部における上場廃止

ただ、同業で「きのこ」を取り扱うホクト(1379)は新型コロナウイルス感染症拡大に伴う免疫対策食材関連銘柄として注目を集め、前年実績を上回る増収増益でコロナ禍という逆風の中でも追い風となっており、株価は以下の通り右肩上がりで順調に推移しています。

ホクト(1379)日足・売買高チャート(2020年8月14日)

今回このタイミングで雪国まいたけ(1375)がIPO(新規上場)という選択肢を取った背景にはこういった免疫対策食材と言われる「きのこ」が大きく関係しており、ある意味コロナ銘柄として登場してきたのかもしれませんね。

すでに株主優待が設定されており、毎年3月末日時点で株主名簿に記載された100株以上保有かつ6カ月以上継続保有の株主に対して3,000円相当の自社商品がもらえるという内容となっております。

同業となるホクト(1379)の株価が好調であることや株主優待が設定されていることはポジティブ材料となりそうですが、やはり公募株無しの売り出し株のみでベンチャーキャピタル(投資ファンド)の出口(イグジット)案件色が強いことや東証(所属未定)とはいえ公開規模がIPO想定価格(2,330円)ベースで473.5億円と大型であることは荷もたれ感満載で確実にネガティブ材料となるでしょうね。

当然のことながら初値上昇には機関投資家及び海外投資家の参戦が必須となります。海外投資家への配分もあるため、その辺りの配分割合で人気度合いを確認しながら雪国まいたけ(1375)のIPO参加スタンスを決める必要がありそうです。第一印象的にはスルーですが、いずれにしてもとりあえずプロ(大手初値予想会社)の第一弾初値予想の見解を見たいところです。雰囲気的にはD級評価、もしくは最悪E級評価といったところでしょうか。

IPO主幹事はSMBC日興証券と大和証券と共同主幹事となりますが、SMBC日興証券の方はIPO当選後のキャンセルペナルティ(1カ月間IPOに申し込めない)があるため慎重に参加不参加を決める必要があります。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

すでに何年もIPO投資を経験されている方ならもうご存知の方も多いと 思いますが、IPOに当選したあとキャンセル(購入辞退)するとペナル ティが課せられる証券会社があります。 そもそもIPOをキャンセル(購入辞退)される方 …

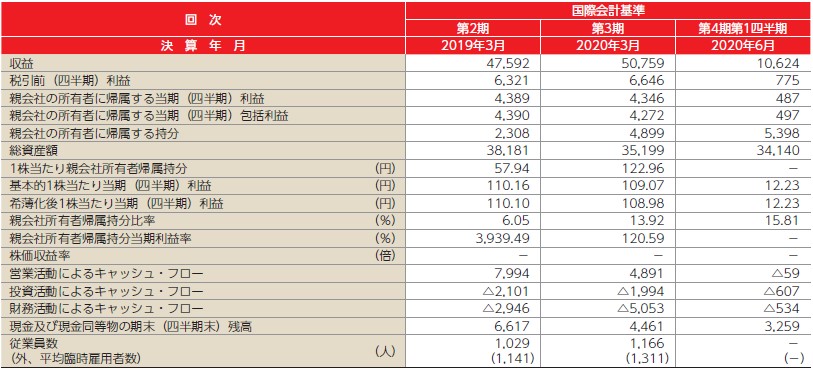

雪国まいたけ(1375)のIPO(新規上場)業績等

雪国まいたけ(1375)のIPO経営指標

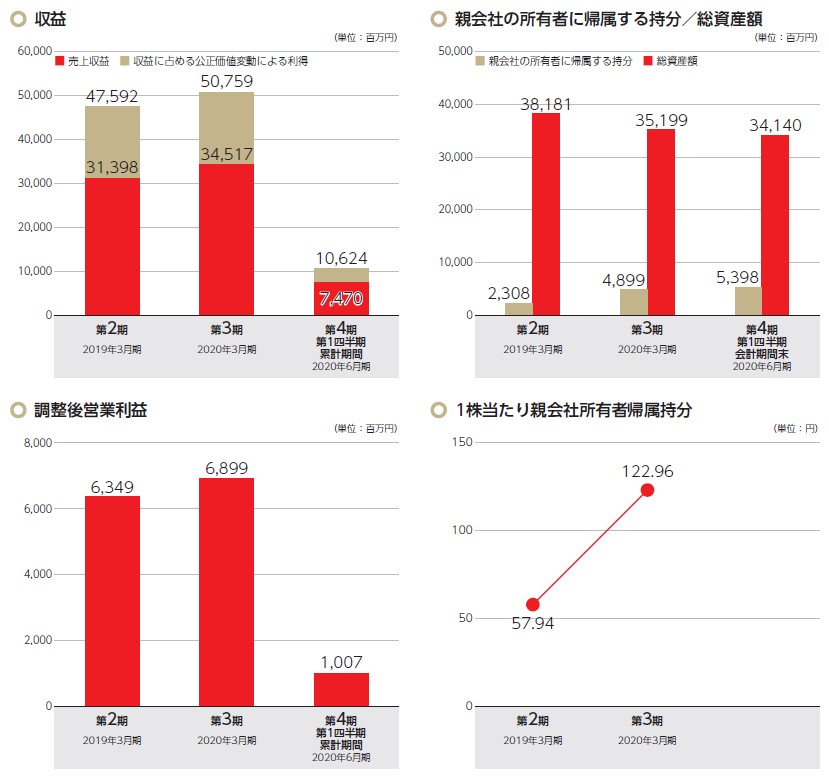

雪国まいたけ(1375)IPO収益及び営業利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()