POPER(5134)の第一弾初値予想がIPO想定価格ベース(630円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

POPER(5134)の上場日とIPO申込期間

POPER(5134)の上場日は2022年11月15日(火)でベースフード(2936)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高い大和証券となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

このPOPER(5134)のIPO申し込み期間は10月28日(金)~11月4日(金)となっており、IPO申し込み期間がベースフード(2936)とモロ被りなため、両社ともに低単価とはいえ、申し込まれる方は資金の割り振りや申し込み忘れに注意する必要があります。

POPER(5134)のIPO(新規上場)初値予想 第1弾

POPER(5134)のIPO想定価格は630円となっているため、現時点では公募価格の1.4倍~1.7倍程度の初値形成になるのではないかとやや強めB級評価レベルの第一弾初値予想となっており、個人的な初値予想についてもやや強めB級評価に設定させて頂いております。

なお、このPOPER(5134)のIPO仮条件は週明け10月26日(水)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

POPER(5134)の事業内容

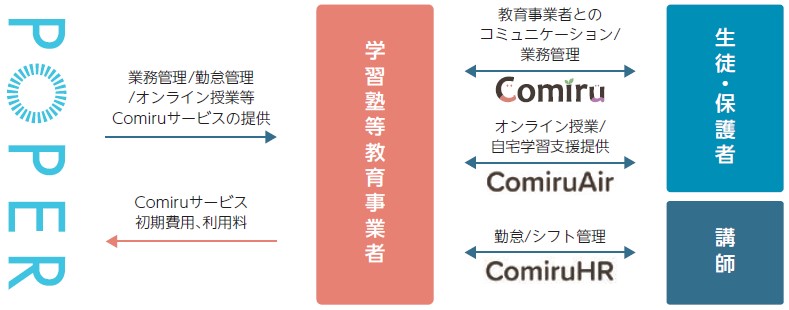

POPER(5134)の事業内容は教育事業者等のバックオフィス業務の効率化及び保護者とのコミュニケーションを強化するSaaS型業務管理プラットフォーム「Comiru」の開発・提供ということで、学習塾の先生と生徒及び保護者のコミュニケーション支援と業務効率化システムのDX(デジタルトランスフォーメーション)を展開しています。

このPOPER(5134)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

POPER(5134)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。およそ半月ぶりのIPO新規上場発表で11月の第一号IPO案件となります。ちなみにPOP …

POPER(5134)のブルベア要素とIPO参加スタンス

POPER(5134)の公開規模はIPO想定価格630円としてオーバーアロットメント含め3.8億円と規模的に東証グロース市場への上場としては超ミニマムサイズとなり、荷もたれ感は全くありません。低単価となりますが、IPO株数も公募株及び売り出し株合わせて5,264枚と少ないため当選確度は低めかと思われます。

そして今回もこのPOPER(5134)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としては事業内容がSaaS事業で教育事業者等のバックオフィス業務のDX(デジタルトランスフォーメーション)化と人気は高そうです。加えて公開規模もIPO想定価格(630円)ベースで3.8億円と超小型サイズで、個人投資家が買いやすい低単価設定で需給はひっ迫となり、ひとまず買い気配スタートとなることが予想されます。

上場日となる11月15日(火)はベースフード(2936)と2社同日上場となるため、資金分散の影響が出る可能性もありますが、中身的にはこのPOPER(5134)の方に分がありそうです。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| POPER | 3.8億円 | 東証グロース | 大和証券 |

| ベースフード | 70.0億円 | 東証グロース | 三菱UFJM・S証券 |

一方、ベア要素(ネガティブ材料)としてはSaaS関連ということでひと昔前なら鉄板で人気化していた業態でしたが、最近は金利上昇を背景に赤字のSaaS銘柄は既上場案件含め売られまくっている状態です。このPOPER(5134)も今期黒字見込みとなっているものの現状はまだ赤字のため警戒はされやすいかもしれません。

業績水準もまだ低いため大口(機関投資家)は不参加で個人投資家主体のIPO案件と言う位置付けとなり初値売買代金も大きく膨らむことは無さそうです。公開価格の1.5倍には100万株超えのベンチャーキャピタルの保有株が待っている点も要警戒です。

これらのことから初値は1.5倍がひとまずの目安となるでしょうか。この規模ではさすがに公募割れも考えにくく、1.5倍まで騰がってくれるのであれば参加妙味は十分ありそうな気がします。よって管理人の個人的なこのPOPER(5134)のIPO参加スタンスは当初の予定通り積極参加で問題無いと考えています。

POPER(5134)のIPO幹事配分数

そして推定となりますがこのPOPER(5134)のIPO株(公募株及び売り出し株)5,264枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 4,738枚 | 90.0% |

| みずほ証券 | 210枚 | 4.0% |

| SBI証券 | 105枚 | 2.0% |

| 岩井コスモ証券 | 105枚 | 2.0% |

| 松井証券(前受け金不要) | 53枚 | 1.0% |

| 東洋証券 | 53枚 | 1.0% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が789枚あります。

積極的にIPO株を狙いに行くのであればIPO主幹事の大和証券はもちろん外せませんが、そのグループ会社となる大和コネクト証券も主幹事からの委託となるため、そこそこ割り当て数はあるかと思います。残る平幹事は割り当て数的に厳しいでしょうかね。

POPER(5134)のIPO仮条件決定

POPER(5134)のIPO仮条件が決まりました。

IPO想定価格:630円

IPO仮条件:630円~700円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は3.8億円~4.2億円となりました。

POPER(5134)のIPO(新規上場)初値予想 第2弾

POPER(5134)の第二弾初値予想が発表されたようです。

1,050円~1,200円

IPO仮条件は強気な設定となりましたが、IPO初値予想第二弾は下限は上ブレで上限は下ブレとなる初値予想となっているようです。個人的な評価についてはB級評価のままで変更無し、IPO参加スタンスについても引き続き積極参加で変更はありません。と言っても割り当て株数的に大和証券、SBI証券、大和コネクト証券の3社からの申し込みにする予定です。

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。