セカンドサイトアナリティカ(5028)の第一弾初値予想がIPO想定価格ベース(1,290円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

セカンドサイトアナリティカ(5028)の上場日とIPO申込期間

セカンドサイトアナリティカ(5028)の上場日は2022年4月4日(月)で単独上場、上場市場は市場再編後の新興市場となる東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

このセカンドサイトアナリティカ(5028)のIPO申し込み期間は3月17日(木)~3月24日(木)となっており、他複数社のIPO案件との申し込み期間被りがありますが、申し込み時期を少しズラせば資金被りを回避することは可能です。

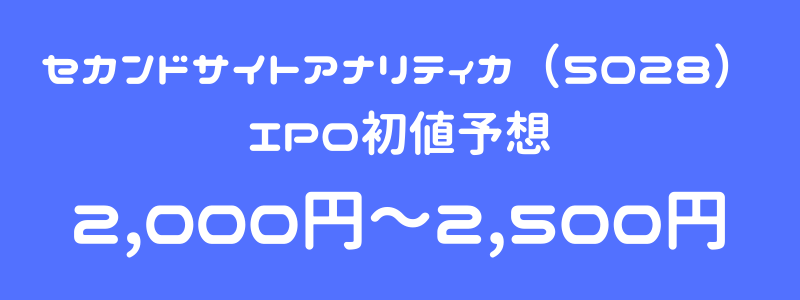

セカンドサイトアナリティカ(5028)のIPO(新規上場)初値予想 第1弾

セカンドサイトアナリティカ(5028)のIPO想定価格は1,290円となっているため、現時点では公募価格の1.5倍~1.9倍程度の初値形成になるのではないかと、やや強めB級評価レベルの第一弾初値予想となっておりますが、個人的な初値予想については強めA級評価に設定させて頂いております。このまま悪環境が続けば格下げとなる可能性もあります。

このセカンドサイトアナリティカ(5028)のIPO仮条件は明日3月16日(水)決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の最下部に順次追記致します。

セカンドサイトアナリティカ(5028)の事業内容

セカンドサイトアナリティカ(5028)の事業内容は機械学習やディープラーニングなどを用いたアナリティクス・コンサルティングサービス及びAIプロダクトの提供ということで、ワンストップでアナリティクス・AI(人工知能)の開発・導入・活用・運用などのサービスを提供しています。

このセカンドサイトアナリティカ(5028)の更なる詳細な事業内容などについてお知りになりたい方は、すでに下記のIPO新規上場発表時の記事に記載しておりますので、お手数ですがご覧頂けますと幸いです。

セカンドサイトアナリティカ(5028)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(2月28日)はIPO新規上場承認発表が1社ありました。 記念すべ …

セカンドサイトアナリティカ(5028)のブルベア要素とIPO参加スタンス

セカンドサイトアナリティカ(5028)の公開規模はIPO想定価格ベース(1,290円)で8.0億円と規模的に東証グロース市場への上場としては小型サイズとなり荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて5,440枚と少なめとなることから当選確度としては低めになるかと思われます。

そして今回もこのセカンドサイトアナリティカ(5028)のブル要素(ポジティブ材料)とベア要素(ネガティブ材料)をそれぞれ要約して簡単に考察してみます。

まずブル要素(ポジティブ材料)としてはアナリティクス及びAI(人工知能)関連と時流に乗った業態でかつ人気のIT系企業となります。業績水準は低いもののしっかり黒字化しており、グロース株(成長株)ということで今後の成長に期待した買いが集まりそうです。公開規模もIPO想定価格(1,290円)ベースで8.0億円と小型で、公開価格の1.5倍でロックアップ解除されるベンチャーキャピタルの保有株(182,000株)があるものの、大きな影響を及ぼすほどの量ではありません。

ベア要素(ネガティブ材料)は何を置いても金融市場全体が今なお不安定となっていることでしょうか。中でも新興市場はほぼ壊滅状態となっており、東証マザーズ指数は700ポイント切ったまま、600ポイントも切る勢いです。直近IPOも薄商いで資金は戻って来ていません。逆に外部環境以外のベア要素(ネガティブ材料)は見つかりません。

とはいえ、数少ないIPOの中でも数少ないA級案件となることから、公募割れの可能性は限りなく低いと考え、管理人の個人的なこのこのセカンドサイトアナリティカ(5028)のIPO参加スタンスは当初の予定通り全力申し込みで変更はありません。IPO主幹事はSMBC日興証券で、優遇ステージも上げているため、ここらでバシッと当選か優遇当選にハマってほしいと願います。

セカンドサイトアナリティカ(5028)のIPO幹事配分数

そして推定となりますがこのセカンドサイトアナリティカ(5028)のIPO株(公募株及び売り出し株)5,440枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 4,978枚 | 91.5% |

| 大和証券 | 163枚 | 3.0% |

| SBI証券 | 136枚 | 2.5% |

| 楽天証券(100%完全抽選) | 109枚 | 2.0% |

| 水戸証券 | 54枚 | 1.0% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が816枚あります。

積極的にIPO株を狙いに行くのであればIPO主幹事となるSMBC日興証券は外せません。楽天証券も100%完全抽選ではありますが、人気案件で100枚レベルは厳いでしょう。大和コネクト証券についても大和証券主幹事ではないため、割り当て数はおそらく数枚レベルとなるため、同様に厳しそうです。結局のところやはりSMBC日興証券一択となりそうですね。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

セカンドサイトアナリティカ(5028)のIPO仮条件決定

セカンドサイトアナリティカ(5028)のIPO仮条件が決まりました。

IPO想定価格:1,290円

IPO仮条件:1,290円~1,390円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。今年(2022年)初の強気設定銘柄なので、どこかしら嬉しいですね。そしてこの仮条件設定に伴い市場からの吸収金額は8.0億円~8.6億円となりました。

セカンドサイトアナリティカ(5028)のIPO(新規上場)初値予想 第2弾

セカンドサイトアナリティカ(5028)の第二弾初値予想が発表されたようです。

2,500円~3,200円

IPO仮条件が今年(2022年)初の強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはA級評価で変更無し、IPO参加スタンスについても引き続き全力申し込みで変更はありません。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。