テスホールディングス(5074)の第一弾初値予想がIPO想定価格ベース(1,700円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

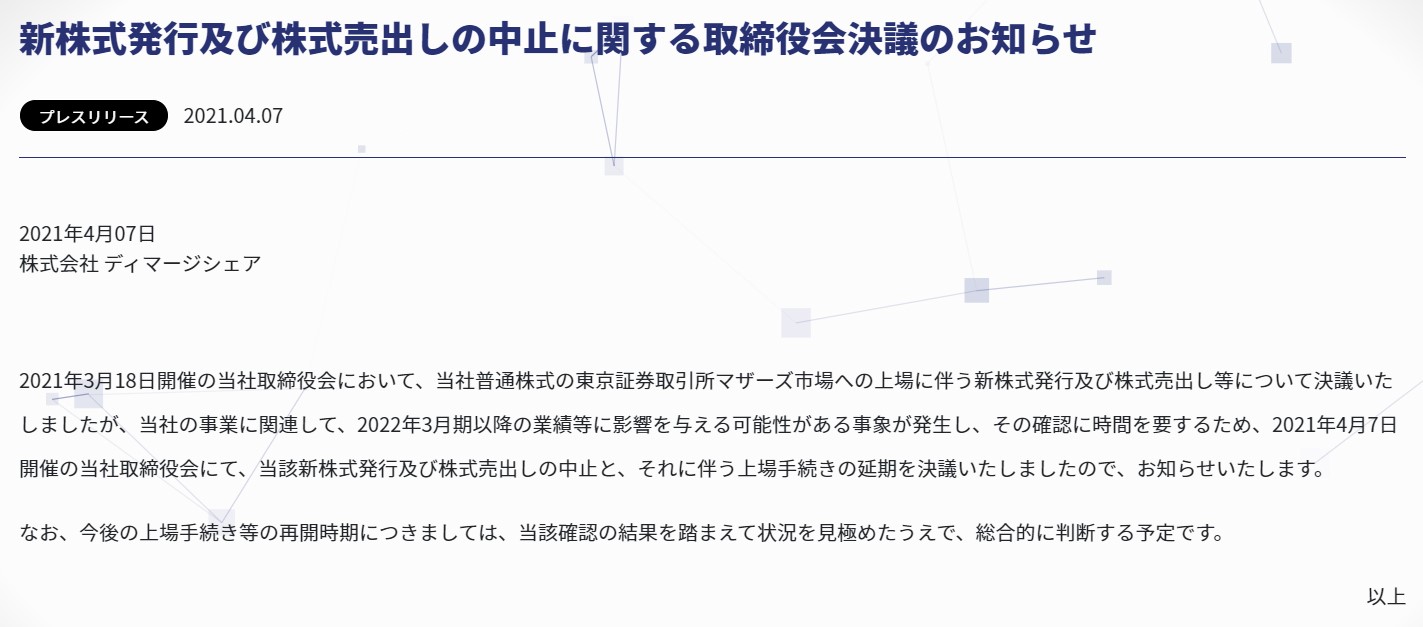

と、その前に昨日(4月7日)残念なことにディマージシェア(4195)の上場中止が発表されました。先日上場中止発表があったアイ・パートナーズフィナンシャル(7345)に続き今年(2021年)2社目となります。A級評価の上場中止は本当に残念です。

個人的にディマージシェア(4195)のIPO主幹事はSMBC日興証券でコツコツと3カ月掛けてステージを上げていたので当選する気満々でした。アイ・パートナーズフィナンシャル(7345)のIPO主幹事はSBI証券でIPOチャレンジポイントを使用して当選する気満々でした。と、勝手な妄想をすると余計に残念感が増します><

テスホールディングス(5074)の上場日は4月27日(火)で単独上場、上場市場はIPO市場ではもはや不人気市場となっている東証一部市場への上場で、IPO主幹事は4月1日(木)以降抽選方式が変更となった大和証券となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

尚、このテスホールディングス(5074)のIPO申し込み期間は4月12日(月)~4月16日(金)となっているため、IPO申し込み日をズラせば他のIPO銘柄と申し込みが被ることはありません。

IPO幹事団(シンジケート)は裏幹事(委託幹事)含めて14社と多くありますが、単価もそれほど高単価では無いため、気にせず申し込むことができそうです。こういう意味でもやはり上場日は重ならない方が良いですね。

テスホールディングス(5074)のIPO(新規上場)初値予想

テスホールディングス(5074)のIPO想定価格は1,700円となっているため、現時点では公募価格の1.2倍~1.7倍程度の初値形成になるのではないかとやや弱めC級評価レベルの初値評価となっておりますが、個人的な初値評価については弱めD級評価に設定させて頂いております。

このテスホールディングス(5074)のIPO仮条件は本日4月8日(木)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

テスホールディングス(5074)の事業内容は再生可能エネルギー発電所の開発・売電、小売電気事業、コージェネレーションシステムを始めとした各種環境・省エネ対策システム等の設計・調達・施工・オペレーション&メンテナンスほかということで、省エネ再エネ及び脱炭素などと時流に乗った事業内容となります。

このテスホールディングス(5074)の更なる詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

テスホールディングス(5074)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。これで4月12社目(1社上場中止あり)のIPOとなります。上場日及び上場件数 …

テスホールディングス(5074)の公開規模はIPO想定価格ベース(1,700円)で191.5億円と規模的に東証一部市場への上場としてはおおむね標準的なサイズと言える範囲かと思います。IPO株数も公募株及び売り出し株合わせて98,000枚と多くありますが、海外投資家への販売もあります。

東証一部公募割れ説は3月16日(火)に上場したウイングアーク1st(4432)で一旦歯止めが掛かりました。しかもこのウイングアーク1st(4432)は公開価格1,590円に対して付いた初値は2,000円と投資ファンドの出口(イグジット)案件でありながらも人気化しやすいSaaS(クラウド)関連という事業形態や機関投資家人気が高かったせいか前評判以上の成果を出しています。

テスホールディングス(5074)の事業内容はウイングアーク1st(4432)のようにSaaS(クラウド)関連ではないものの、省エネルギーや再生可能エネルギーとある意味国策とも言える時流に乗った事業内容となることや上場日は単独上場でゴールデンウィーク前のラスト案件となることから日程面も恵まれているため、初値高騰は無いまでもしっかりとはなりそうです。

だからといってこのテスホールディングス(5074)も大丈夫とは言えないかもしれません。IPO市場の環境はウイングアーク1st(4432)が上場した時よりもはるかに悪くなっています。来週上場する紀文食品(2933)は海外配分無しの東証一部上場案件となることから、気分次第では初値に影響が出る可能性はあります。めちゃくちゃオヤジギャグですいません^^;

いずれしても積極的に上値を目指すようなIPO案件では無いと思われますが、逆に下値は堅そうな感じがします。今年(2021年)はあまりに当選回数が少ないということやゴールデンウイーク前ラストIPOということからも管理人の個人的なこのテスホールディングス(5074)のIPO参加スタンスは中立から積極的参加に変更したいと思います。もちろん海外配分次第では参加スタンスを変更する可能性はあります。

テスホールディングス(5074)のIPO(新規上場)幹事配分数

そして推定となりますがこのテスホールディングス(5074)のIPO株(公募株及び売り出し株)98,000枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。海外配分が未定のため、まだ海外分は考慮しておりません。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 79,380枚 | 81.0% |

| 三菱UFJモルガン・スタンレー証券 | 4,900枚 | 5.0% |

| 野村證券(前受け金不要) | 4,900枚 | 5.0% |

| SMBC日興証券 | 1,960枚 | 2.0% |

| みずほ証券 | 1,960枚 | 2.0% |

| 岡三証券 | 980枚 | 1.0% |

| いちよし証券 | 980枚 | 1.0% |

| 丸三証券 | 980枚 | 1.0% |

| 岩井コスモ証券 | 980枚 | 1.0% |

| SBI証券 | 735枚 | 0.75% |

| 松井証券(前受け金不要) | 245枚 | 0.25% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

| 岡三オンライン証券(委託幹事) | ?枚 | ?% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が14,700枚あります。

大手証券5社が勢ぞろいでIPO幹事団(シンジケート)は裏幹事(委託幹事)含めて14社もあります。例年に比べて最近はこのようにIPO幹事団(シンジケート)が異様に多い光景をよく見掛けます。個人IPO愛好家に負けず証券会社も必死なのでしょうね。

海外への販売数がまだ決まっていないので何とも言えませんが、単純に半数まで減ったとして見ると可能性的にはIPO主幹事含めて上位3社ぐらいでしょうか。もちろん管理人は申し込める証券会社からはすべて申し込むつもりで考えていますが、珍しく100%完全抽選の証券会社が無いのはどこかしら寂しいところですね。

<追記>

テスホールディングス(5074)のIPO仮条件が決まりました。

IPO想定価格:1,700円

IPO仮条件:1,470円~1,700円

IPO想定価格が最上限となる一般的なIPO仮条件設定となりました。下限は大幅な下ブレとなっています。そしてこの仮条件設定に伴い市場からの吸収金額は165.6億円~191.5億円となりました。

<追記>

テスホールディングス(5074)の第二弾初値予想が発表されたようです。

公開価格前後

IPO仮条件が一般的な設定となったことや最近の弱いIPO地合いを考慮されていることからか、IPO初値予想第二弾はIPO初値予想第一弾よりも大幅下ブレの公開価格前後となる弱気な初値予想となっているようです。個人的な評価についてはD級評価のままで変更無し、IPO参加スタンスについては二転三転して申し訳ありませんが、積極的参加から消極的参加に変更とさせて頂きます。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

大和証券の抽選ルール、変わってしまったのですね。

プレミアステータスは年末まで有効なのに・・・

こんばんは、イーシャの舟さん。

本当に残念です。

昨年末に頑張ってプラチナにしたのですが><

私は現在、証券会社の口座を12使っていますが、西さんのように当選していません。

こんばんは、とかちんさん。

すいませんが、この手のご質問はとても多く、回答しても読者様の利益にならないので、すべて控えさせて頂いております。勝手ながらご質問内容も一部削除させて頂きます。ご理解下さいませ。