AeroEdge(7409)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(5月29日)もまたIPO新規上場承認発表が1社ありました。早くも7月第一号IPOの登場です。「AeroEdge」と書いて「エアロエッジ」と読みます。

先週及び先々週は1日に5社同時のIPO発表などがあったので、1日に1社のIPO発表などはブロガーとしてはもはや何とも思いませんが、いちIPO愛好家としてはここまで集中させず、もっと適度に間隔を空けて上場スケジュールを組んでほしいと思うところです。

AeroEdge(7409)の上場日は2023年7月4日(火)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券となっております。

AeroEdge(7409)のIPO(新規上場)情報

設立:2015年9月16日

業種:輸送用機器

事業の内容:航空機エンジン部品等の製造、販売

| 上場市場 | 東証グロース |

| コード | 7409 |

| 名称 | AeroEdge |

| 公募株数 | 368,000株 |

| 売出し株数 | 431,600株 |

| オーバーアロットメント | 119,900株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 野村證券 大和証券 SBI証券 楽天証券(100%完全抽選) マネックス証券(100%完全抽選) 水戸証券 大和コネクト証券(委託幹事決定) SBIネオトレード証券(委託幹事決定) |

| IPO発表日 | 5月29日(月) |

| 上場日 | 7月4日(火) |

| 仮条件決定日 | 6月14日(水) |

| ブック・ビルディング期間 | 6月16日(金)~6月22日(木) |

| 公開価格決定日 | 6月23日(金) |

| IPO申し込み期間 | 6月26日(月)~6月29日(木) |

| 上場時発行済株式総数 | 3,702,230株 |

| 時価総額 | 54.0億円 |

| 吸収金額 | 13.4億円 |

| 想定価格 | 1,460円(146,000円必要) |

そしてこのAeroEdge(7409)のIPO幹事団(シンジケート)の中には大和証券が入っているため、グループ会社となる大和コネクト証券がIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

AeroEdge(7409)のIPO(新規上場)事業内容等

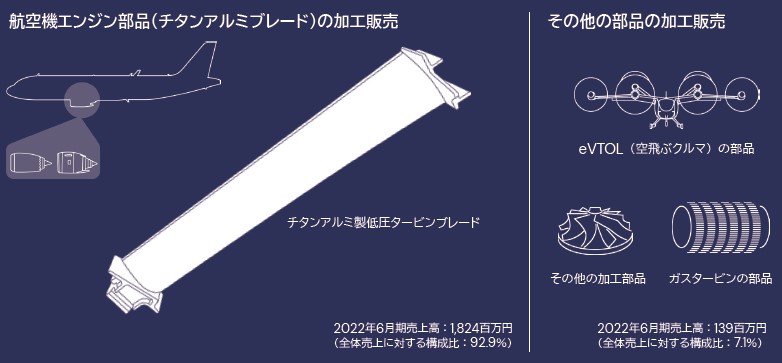

AeroEdge(7409)はものづくり企業として、航空機エンジン部品、並びにその他製品の加工製造・販売を主な事業内容としており、加工事業の単一セグメントで活動していますが、事業・機能を「航空機エンジン部品加工」と「その他の加工」の2つの分野に分類しています。

商業用航空機である、仏Airbus社製A320neoファミリー機と米Boeing社製737MAX機用エンジンである「LEAP」に搭載される、チタンアルミ製の低圧タービンブレードの加工生産・販売を行っております。

チタンアルミブレードの生産販売以外にもチタンアルミブレードの加工で培った技術・経験、並びにAdditive Manufacturing技術を活用し、eVTOL(電動垂直離着陸機)いわゆる空飛ぶクルマ用の部品やガスタービン用部品の受託加工も行っております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額484,297千円に第三者割当増資の手取概算額上限161,049千円と合わせた、手取概算額合計上限645,347千円については、2024年6月期において、全額を当該新工場の建設並びに設備の取得に充当する予定であります。

なお、上記調達資金は、具体的な充当時期までは安全性の高い金融商品等で運用する方針であります。

(AeroEdgeのIPO目論見書より一部抜粋)

AeroEdge(7409)のIPO初値予想主観及びIPO参加スタンス

AeroEdge(7409)の市場からの吸収金額はIPO想定価格1,460円としてオーバーアロットメント含め13.4億円と規模的に東証グロース市場への上場としては10億円超えではあるものの、まだ小型サイズの範囲となり、荷もたれ感はありません。IPO株数は公募株及び売り出し株合わせて7,996枚と多くもなく少なくもなくといったところです。

上述の通りAeroEdge(7409)の事業内容は航空機エンジン部品等の製造、販売ということで、仏Airbus社及び米Boeing社製航空機に採用されているLEAPエンジンの部品であるチタンアルミ製の低圧タービンブレード(チタンアルミブレード)の量産販売を行っています。

AeroEdge(7409)が生産・販売するチタンアルミ製の低圧タービンブレードが搭載されるLEAPエンジンは、米GE社と仏SAFRAN社の合弁企業であるCFM International社により開発生産され、先端の技術を搭載することにより、従来機種より消費燃料とCO2排出量の15%削減を実現したエンジンで、航空機グローバルシェアNo.1の仏Airbus社製A320neoファミリー機とNo.2の米Boeing社製737MAX機に搭載され、仏SAFRAN社との取引契約により、LEAPエンジンのチタンアルミブレードの35%を供給しています。

AeroEdge(7409)の株主の中にはベンチャーキャピタルの保有株が2社342,850株ありますが、今回のIPO(新規上場)に際する売り出しでの放出はありません。ただしその他既存の上位株主と共に解除価格無しで180日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。

AeroEdge(7409)の設立は2015年9月となっていますが、1940年創業の栃木県の菊池歯車株式会社から2015年に分社化して設立された会社で、事業内容は航空機用のチタンアルミ製の低圧タービンブレードの製造、販売ということで、一見すると地方企業の技術系の地味業態に見えますが、実態は世界でも渡り合える実力を持つ会社です。

公開規模はIPO想定価格(1,460円)ベースで13.4億円と荷もたれ感はなく、コロナ禍で航空業界全体が大打撃となった煽りを受け、業績は悪い状況が続いていましたが、今期はアフターコロナを見据えた世界的な移動制限の緩和等により回復傾向となっています。

AeroEdge(7409)の上場日は7月4日(火)で今のところは単独上場となっており、スケジュール的にIPOラッシュもひと段落となるはずなので、多少の買い疲れは残っているかもしれませんが、何かしらのネガティブ材料が隠れていない限り、堅調スタートとなりそうです。ひとまずの初値評価はB級評価で問題ないと考えています。

よってとりあえず現時点での管理人の個人的なこのAeroEdge(7409)のIPO参加スタンスは積極参加で行く予定です。とはいえ、IPO主幹事はIPO申し込み時の前受け金が不要のみずほ証券で、IPO株数も8,000枚程度しか無いため、IPO当選は簡単ではないと思われます。

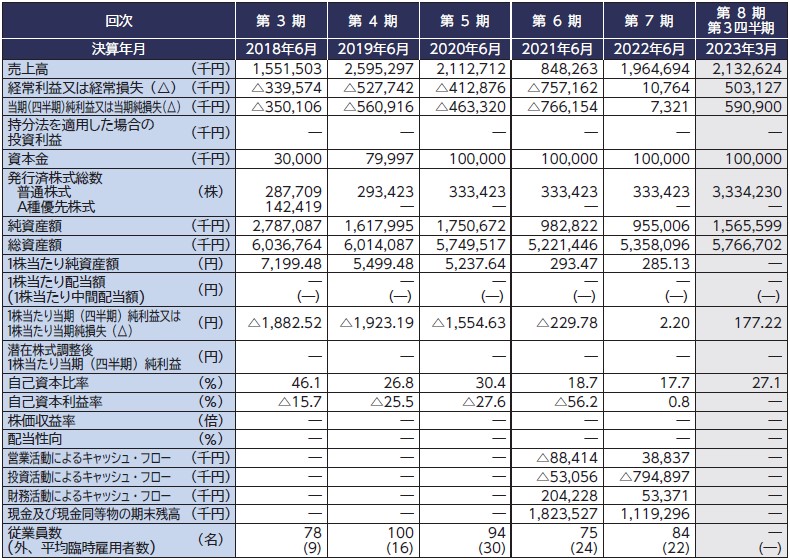

AeroEdge(7409)のIPO(新規上場)業績等

AeroEdge(7409)のIPO経営指標

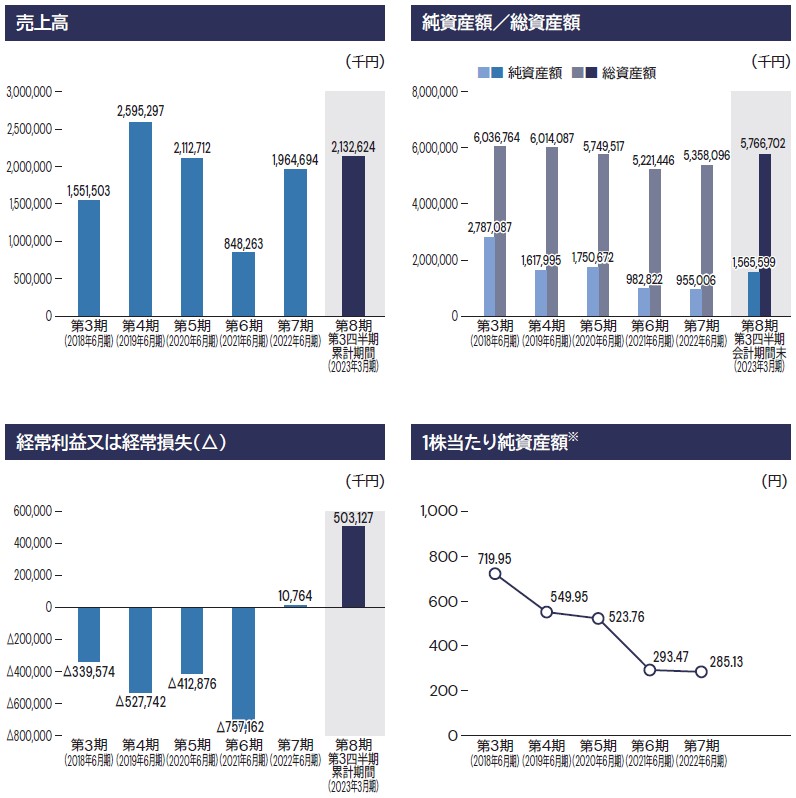

AeroEdge(7409)のIPO売上高及び経常損益

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。