ヤプリ(4168)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月13日)IPO新規上場承認発表があった3社のうちの最後の1社です。

残りの2社についてはすでに下記記事にてご紹介させて頂いております。

かっこ(4166)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日もまた3社のIPO新規上場承認発表がありましたので1社づつご紹介させて頂きます。 12 …

ココペリ(4167)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日(11月13日)IPO新規上場承認発表があった3社のうちの1社です。 3社中1社はす …

ヤプリ(4168)の上場日は12月22日(火)で今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事はみずほ証券と大和証券の2社共同主幹事となっております。なぜか12月21日(月)がまだ空席となっていますが、週明けの登場でしょうか。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

11月18日(水)にウェルスナビ(7342)とKaizen Platform(4170)の2社が12月22日(火)上場で追加発表されたので上場日は3社同日上場となります。

ヤプリ(4168)のIPO(新規上場)情報

設立:2013年2月14日

業種:情報・通信業

事業の内容:スマホアプリの開発・運用・分析をノーコード(プログラミング不要)で提供するアプリプラットフォーム「Yappli」の運営

| 上場市場 | 東証マザーズ |

| コード | 4168 |

| 名称 | ヤプリ |

| 公募株数 | 350,000株 |

| 売出し株数 | 4,495,400株 |

| オーバーアロットメント | 726,600株 |

| IPO主幹事証券 | みずほ証券 大和証券 |

| IPO引受幹事証券 | 野村證券(前受け金不要) SBI証券 マネックス証券(100%完全抽選) |

| IPO発表日 | 11月13日(金) |

| 上場日 | 12月22日(火) |

| 仮条件決定日 | 12月2日(水) |

| ブック・ビルディング期間 | 12月4日(金)~12月10日(木) |

| 公開価格決定日 | 12月11日(金) |

| IPO申し込み期間 | 12月14日(月)~12月17日(木) |

| 時価総額 | 345.2億円 |

| 吸収金額 | 164.9億円 |

| 想定価格 | 2,960円(296,000円必要) |

売り出し株式4,495,400株のうちの一部は欧州及びアジアを中心とする海外市場の海外投資家にも販売される予定となっており、国内販売株数及び海外販売株数の最終的な内訳は引受人の買取引受による売出しの需要状況等を勘案した上で、売出価格決定日2020年12月11日(金)に決定されます。その際の海外販売数は売り出し株数の半数未満となります。

ヤプリ(4168)のIPO(新規上場)事業内容等

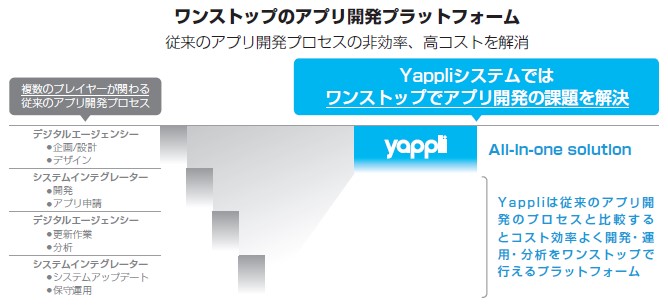

ヤプリ(4168)はアプリ開発技術がなくてもノーコード(プログラミング不要)でネイティブアプリを開発、運用できるクラウド型のアプリ運営プラットフォーム(Yappliシステム)の企画・開発・販売を行っております。Yappliシステムではノーコードでありながらスクラッチ開発に見劣りしない40以上の充実した機能を搭載しております。

Yappliシステムでは企業におけるアプリ開発、運用の多くの課題をSaaS型のアプリ開発プラットフォームの提供により解決しております。Yappliシステムであれば、顧客企業にアプリ開発技術が無くても、ドラッグ・アンド・ドロップなど直感的な操作でデザインの設計、変更、機能の登録、プッシュ通知の送信などiOSとAndroidの2つのネイティブアプリの開発、運用が同時に可能となります。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額938,300千円については第三者割当増資の手取概算額上限961,038千円と合わせた、手取概算額合計上限1,899,338千円について、運転資金(広告宣伝費及び人件費)に充当する予定であり、その具体的な内容は以下に記載のとおりであります。

①新規顧客獲得の促進のために要する広告宣伝費として1,499,338千円(2021年12月期:677,600千円、2022年12月期:821,738千円)を充当する予定です。

②アプリ運営プラットフォームのサービス拡充及び技術開発のための人件費として400,000千円(2021年12月期:400,000千円)を充当する予定です。

なお、上記調達資金については、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(ヤプリのIPO目論見書より一部抜粋)

ヤプリ(4168)のIPO初値予想主観及びIPO参加スタンス

ヤプリ(4168)の市場からの吸収金額はIPO想定価格2,960円としてオーバーアロットメント含め164.9億円と規模的に東証マザーズ市場への上場としては大型で、荷もたれ感を感じるサイズとなります。IPO株数は公募株及び売り出し株合わせて48,454枚と多めにありますが、売り出し株式については半数を目途に海外への販売もあるため、26,000枚程度まで減る可能性はあります。

上述の通りヤプリ(4168)の事業内容はスマホアプリの開発・運用・分析をノーコードで提供するアプリプラットフォーム「Yappli」の運営ということでプログラミング不要(ノーコード)でアプリの開発が可能と、まさに時流に乗った事業内容となります。

2020年9月末時点でYappliシステムの契約アプリ件数は527件、累計アプリダウンロード数は約65百万ダウンロードと順調に推移しており、月次解約率は2016年12月期以降は1%未満を継続しており、直近2020年12月期第3四半期累計期間では新型コロナウイルスの影響もある中で0.88%程度に留まっています。

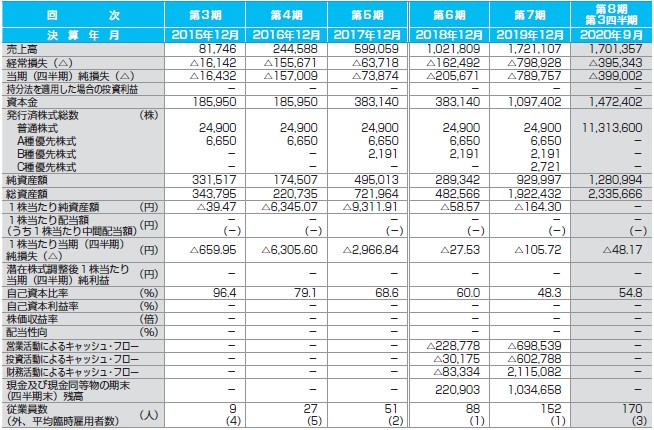

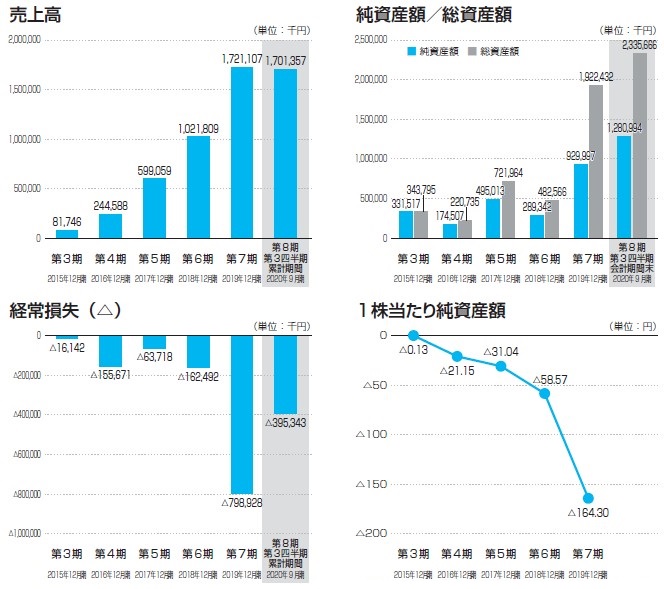

業績を見ると売上は右肩上がりで順調に推移していますが、収益はいまだマイナスとなっています。ただすでに導入企業も400社を超え、大手から中小と多くの企業のモバイル戦略を加速させており、今後も更なる導入企業の増加が見込めそうなため、黒字化も時間の問題でしょうか。

ヤプリ(4168)の株主の中にはベンチャーキャピタル8社の保有株が計5,320,500株あり、今回のIPO(新規上場)で3,668,800株を売り出しで放出するものの、まだ1,651,700株残ります。180日間のロックアップが掛かっていますが、公開価格の1.5倍以上となれば解除され売却可能となります。ただしこのロックアップ条項はみずほ証券お得意の初値形成後でないと解除されないため上場時の余計な売り圧力にはなりません。

魅力的な事業内容で海外販売もあることから、それなりに需要はありそうなため、公開規模が164.9億円と東証マザーズ市場への上場としては大型となりますが、初値は堅調にスタートするのではないかと思われます。評価的には無難にC級評価といったところでしょうか。ただ、地合いに恵まれればB級評価という見方もあるかもしれません。

よって管理人の個人的なこのヤプリ(4168)のIPO参加スタンスは全力申し込みで行く予定で考えていますが、やはり大型案件となることから、まずはプロの大手初値予想会社の見解を見てから最終判断をしたいと思います。単価も2,960円とそこそこの値ガサなので慎重に決めたいと思います。

IPO主幹事は共同主幹事でみずほ証券と大和証券ということから、運が良ければ複数株GETの可能性もあるかもしれませんね。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

ヤプリ(4168)のIPO(新規上場)業績等

ヤプリ(4168)のIPO経営指標

ヤプリ(4168)のIPO売上高及び経常損失

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()