SANEI(6230)の第一弾初値予想がIPO想定価格ベース(2,050円)ですが、大手初値予想会社より発表されたようなので、いつものように個人的な私見も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

このSANEI(6230)は4月上場中止からのリベンジ組です。東証二部上場の地味銘柄であるにも関わらずあえてIPOラッシュ期での再登場、よほど今年(2020年)中に上場しないといけない理由でもあるのかと変な勘繰りをしてしまいます。

SANEI(6230)の上場日は12月25日(金)で東和ハイシステム(4172)とファンペップ(4881)と3社同日上場、上場市場はIPO市場では人気の高まりにくい東証二部市場への上場で、IPO主幹事はIPO愛好家の間では当選報告も多く、人気の高い大和証券となっております。

詳細や口座開設はコチラ ⇒ 大和証券公式サイト

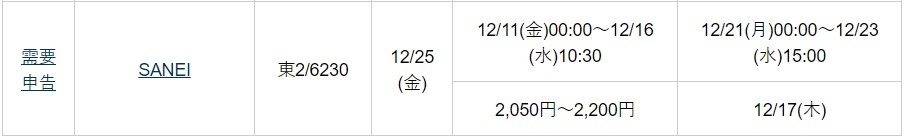

尚、このSANEI(6230)のIPO申し込み期間は12月10日(木)~12月16日(水)までですので、IPO申し込みを考えている方はお忘れの無いようご注意下さい。いよいよIPO申し込みラッシュも終盤戦となってきたので、少しIPO申し込み時期をずらせばIPO主幹事の大和証券は同一資金でIPOに申し込める証券会社ですし、なんとか乗り越えれそうな感じになって来ると考えられます。

SANEI(6230)のIPO(新規上場)初値予想

SANEI(6230)のIPO想定価格は2,050円となっているため、現時点では公募価格とほぼ同値~1.2倍程度の初値形成になるのではないかと弱めD級評価レベルの第一弾初値予想となっておりますが、個人的な評価についてはやや弱めC級評価に設定させて頂いております。

このSANEI(6230)のIPO仮条件は週明け12月8日(火)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

SANEI(6230)の事業内容は給排水器具等の製造販売ということでまさに東証二部上場らしく地味でIPO的に人気化する内容ではありません。このSANEI(6230)の詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

SANEI(6230)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月19日)IPO新規上場承認発表があった4社のうちの最後の1社です。12月2 …

SANEI(6230)の公開規模はIPO想定価格ベース(2,050円)で10.8億円と規模的に東証二部市場への上場としては小型サイズとなり、荷もたれ感はありません。IPO株数も公募株及び売り出し合わせて4,600枚と少なめです。

60年以上続く歴史ある老舗企業で、良く言えば安定、悪く言うなら成長性が感じられない。東証二部上場でこの規模となると普通の状況であれば地味業種であっても公募割れまでの心配はありませんが、やはりIPOラッシュという点が足を引っ張ることになりそうです。公募割れを回避できれば御の字と言った雰囲気でしょうか。

SANEI(6230)の上場日は12月25日(金)で東和ハイシステム(4172)とファンペップ(4881)と3社同日上場となります。三者三様でそれぞれ良くも悪くもありますが、いずれもこれと言って華を感じる点は見当たりません。たまたまだと思いますがこのSANEI(6230)とファンペップ(4881)は過去に一度上場を中止している経緯があるので3社中2社はリベンジ組となります。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| 東和ハイシステム | 10.0億円 | JASDAQスタンダード | 野村證券 |

| SANEI | 10.8億円 | 東証二部 | 大和証券 |

| ファンペップ | 22.9~28.6億円 | 東証マザーズ | SBI証券 |

株主の中にベンチャーキャピタルの保有株は無く、既存の上位株主には解除価格無しで180日間のロックアップが掛かっているため、余計な売り圧力の心配はありません。ただ売り圧力が無い代わりに買い圧力も少ないかと思われます。

いずれにしてもやはりIPOラッシュ終盤戦の地味案件の重複上場となることから地合い次第と言った面が強いかと考えられます。よってとりあえず管理人の個人的なこのSANEI(6230)のIPO参加スタンスは基本的にスルーで行く予定です。

もちろんまだ日があるので検討の余地はありますが、余程の好材料が出ない限り参加スタンスの変更は無いかと思います。いつも通りまたあらためて仮条件が決まった際に当記事下部に最終的な参加スタンスを記載致します。

SANEI(6230)のIPO(新規上場)幹事配分数

そして推定となりますがこのSANEI(6230)のIPO株(公募株及び売り出し株)4,600枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| 大和証券(主幹事) | 3,680枚 | 80.0% |

| 野村證券(前受け金不要) | 460枚 | 10.0% |

| 三菱UFJモルガン・スタンレー証券 | 230枚 | 5.0% |

| SBI証券 | 138枚 | 3.0% |

| SMBC日興証券 | 92枚 | 2.0% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

| 松井証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が690枚あります。

IPO主幹事は大和証券で同一資金でのIPO申し込みが可能、二番手幹事の野村證券は前受け金不要でIPO申し込みが可能。ただし三菱UFJモルガン・スタンレー証券とSMBC日興証券はIPO当選後のキャンセルはペナルティが課せられるため、慎重に参加不参加を決める必要があるためギリギリまで様子見、SBI証券は無条件でIPOチャレンジポイント狙いで申し込み必須というのが現時点での戦略でしょうか。

<追記>

SANEI(6230)のIPO仮条件が決まりました。

IPO想定価格:2,050円

IPO仮条件:2,050円~2,200円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。なんとなく意外な感じです。そしてこの仮条件設定に伴い市場からの吸収金額は10.8億円~11.6億円となりました。

<追記>

SANEI(6230)の第二弾初値予想が発表されたようです。

2,200円~2,500円

IPO仮条件が強気な設定となったことからか、IPO初値予想第二弾はIPO初値予想第一弾よりも上限はそのままで下限のみ上ブレとなる初値予想となっているようです。個人的な評価についてはC級評価で変更無し、IPO参加スタンスはスルーから一部参加に変更と致します。

<追記>

松井証券がこのSANEI(6230)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

SANEI(6230)のIPO取り扱い決定(松井証券)

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()