シンプレクス・ホールディングス(4373)の第一弾初値予想がIPO想定価格ベース(1,520円)ですが、大手初値予想会社より発表されたようなので、大手初値予想会社の初値予想や個人的な見解も含めたIPO初値予想及びIPO幹事団(シンジケート)の配分数紹介やIPO申し込み戦略などを考察してみたいと思います。

シンプレクス・ホールディングス(4373)の上場日は9月22日(水)でユミルリンク(4372)とコアコンセプト・テクノロジー(4371)と3社同日上場、上場市場は東証一部市場への上場で、IPO主幹事は2社共同主幹事でSMBC日興証券とみずほ証券となっております。

SMBC日興証券は口座開設後3カ月間はIPO優遇抽選(ブロンズ)対象となるためIPOの当選確率がアップします。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

なお、このシンプレクス・ホールディングス(4373)のIPO申し込み期間は9月7日(火)~9月10日(金)となっており、このあたりは他のIPO銘柄との申し込み期間が被りまくっているため、資金管理に注意する必要があります。

シンプレクス・ホールディングス(4373)のIPO(新規上場)初値予想

シンプレクス・ホールディングス(4373)のIPO想定価格は1,520円となっているため、現時点では公募価格の0.9倍~1.1倍程度の初値形成になるのではないかと公募割れも視野に入った弱めD級評価レベルの第一弾初値予想となっておりますが、個人的な初値評価については事業内容や海外投資家の買い需要及び希望的観測も含めやや弱めC級評価に設定させて頂いております。ただしこの評価はIPO地合いを考慮しておりませんので、あらかじめご了承下さい。

このシンプレクス・ホールディングス(4373)のIPO仮条件は週明け9月6日(月)に決定する予定となっており、IPO仮条件決定情報及び変更初値予想などについてはいつも通り追加情報が入り次第、当記事の下部に追記致します。

シンプレクス・ホールディングス(4373)の事業内容はコンサルティングサービス、システム開発、運用保守ということで、主力は金融業界を中心としたDX(デジタルトランスフォーメーション)化推進事業となることから人気の高い事業内容となります。

このシンプレクス・ホールディングス(4373)の更なる詳細な事業内容などについてお知りになりたい方はお手数ですが、下記のIPO新規上場発表時の記事をご覧下さい。

シンプレクス・ホールディングス(4373)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。連日のIPO案件の登場は嬉しいのですが、またしてもIPOの悪いクセ …

シンプレクス・ホールディングス(4373)の公開規模はIPO想定価格ベース(1,520円)で335.7億円と規模的に東証一部市場への直接上場としてはそれほど大型という部類には入らないものの、今の環境下では荷もたれ感を感じる水準となりそうです。IPO株数は公募株無しで売り出し株のみ206,503枚と多めにありますが、グローバルオファリングとなるため、予定ではおよそ54.5%となる110,455株が海外投資家へ販売されます。

シンプレクス・ホールディングス(4373)の事業内容はDX(デジタルトランスフォーメーション)を構築するシステムインテグレーターということから人気化しやすい業態となりますが、今回の募集株は公募株無しの売り出し株のみで投資ファンド(ベンチャーキャピタルなど)の出口(イグジット)案件、かつ再上場ということで投資家からは毛嫌いされやすい内容となります。

地合いが良ければ、IPO承認と上場中止を2度繰り返し3度目の正直で上場を果たしたウイングアーク3rd(4432)のような案件でも公募割れしなかったぐらいなので、まだ期待は持てるかもしれませんが、今の環境下で出口(イグジット)及び再上場は厳しい結果となる可能性の方が高いかもしれません。9月IPOの中でも取捨選択が難しい案件となりそうです。

さらにシンプレクス・ホールディングス(4373)の上場日は9月22日(水)でユミルリンク(4372)とコアコンセプト・テクノロジー(4371)と3社同日上場、他2社は公開規模が小さいものの、このシンプレクス・ホールディングス(4373)だけ300億円超えの大型IPOとなります。

| IPO銘柄 | 公開規模 | 上場市場 | 主幹事証券 |

| ユミルリンク | 13.9億円 | 東証マザーズ | 野村證券 |

| コアコンセプト・テクノロジー | 14.2億円 | 東証マザーズ | 大和証券 |

| シンプレクス・ホールディングス | 335.7億円 | 東証一部 | SMBC日興証券 みずほ証券 |

3社同日上場で選択肢が多くある上に、時期的にちょっとしたIPOラッシュ(消化試合)にもなっているため、あえて無理してこのシンプレクス・ホールディングス(4373)に突撃する必要は無いと考えるIPO投資家も少なくないでしょうか。管理人もその一人です。

いずれにしてもこの規模になると個人だけではどうしようもなく、大人のチカラ(機関投資家、海外投資家)が必要です。グローバルオファリングとなるため、海外投資家への配分が当初の予定通りとなるか、増減があるかによって一定人気度合いは図れるかもしれません。

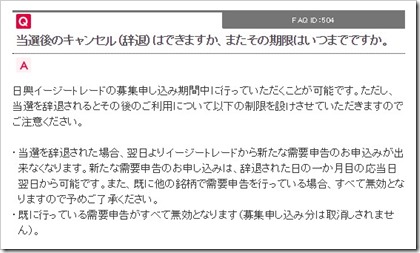

ただ残念ながら国内外の配分が決定するのは9月13日(月)でイコール抽選日となるため、IPO申し込み判断の材料にはできません。特にIPO主幹事の1社はSMBC日興証券でIPO当選後のキャンセルはペナルティが課せられるため、安易な申し込みは避けた方が賢明と言えそうです。

よってまだ管理人の個人的なこのシンプレクス・ホールディングス(4373)のIPO参加スタンスは引き続き中立とし、今後のIPO地合い、特に9月2日(木)上場のモビルス(4370)とメディア総研(9242)の初値結果やセカンダリ相場などを見た上で慎重に決めたいと思います。

シンプレクス・ホールディングス(4373)のIPO(新規上場)幹事配分数

そして推定となりますがこのシンプレクス・ホールディングス(4373)の総IPO株(売り出し株)206,503枚のうち国内分となる96,048枚のIPO引き受け幹事団(シンジケ-ト)への割り当て数が以下の通り発表されています。

| 証券会社 | IPO株配分数 | 配分割合 |

| SMBC日興証券(主幹事) | 42,263枚 | 44.0% |

| みずほ証券(主幹事) | 21,131枚 | 22.0% |

| 大和証券 | 4,802枚 | 5.0% |

| 野村證券(前受け金不要) | 4,802枚 | 5.0% |

| 三菱UFJモルガン・スタンレー証券 | 4,802枚 | 5.0% |

| 松井証券(前受け金不要) | 4,802枚 | 5.0% |

| マネックス証券(100%完全抽選) | 4,802枚 | 5.0% |

| SBI証券 | 4,802枚 | 5.0% |

| 東海東京証券 | 1,921枚 | 2.0% |

| 岡三証券 | 1,921枚 | 2.0% |

| 大和コネクト証券(委託幹事) | ?枚 | ?% |

| 三菱UFJ eスマート証券(委託幹事) | ?枚 | ?% |

| 岡三オンライン証券(委託幹事) | ?枚 | ?% |

上記とは別でOA(オーバーアロットメント)分が14,407枚あります。

IPO幹事団(シンジケート)の中には大手五大証券と言われる証券会社が5社ともに入っています。主幹事は共同で2社あり、上述の通り1社はIPO当選後のキャンセルペナルティのあるSMBC日興証券で、もう1社はそういったキャンセルペナルティの無いみずほ証券となります。

皆まで申し上げなくても伝わるかと思いますが、なるべくリスクを避けて通るならキャンセルペナルティの無い証券会社を中心に申し込むのが良いかもしれませんね。

すでに何年もIPO投資を経験されている方ならもうご存知の方も多いと 思いますが、IPOに当選したあとキャンセル(購入辞退)するとペナル ティが課せられる証券会社があります。 そもそもIPOをキャンセル(購入辞退)される方 …

<追記>

シンプレクス・ホールディングス(4373)のIPO仮条件が決まりました。

IPO想定価格:1,520円

IPO仮条件:1,520円~1,620円

IPO想定価格が最下限となる強気なIPO仮条件設定となりました。そしてこの仮条件設定に伴い市場からの吸収金額は335.7億円~357.8億円となりました。

と同時に売り出し株数(20,650,300株)自体の増減はありませんが、国内外の売り出し比率が以下の通り変更となっています。

国内募集:9,604,800株 → 8,500,300株

海外募集:11,045,500株 → 12,150,000株

これは素直に海外需要(人気)が高かったという判断で良いのでしょうか。

<追記>

シンプレクス・ホールディングス(4373)の第二弾初値予想が発表されたようです。

1,600円~1,900円

IPO仮条件が強気な設定となり、海外投資家への配分数が増えたことからか、悲観ムードはやや後退したようで、IPO初値予想第二弾はIPO初値予想第一弾よりも上限下限ともに上ブレとなる初値予想となっているようです。個人的な評価についてはC級評価のままで変更無し、IPO参加スタンスについては一部証券会社からのみ参加とさせて頂きます。

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。