アディッシュ(7093)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表があった2社のうちのもう1社です。もう1社のヴィス(5071)についてはすでに下記記事にてご紹介させて頂いております。

ヴィス(5071)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日もまた2社のIPO新規上場承認発表があり、そのうちの1社となります。もう1社のアディッ …

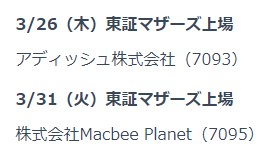

アディッシュ(7093)の上場日は3月26日(木)で、今後重複となる可能性は高いですが、今のところは単独上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は待ってましたのSBI証券となっております。久しぶりにIPOチャレンジポイントの話題で盛り上がりそうですね。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

アディッシュ(7093)のIPO(新規上場)情報

設立:2014年10月1日

業種:サービス業

事業の内容:ソーシャルアプリ向けサポート、ソーシャルリスク投稿モニタリングやネットいじめ対策などのカスタマーリレーション事業

| 上場市場 | 東証マザーズ |

| コード | 7093 |

| 名称 | アディッシュ |

| 公募株数 | 237,000株 |

| 売出し株数 | 68,000株 |

| オーバーアロットメント | 30,000株 |

| IPO主幹事証券 | SBI証券 |

| IPO引受幹事証券 | みずほ証券 岩井コスモ証券 SMBC日興証券 東海東京証券 エース証券 マネックス証券(100%完全抽選) 藍澤證券 エイチ・エス証券(前受け金不要) むさし証券(前受け金不要) ネオモバ(SBIネオモバイル証券)(委託幹事) |

| 上場日 | 3月26日 |

| 仮条件決定日 | 3月5日 |

| ブック・ビルディング期間 | 3月9日~3月13日 |

| 公開価格決定日 | 3月16日 |

| IPO申し込み期間 | 3月18日~3月24日 |

| 吸収金額 | 3.6億円 |

| 想定価格 | 1,090円(82,000円必要) |

公募株及び売り出し株合わせて、わずか3,050枚しかありませんので、これだけ少ないIPO株数となると平幹事でのIPO当選はほぼ不可能と言えそうですが、SBI証券主幹事IPO恒例ということでIPO幹事団(シンジケート)は10社と多めです。

さらにこのアディッシュ(7093)のIPO主幹事はSBI証券ということから、SBIネオモバイル証券(ネオモバ)のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ SBIネオモバイル証券(ネオモバ)公式サイト

アディッシュ(7093)のIPO(新規上場)事業内容等

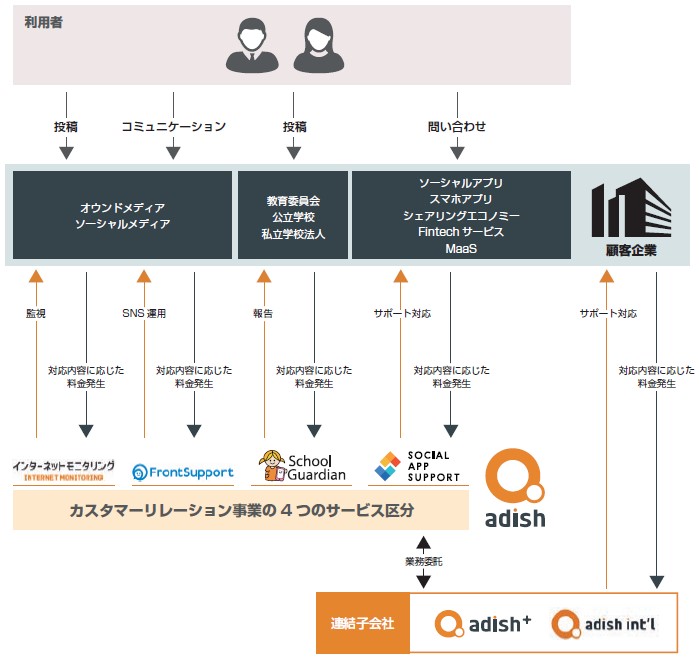

アディッシュ(7093)はグループ会社で、アディッシュ株式会社と連結子会社2社(アディッシュプラス株式会社、adish International Corporation)により構成されており、ソーシャルメディアやコミュニケーションサービス等を介して、人と人がつながるからこそ起きる課題を解決し、利用者にとって健全で心地よい「居場所」をつくることを目的とした「カスタマーリレーション事業」を提供しております。

カスタマーリレーション事業は「ソーシャルアプリサポート」「インターネットモニタリング」「スクールガーディアン」「フロントサポート」の4つのサービスに区分しておりますが、アディッシュグループは「カスタマーリレーション事業」の単一セグメントとなります。

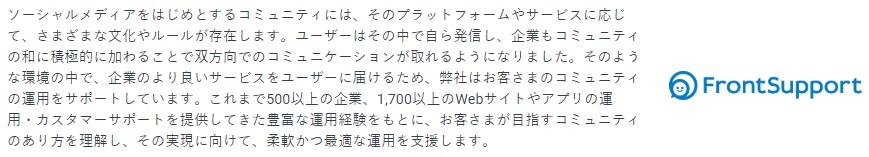

ソーシャルゲーム、シェアリングエコノミー、Fintech、MaaSといった業界に特化したカスタマーサポートを得意としており、利用者からのお問い合わせを、顧客企業に代わって対応するカスタマーサポートサービスであります。

利用者の行う投稿を24時間365日体制でモニタリングし、不適切なものが発見された場合に、注意、報告、警告、非表示化等の対応を行うサービスであります。

学校生活上の課題となり得るネットいじめの可能性がある書き込みやインターネットでの個人情報流出をモニタリングして生徒指導に活かしていくコンサルティングサービスであります。

企業がソーシャルメディアを活用して利用者に能動的に働きかけることで、利用者とのつながりを維持、向上させ、ファンコミュニティを形成していくためのサービスであります。

アディッシュミッションムービー

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額232,463千円については第三者割当増資の手取概算額上限30,084千円と合わせた、手取概算額合計上限262,547千円について、当社グループのカスタマーリレーションサービスの提供における業務プロセスの効率化や自動化等の技術開発研究の投資として68,541千円(2020年12月期:30,490千円、2021年12月期:38,051千円)、業容拡大に伴う福岡センターの増床における設備資金、差入保証金の差入、地代家賃の増加分としてそれぞれ8,500千円(2020年12月期)、8,591千円(2020年12月期)、37,355千円(2020年12月期:8,435千円、2021年12月期:14,460千円、2022年12月期:14,460千円)、人材採用費として139,560千円(2020年12月期:64,513千円、2021年12月期:75,047千円)に充当する予定であります。

(アディッシュのIPO目論見書より一部抜粋)

アディッシュ(7093)のIPO初値予想主観及びIPO参加スタンス

アディッシュ(7093)の市場からの吸収金額はIPO想定価格1,090円としてオーバーアロットメント含め、わずか3.6億円と規模的に東証マザーズ市場への上場としては超小型サイズとなります。

待ちに待ったSBI証券主幹事案件の登場です。しかも事業内容はソーシャルアプリ向けサポート、ソーシャルリスク投稿モニタリングやネットいじめ対策などのカスタマーリレーション事業と人気化する匂いがプンプン漂っており、東証マザーズ上場、ネット関連、超小型サイズと三拍子揃った初値高騰必至のドストライクのIPOとなりそうです。

ただセクターはサービス業となっています。事業内容的には情報・通信業でも良さそうですが、サービス業となっている点は何かしら思惑があるのでは。と、つい変な目線で見てしまいます^^;

アディッシュ(7093)はすでに名証セントレックス市場に上場しているガイアックス(3775)の100%出資の子会社として2014年10月に設立されましたが、2018年1月に株式の一部譲渡及び第三者割当増資を実施し連結の範囲から除外されているため、株式会社ガイアックスの子会社とはならず、筆頭株主ではあるものの親子上場の範囲ではありません。

株主の中にベンチャーキャピタルの保有株が3社でおよそ29.5万株ありますが、ロックアップは1社12.5万株に180日間(公開価格の1.5倍以上で解除)しか掛かっておらず、残りの2社およそ17万株にはロックアップが掛かっておりません。17万株については上場日に売却してくると見ておいた方が良いかもしれません。もちろんそれ以上の買いは余裕で集まると思われますが。

昨今のネット事情からこういったある意味「無法地帯」となっているネット内の監視サービス事業というのは今後益々需要がありそうです。業績は利益べースではムラがあるものの、売上は順調です。テーマ性もあり、成長性も期待できることから、ハイスペックIPOとして初値は高騰することが予想されます。

もちろんこのアディッシュ(7093)のIPO参加スタンスは目隠しで全力申し込みできるIPOとなりますが、IPOチャレンジポイントを使うかどうかについては低単価(仮条件上ブレでも1,300円が限度でしょうか)ということや3月IPOラッシュ終盤戦ということから悩ましいところですね。IPOチャレンジポイントについては、使用不使用も含めて、またアディッシュ(7093)のIPO初値予想記事にて考察したいと思います。

詳細や口座開設はコチラ ⇒ SBI証券公式サイト

<追記>

やはりSBIネオモバイル証券(ネオモバ)がこのアディッシュ(7093)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

アディッシュ(7093)のIPO取り扱い決定(ネオモバ(SBIネオモバイル証券))

アディッシュ(7093)のIPO(新規上場)業績等

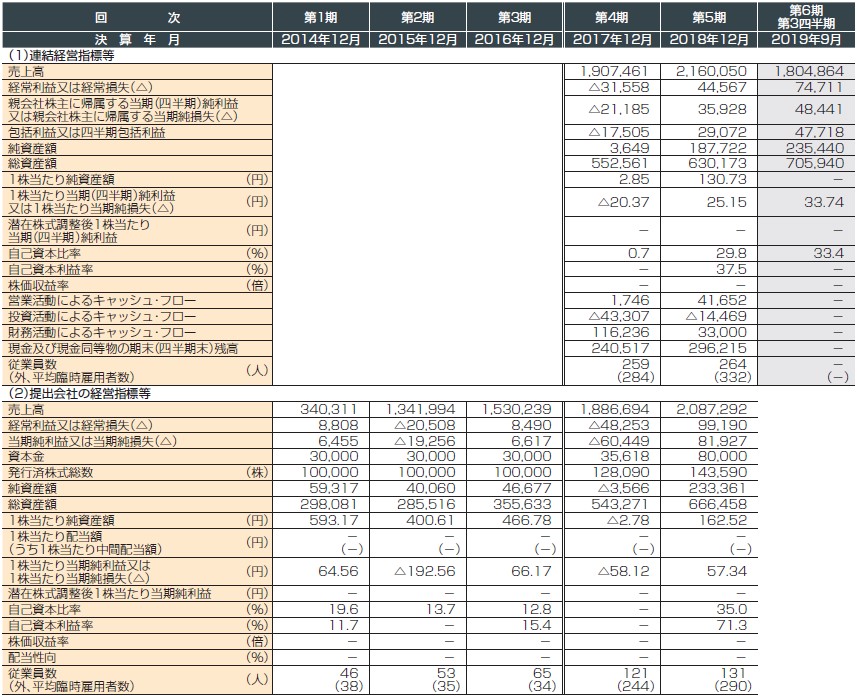

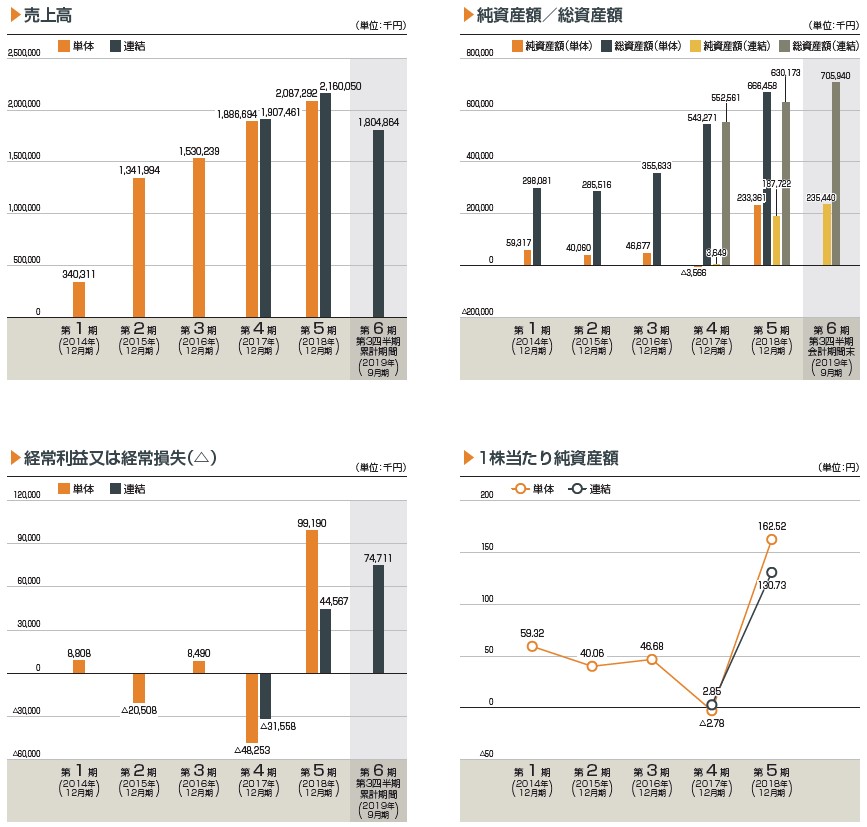

アディッシュ(7093)のIPO経営指標

アディッシュ(7093)のIPO売上高及び経常損益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。

![]()

3名義300株補欠当選

全部申し込みましたが、これは公募割れでしょうか?

IPO早く盛り上がって欲しいですね

おはようございます、株釣りさん。

さすがにこの規模で公募割れするとは思えませんが、今は何が起きてもおかしくない状況なので、まったく予想ができないですね^^;

おっしゃるように早くIPO市場に活気が戻ってほしいです。