ブルーイノベーション(5597)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月8日)IPO新規上場承認発表された2社のうちのもう1社となります。IPO新ルール適用銘柄で上場日が変更できるタイプです。

当記事はブルーイノベーション(5597)のIPO詳細記事となりますが、もう1社のアウトルックコンサルティング(5596)のIPO詳細についてはすでに下記記事にてご紹介させて頂いております。

アウトルックコンサルティング(5596)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(11月8日)はIPO新規上場承認発表が2社ありました。いよいよ …

ブルーイノベーション(5597)の上場日は2023年12月12日(火)~12月18日(月)で、最短日程(12月12日)で決まればアウトルックコンサルティング(5596)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事もIPO愛好家人気の高い大和証券となっております。

ブルーイノベーション(5597)のIPO(新規上場)情報

設立:1999年6月10日

業種:情報・通信業

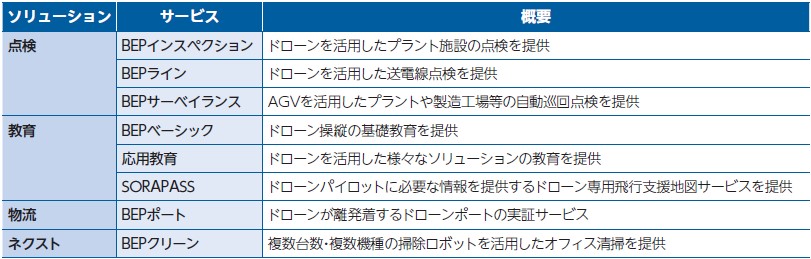

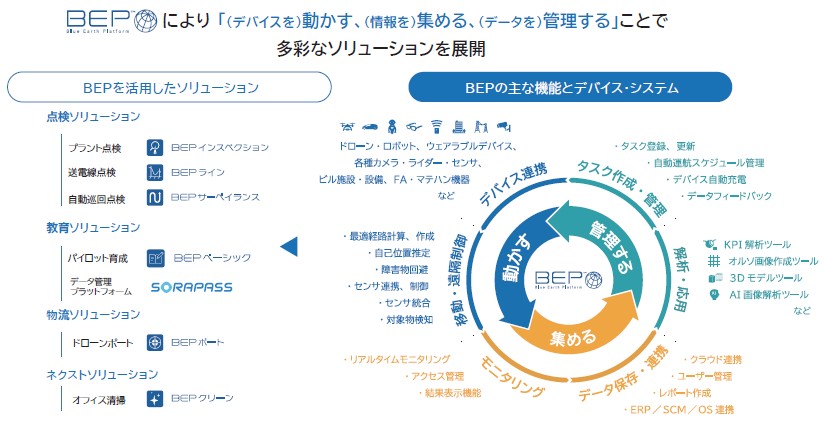

事業の内容:複数のドローン・ロボットを遠隔で制御し、統合管理するためのデバイス統合プラットフォームであるBlue Earth Platform(BEP)をベースに、点検・教育・物流等のサービスを開発・提供

| 上場市場 | 東証グロース |

| コード | 5597 |

| 名称 | ブルーイノベーション |

| 公募株数 | 550,000株 |

| 売出し株数 | 196,200株 |

| オーバーアロットメント | 111,000株 |

| IPO主幹事証券 | 大和証券 |

| IPO引受幹事証券 | 三菱UFJモルガン・スタンレー証券 SBI証券 楽天証券(100%完全抽選) 岡三証券 マネックス証券(100%完全抽選) 松井証券(前受け金不要) 大和コネクト証券(委託幹事決定) 三菱UFJ eスマート証券(委託幹事決定) 岡三オンライン(委託幹事決定) |

| IPO発表日 | 11月8日(水) |

| 上場日 | 12月12日(火)~12月18日(月) |

| 仮条件決定日 | 11月24日(金) |

| ブック・ビルディング期間 | 11月27日(月)~最長12月8日(金) |

| 公開価格決定日 | 12月4日(月)~12月8日(金) |

| IPO申し込み期間 | 12月5日(火)~最長12月14日(木) |

| 上場時発行済株式総数 | 3,829,351株 |

| 時価総額 | 49.7億円 |

| 吸収金額 | 11.1億円 |

| 想定価格 | 1,300円(130,000円必要) |

そしてこのブルーイノベーション(5597)のIPO主幹事は大和証券で、平幹事の中には三菱UFJモルガン・スタンレー証券と岡三証券が入っているため、それぞれグループ会社となる大和コネクト証券と三菱UFJ eスマート証券と岡三オンラインがIPO委託幹事(裏幹事)に入る可能性が高いです。

詳細や口座開設はコチラ ⇒ 大和コネクト証券公式サイト

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

※当ブログ限定タイアップキャンペーン開催中!

詳細や口座開設はコチラ ⇒ 岡三オンライン公式サイト

※当ブログ限定タイアップキャンペーン開催中!

ブルーイノベーション(5597)のIPO(新規上場)事業内容等

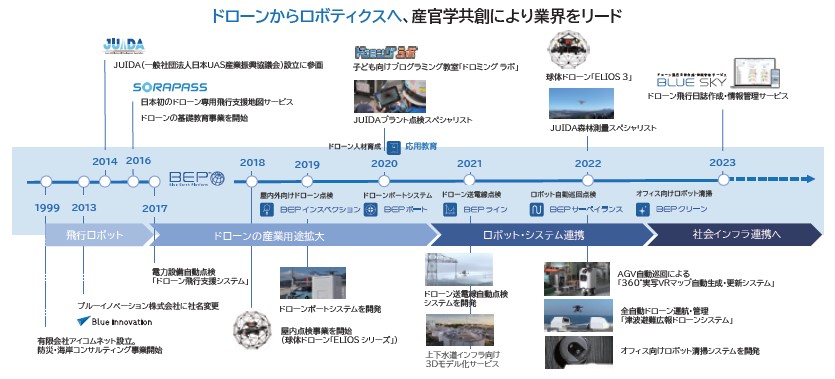

ブルーイノベーション(5597)は複数の自律移動ロボット(ドローンやAGV(Automated Guided Vehicle)など)を遠隔で制御し、統合管理するためのソフトウェアプラットフォームであるBlue Earth Platform(BEP)を基軸に、人が実施していた設備の点検、物流等の業務を、ドローンやAGVで代替して実施することにより効率化や安全化、省力化を図ることを目的としたソリューションの提供を行っています。

ドローン導入のソリューションを提供することで、業務の安全化、効率化、低コスト化の実現という価値を提供していますが、ドローンにおけるソリューション提供のみでなく、ドローンパイロットの育成に関する教育ソリューションも行っており、ドローン業界の市場拡大を目指して事業を展開し、主にドローンを基軸として、点検、教育、物流及びネクスト(新規ソリューション創造)の4つのソリューションを提供しております。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額707,000千円及び第三者割当増資の手取概算額上限142,300千円については、①ドローン等の購入費用として151,000千円(2024年12月期:54,000千円、2025年12月期:97,000千円)、②研究開発費として524,000千円(2024年12月期:248,000千円、2025年12月期:276,000千円)、③人件費として92,000千円(2024年12月期:50,000千円、2025年12月期:42,000千円)、④PRマーケティング費用として28,000千円(2025年12月期:28,000千円)、⑤借入金返済として36,000千円(2024年12月期:18,000千円、2025年12月期:18,000千円)に充当する予定であります。

なお、上記使途以外の残額は、事業拡大のための運転資金に充当する方針ですが、現時点で具体化している事項はありません。具体的な充当時期までは、安全性の高い金融商品にて運用する予定です。

(ブルーイノベーションのIPO目論見書より一部抜粋)

ブルーイノベーション(5597)のIPO初値予想主観及びIPO参加スタンス

ブルーイノベーション(5597)の市場からの吸収金額はIPO想定価格1,300円としてオーバーアロットメント含め11.1億円と規模的に東証グロース市場への上場としては10億円超えではあるもののまだ小型サイズの範囲となり、荷もたれ感を感じるほどのサイズではありません。IPO株数も公募株及び売り出し株合わせて7,462枚と多くはありません。

上述の通りブルーイノベーション(5597)の事業内容は複数のドローン・ロボットを遠隔で制御し、統合管理するためのデバイス統合プラットフォームであるBlue Earth Platform(BEP)をベースに、点検・教育・物流等のサービスを開発・提供ということで、ドローン等におけるソリューションを複数提供しており、ソフトウェアの開発・提供を中心に事業を展開しています。

Blue Earth Platform(BEP)の環境下で、顧客の要望に合わせて、ドローン等の自律移動ロボットの移動・遠隔制御・デバイスとの連携等の「動かす」こと、ドローン等の取得した情報の保存・連携・監視等の「集める」こと、ドローン等の運行管理・挙動の解析等の「管理する」ことを実現しています。

ブルーイノベーション(5597)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株が7社1,037,382株ありますが、今回のIPO(新規上場)に際する売り出しでの放出はありません。90日間のロックアップが掛かっていますが、公開価格の1.5倍となれば解除され売却可能となります。ただしベンチャーキャピタル(投資ファンド)含めた多くの既存株主の取得単価は2,200円となっているため、よほどの事情が無い限り1.5倍で売却してくる可能性は低そうです。

ドローン関連企業となると今後ますます需要が増え、将来への期待値やキラキラ感を想像してしまいますが、個人的には2018年12月に上場した自律制御システム研究所(6232)が真っ先に悪い記憶としてよみがえりました。

この自律制御システム研究所(6232)も当時はドローンベンチャーとしては初モノだったため期待されていましたが、公開規模も東証マザーズ上場で100億円超えと大型だった上に米国株安やソフトバンクショックなども重なり、公募価格3,400円に対して付いた初値は2,830円と壮大な公募割れとなり、初値売りで一撃-57,000円の損失と残念な結果となっています。

今回のブルーイノベーション(5597)の公開規模はIPO想定価格(1,300円)ベースで11.1億円と自律制御システム研究所(6232)ほどの規模はありませんが、業績はまだまだ赤字から抜け出せない状況で、依然としてIPO地合いも不透明でドローンベンチャーが宇宙ベンチャーのように赤字が許容される業態なのかどうかはわかりません。

とはいえ、一応はテーマ性のある業態で公開規模に荷もたれ感も無く、既存株主の取得単価的に売り圧力も少ないと想定すると、ひとまずの初値評価はC級評価ぐらいにはなるでしょうか。よってとりあえず現時点での管理人の個人的なこのブルーイノベーション(5597)のIPO参加スタンスは参加の方向で考えようと思います。

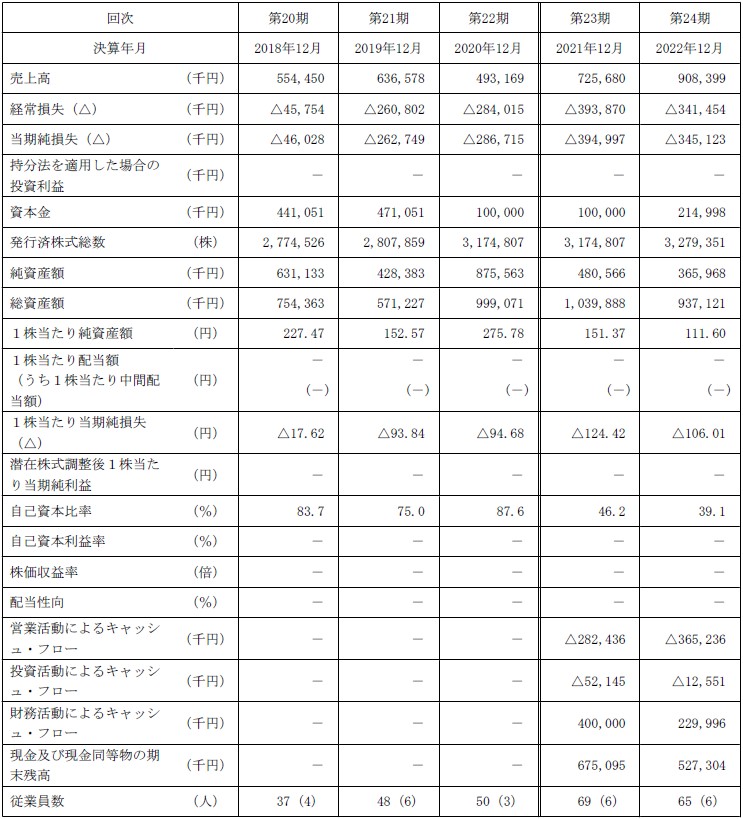

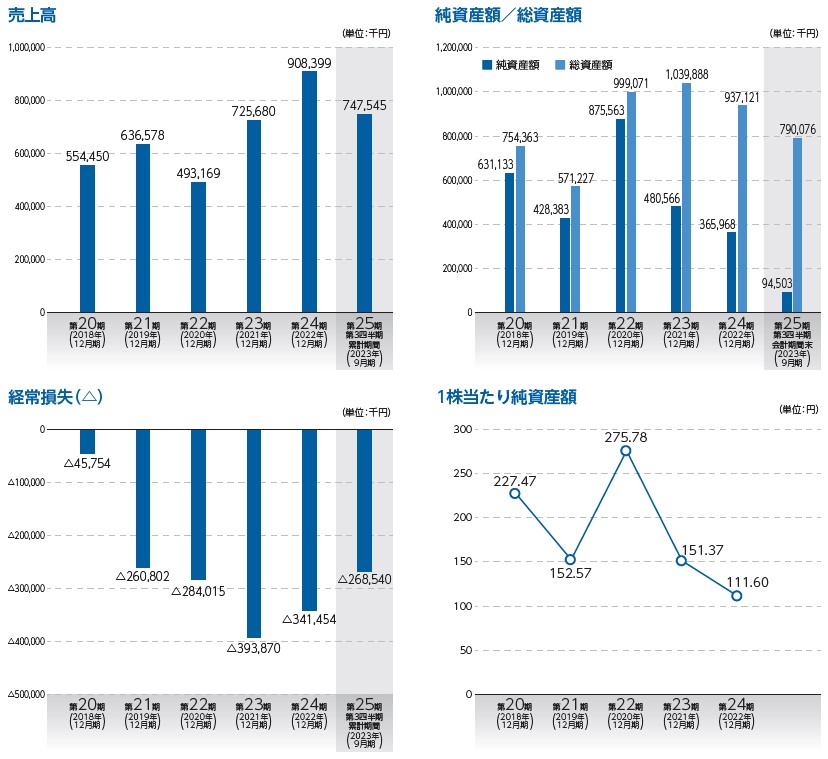

ブルーイノベーション(5597)のIPO(新規上場)業績等

ブルーイノベーション(5597)のIPO経営指標

ブルーイノベーション(5597)のIPO売上高及び経常損失

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。