ククレブ・アドバイザーズ(276A)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。本日はIPO新規上場承認発表が2社ありました。うち1社は15時39分と遅い時間の発表だったので見逃すところでした^^;

当記事はひとまずククレブ・アドバイザーズ(276A)のIPO紹介記事となりますが、もう1社のグロービング(277A)のIPO詳細についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンク致します。

ククレブ・アドバイザーズ(276A)の上場日は2024年11月28日(木)で、今のところは単独上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO申込み時の前受け金が不要のみずほ証券となっております。

ククレブ・アドバイザーズ(276A)のIPO(新規上場)情報

設立:2019年7月4日

業種:不動産業

事業の内容:AIを活用したCRE(企業不動産)に関するソリューションの提供及び不動産テックシステムの開発・販売

| 上場市場 | 東証グロース |

| コード | 276A |

| 名称 | ククレブ・アドバイザーズ |

| 公募株数 | 640,000株 |

| 売出し株数 | 570,900株 |

| オーバーアロットメント | 181,600株 |

| IPO主幹事証券 | みずほ証券 |

| IPO引受幹事証券 | 楽天証券(100%完全抽選) 水戸証券 極東証券 |

| IPO発表日 | 10月24日(木) |

| 上場日 | 11月28日(木) |

| 仮条件決定日 | 11月8日(金) |

| ブック・ビルディング期間 | 11月12日(火)~11月18日(月) |

| 公開価格決定日 | 11月19日(火) |

| IPO申し込み期間 | 11月20日(水)~11月25日(月) |

| 上場時発行済株式総数 | 4,103,637株 |

| 時価総額 | 43.0億円 |

| 吸収金額 | 14.6億円 |

| 想定価格 | 1,050円(105,000円必要) |

このIPO幹事団(シンジケート)構成ではIPO委託幹事(裏幹事)は無さそうです。

ククレブ・アドバイザーズ(276A)のIPO(新規上場)事業内容等

ククレブ・アドバイザーズ(276A)はCREソリューションに関するビジネスと不動産テックビジネスとが有機的に一体となりCRE(企業不動産)に関する事業を運営しているため、CREソリューション事業の単一セグメントではありますが、「CREソリューションビジネス」及び「不動産テックビジネス」の2つのビジネスを展開しています。

不動産テックシステムを活用したCREに関するソリューションサービスをワンストップで提供。自社開発の不動産テックシステムを自ら活用し、不動産投資、不動産売買・賃貸仲介、コンサルティング、プロジェクトマネジメント等の事業を、DX(デジタルトランスフォーメーション)化した高い案件推進力とノウハウでサポートいたします。

導入企業のCRE営業に関する業務効率向上、DX(デジタルトランスフォーメーション)に資する不動産テックシステム等の開発及びサブスクリプションサービスで、企業の業務効率の向上に資するCRE営業支援サービスの提供を通じて、DX(デジタルトランスフォーメーション)やAI(人工知能)の活用などの推進をサポートしています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

手取概算額608,240千円に第三者割当増資の手取概算額上限175,425千円と合わせた、手取概算額合計上限783,665千円については、①人件費関連の資金として487,665千円(2025年8月期に92,000千円、2026年8月期に150,000千円、2027年8月期以降に245,665千円)、②広告宣伝費として144,000千円(2025年8月期に40,000千円、2026年8月期に39,000千円、2027年8月期以降に65,000千円)、③本店移転経費として152,000千円(2026年8月期に92,000千円、2027年8月期以降に60,000千円)に充当する予定であります。

(ククレブ・アドバイザーズのIPO目論見書より一部抜粋)

ククレブ・アドバイザーズ(276A)のIPO初値予想主観及びIPO参加スタンス

ククレブ・アドバイザーズ(276A)の市場からの吸収金額はIPO想定価格1,050円としてオーバーアロットメント含め14.6億円と規模的に東証グロース市場への上場としては10億円超えではあるもののまだ小型サイズの範囲で、荷もたれ感を感じるほどの水準ではありません。IPO募集株数は公募株及び売り出し株(OA含む)合わせて1,392,500株と比較的多めにあります。

上述の通りククレブ・アドバイザーズ(276A)の事業内容はAIを活用したCRE(企業不動産)に関するソリューションの提供及び不動産テックシステムの開発・販売ということで、企業が抱えるCRE(企業不動産)に関する様々なニーズや課題に対して、不動産テックを活用した企業にとって最適なソリューションをカスタムメイドによって提案及びサービスの提供を行っています。

自社開発の不動産テックを全てのビジネスブレインとして中心に位置づけ、これまで人力に頼りがちであったあらゆる業務をデジタル化し、案件獲得に向けたリードタイムを短縮化することで、1社でも多くの企業のCRE戦略に関する課題解決へのソリューションを提供しています。

ククレブ・アドバイザーズ(276A)の株主の中にはベンチャーキャピタル(投資ファンド)の保有株は無く既存の上位株主(新株予約権者含む)には解除価格無しで180日間の任意ロックアップ及び継続所有確約の制度ロックアップが掛かっているため、上場時の余計な売り圧力はありません。

IPO市場では不人気セクターとなる不動産業となりますが、中身は倉庫や工場といった企業が事業を行うために保有(使用)しているCRE(企業不動産)の取り扱いに特化した不動産会社、かつ不動産業の中でも比較的人気が見込める不動産とテクノロジーを掛け合わせた「不動産テック」関連で、設立からおよそ5年のスピード上場と話題性もありそうです。

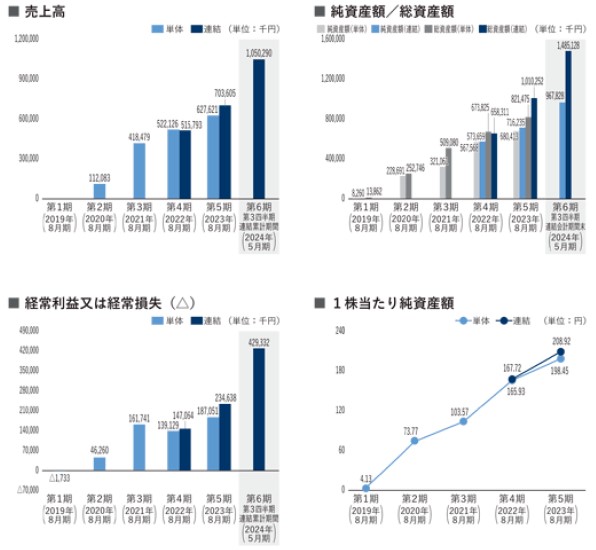

ククレブ・アドバイザーズ(276A)は公開規模に荷もたれ感は無く、業績も売上収益とも右肩上がりで順調に伸ばしています。今の低調なIPO地合いを加味してもこの内容であれば公募割れというシナリオは無さそうです。とはいえ初値高騰というシナリオも無さそうなため、ひとまずの初値評価はC級評価といったところが妥当でしょうか。

よって管理人の個人的なこのククレブ・アドバイザーズ(276A)のIPO参加スタンスは参加の方向で考えようと思いますが、IPO幹事団(シンジケート)は主幹事含め4社しかなく、うち中堅証券2社(水戸証券、極東証券)は証券口座自体を持っていないため、実質的には2社(みずほ証券、楽天証券)からのみの申し込みとなりそうです。

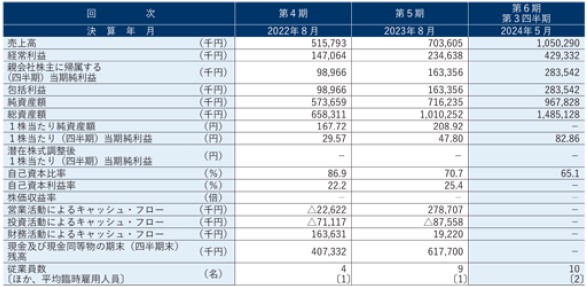

ククレブ・アドバイザーズ(276A)のIPO(新規上場)業績等

ククレブ・アドバイザーズ(276A)のIPO経営指標

ククレブ・アドバイザーズ(276A)のIPO売上高及び経常損益

IPO歴17年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。