セルム(7367)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。今のところ東証にしては珍しく多くも少なくもなく、適度にちょうど良い感じで出して来てくれていますね。IPO愛好家兼IPOブロガーとしてはこれぐらいのペースがありがたいです^^;

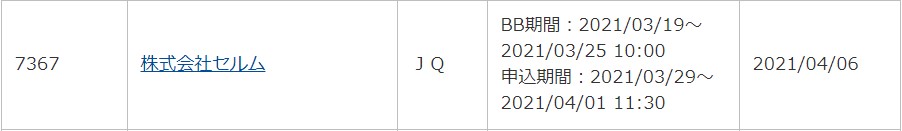

セルム(7367)の上場日は4月6日(火)で今のところは単独上場、上場市場はIPO市場では可もなく不可もなくのJASDAQスタンダード市場への上場で、IPO主幹事はIPO申し込み時の前受け金が不要の野村證券となっております。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

セルム(7367)のIPO(新規上場)情報

設立:2016年8月26日(実質上:1995年12月22日)

業種:サービス業

事業の内容:人材開発・組織開発事業

| 上場市場 | JASDAQスタンダード |

| コード | 7367 |

| 名称 | セルム |

| 公募株数 | 1,185,000株 |

| 売出し株数 | 650,000株 |

| オーバーアロットメント | 275,200株 |

| IPO主幹事証券 | 野村證券(前受け金不要) |

| IPO引受幹事証券 | みずほ証券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 SBI証券 エース証券 松井証券(前受け金不要) 楽天証券(100%完全抽選) 三菱UFJ eスマート証券(委託幹事) |

| IPO発表日 | 3月2日(火) |

| 上場日 | 4月6日(火) |

| 仮条件決定日 | 3月17日(水) |

| ブック・ビルディング期間 | 3月19日(金)~3月25日(木) |

| 公開価格決定日 | 3月26日(金) |

| IPO申し込み期間 | 3月29日(月)~4月1日(木) |

| 時価総額 | 57.9億円 |

| 吸収金額 | 19.6億円 |

| 想定価格 | 930円(93,000円必要) |

そして上記をご覧の通りこのセルム(7367)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券が入っているため、グループ会社となる三菱UFJ eスマート証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

当ブログ限定タイアップキャンペーン開催中!

セルム(7367)のIPO(新規上場)事業内容等

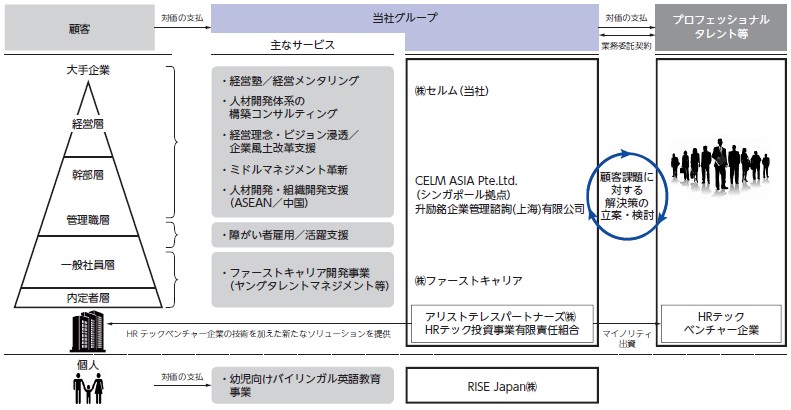

セルム(7367)はグループ会社で株式会社セルム及び連結子会社6社の計7社により構成されており、顧客企業における人と組織に関わるコンサルティングや人材の育成と開発を支援する「人材開発・組織開発事業」と「その他事業」の2事業を運営しております。

主なサービスとしては、①次期経営幹部人材を発掘し・育成する「経営塾」、②現役員陣等への経営メンタリング(現役員、並びに次期役員候補者を対象とした外部のプロフェッショナルタレントによるマンツーマンOJT)、③ミドルマネジメント革新、④人材開発体系の構築コンサルティング、⑤経営理念・ビジョン浸透/企業風土改革支援、⑥ASEAN・中国における人材開発・組織開発支援、⑦ファーストキャリア開発事業(内定期間から入社5年目までの体系的な人材開発と人材育成マインドの高い職場風土醸成)、⑧障がい者の雇用・活躍支援等があります。

セルムグループの顧客企業の人材開発・組織開発の投資対効果をより向上させるため、国内外のHRテックベンチャー企業(HRテック:人事領域でのテクノロジー活用)への投資と成長支援を行っています。

【手取金の使途】

手取概算額1,004百万円については第三者割当増資の手取概算額上限235百万円と合わせて、人材開発・組織開発事業の拡大に向けた運転資金に活用したいと考えております。具体的には、運転資金として①業務効率化とセキュリティ強化の充実を図ることを目的とした基幹システムへの投資、②中長期成長に向けた人材確保のため採用費及び人件費、③販売促進及び新規事業開発に向けたマーケティング活動に対する支出、④プロフェッショナルタレント(注:専門分野において経験を有し、独立して事業を行っている個人及び、人材開発サービスを提供している企業)への報酬の支払いを含む運転資金に充当します。

また、残額につきましては、新規事業開発のための運転資金に充当する方針でありますが、具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針です。

(セルムのIPO目論見書より一部抜粋)

セルム(7367)のIPO初値予想主観及びIPO参加スタンス

セルム(7367)の市場からの吸収金額はIPO想定価格930円としてオーバーアロットメント含め19.6億円と規模的にJASDAQスタンダード市場への上場としては小型から中型サイズとなり、若干荷もたれ感を感じる水準となります。IPO株数は公募株及び売り出し株合わせて18,350枚と多めです。

上述の通りセルム(7367)の事業内容は人材開発に関わるコンサル系企業となります。時価総額は60億円弱で一見すると設立は新しいが実質は古いという、いかにも東証二部までは届かないJASDAQスタンダード上場っぽい雰囲気の銘柄です。

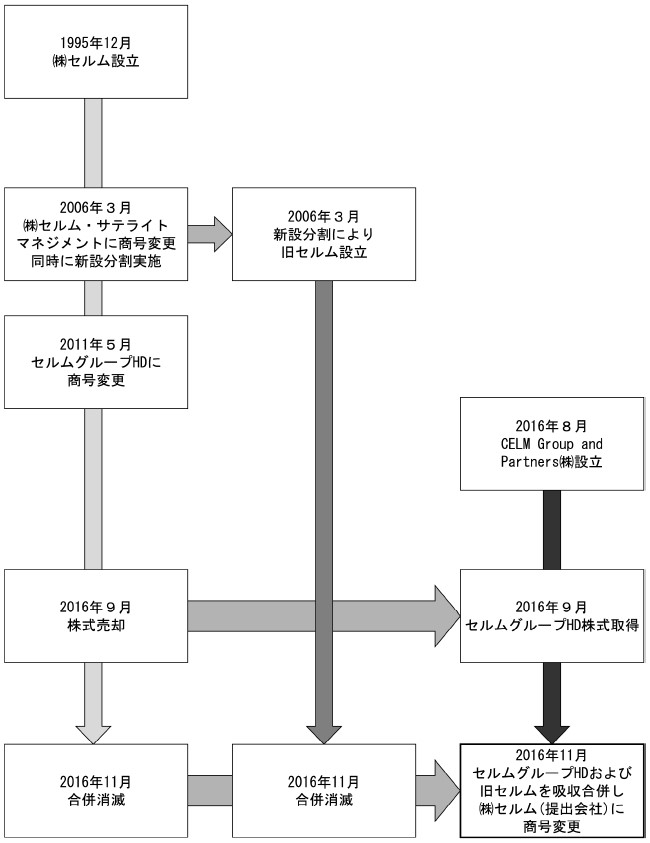

1995年12月に株式会社セルムを設立。その後セルムグループホールディングス及び旧セルムの経営陣によるMBO(マネジメント・バイ・アウト)の受け皿会社としてCELM Group and Partners株式会社の商号で設立。2016年11月にCELM Group and Partners株式会社から株式会社セルムとして事業持株会社に変更。ということで結局社名は元通り^^;

セルム(7367)の株主の中にベンチャーキャピタルの保有株はなく、既存の上位株主の中は解除価格無しで90日間のロックアップが掛かっているため、上場時の余計な売り圧力はありません。

パッと見た感じ特に人気化する要素は見つかりませんでしたが、好調なIPO地合いが続いていれば無難にスタートすることになりそうです。第一印象としての初値評価は公募割れすることもなく、かといって初値高騰することもないということでC級評価といったところでしょうか。

いずれにしても今のIPO市場はイケイケムードなので、このセルム(7367)も普通に参加しても良さそうな気がします。と偉そうに言うもののIPO主幹事は野村證券です。IPO当選は狭き門となる上、まだ公式発表はありませんが、単価が1,000円未満となるため、おそらく200株1セット配分となるでしょうかね。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

<追記>

やはり三菱UFJ eスマート証券がこのセルム(7367)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

セルム(7367)のIPO取り扱い決定(三菱UFJ eスマート証券)

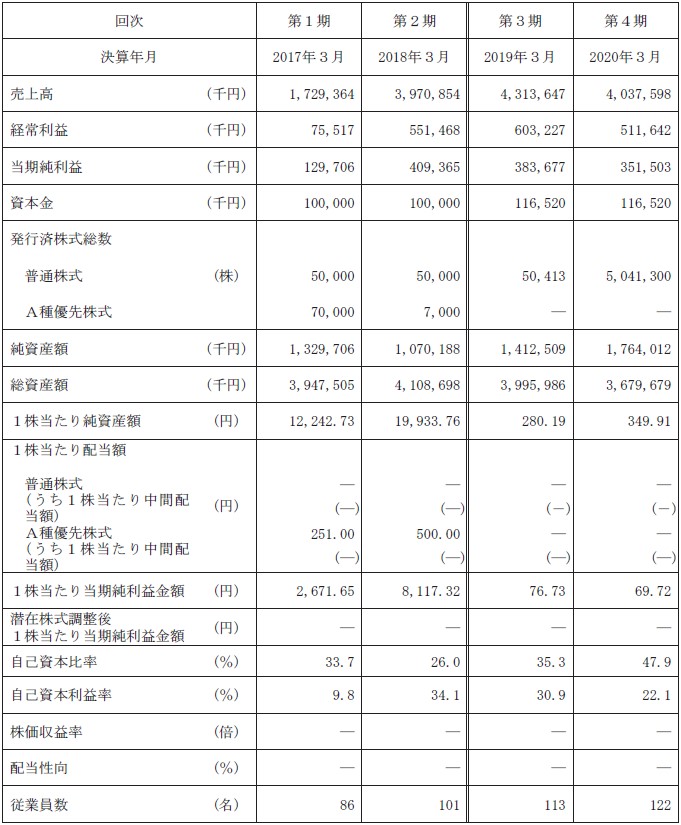

セルム(7367)のIPO(新規上場)業績等

セルム(7367)のIPO経営指標

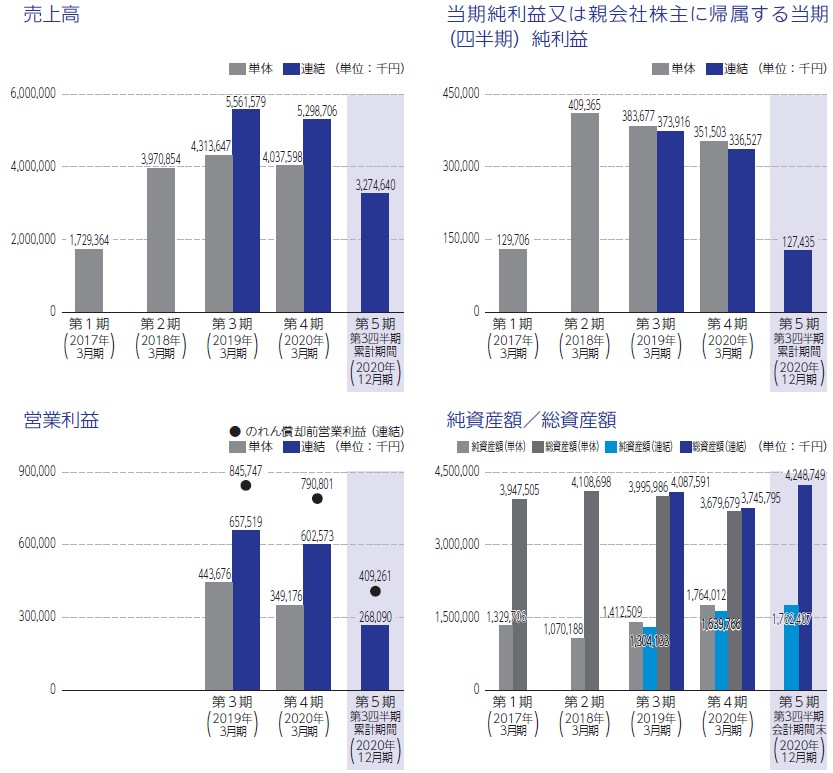

セルム(7367)のIPO売上高及び営業利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。