ispace(9348)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日(3月8日)はIPO新規上場承認発表が2社ありました。かねてより上場観測のあった宇宙関連ベンチャー企業で「ispace」と書いて「アイスペース」と読みます。

当記事はひとまずispace(9348)のIPO詳細記事となり、もう1社のトライアルホールディングス(5882)についてはまた後ほど別記事にてご紹介させて頂きたいと思います。記事が出来上がりましたら上記社名テキスト部にもリンクさせて頂きます。

ispace(9348)の上場日は2023年4月12日(水)で、トライアルホールディングス(5882)と2社同日上場、上場市場はIPO市場では人気の高い東証グロース市場への上場で、IPO主幹事はIPO愛好家人気の高いSMBC日興証券となっております。

詳細や口座開設はコチラ ⇒ SMBC日興証券公式サイト

口座開設後3カ月間はブロンズステージでIPO当選確率アップ!

ispace(9348)のIPO(新規上場)情報

設立:2010年9月1日

業種:サービス業

事業の内容:月への物資輸送サービスをはじめとした月面開発事業

| 上場市場 | 東証グロース |

| コード | 9348 |

| 名称 | ispace |

| 公募株数 | 24,699,700株 (国内募集株式数:19,935,200株) (海外募集株式数:4,764,500株) |

| 売出し株数 | 0株 |

| オーバーアロットメント | 1,242,900株 |

| IPO主幹事証券 | SMBC日興証券 |

| IPO引受幹事証券 | SBI証券 マネックス証券(100%完全抽選) 松井証券(前受け金不要) アイザワ証券 あかつき証券 |

| IPO発表日 | 3月8日(水) |

| 上場日 | 4月12日(水) |

| 仮条件決定日 | 3月27日(月) |

| ブック・ビルディング期間 | 3月28日(火)~3月31日(金) |

| 公開価格決定日 | 4月3日(月) |

| IPO申し込み期間 | 4月4日(火)~4月7日(金) |

| 上場時発行済株式総数 | 78,600,820株 |

| 時価総額 | 191.7億円 |

| 吸収金額 | 63.2億円 |

| 想定価格 | 244円(24,400円必要) |

公募株24,699,700株については国内及び海外(米国、欧州及びアジアを中心とする海外市場)で販売される予定となっており、国内募集株式数19,935,200株及び海外募集株式数4,764,500株を目処に行われる予定ですが、最終的な内訳は需要状況等を勘案の上、公開価格決定日2023年4月3日(月)に決定される予定となっております。

このIPO幹事団(シンジケート)構成ではIPO委託幹事(裏幹事)は無さそうです。

ispace(9348)のIPO(新規上場)事業内容等

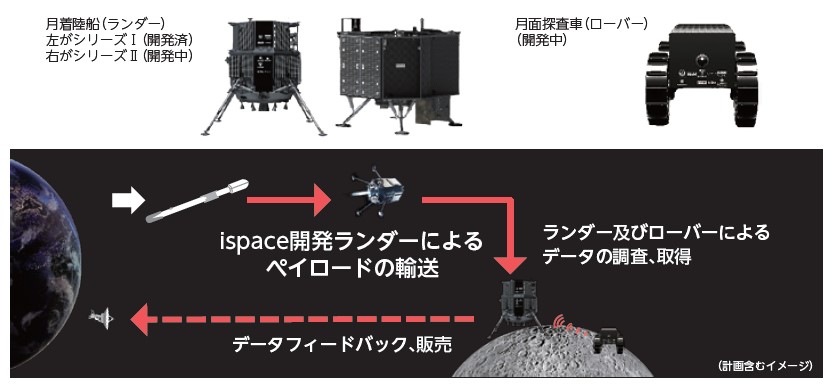

ispace(9348)はグループ会社で、株式会社ispace及び連結子会社であるispace EUROPE S.A.(ルクセンブルク大公国)、ispace technologies U.S., inc.(米国)、株式会社ispace Japan(日本)の計4社で構成されており、自社開発中のランダー及びローバーを用いて、「ペイロードサービス」「データサービス」「パートナーシップサービス」を提供しています。

月に輸送する物資である顧客の荷物(ペイロード)を当社グループのランダーやローバーに搭載し、月まで輸送するサービスを提供します。ロケットの打上げから月面へのペイロードの輸送は勿論のこと、打上げの約1~2年前頃を目途に開始される、顧客のペイロードをランダー及びローバーに搭載するための技術的なアドバイスと調整、更には月面到着後の実験や、これらに関連するデータ通信等に係るサービスの提供まで含まれます。

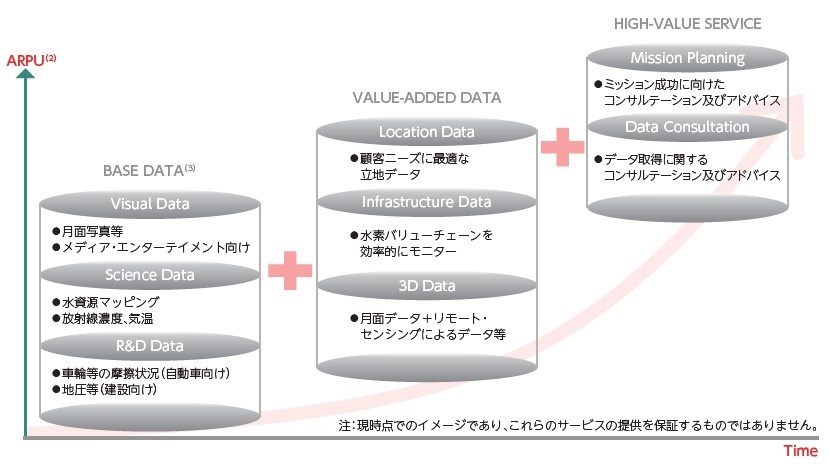

売上計上の開始には至っていませんが、将来的にデータサービスを主要サービスの1つとして提供する予定となっており、顧客自身がペイロードを準備の上、当社に輸送を委託し、月面や月周回軌道から地球へ試験データをフィードバックする当社のペイロードサービスを活用した直接的なデータ収集に加えて、顧客が当社のペイロードを利用してデータ収集を行い、地球へその結果をデータとして送り返し、解析の上、次なるR&Dへ活用したいというニーズが確認されています。

当社グループの活動を、コンテンツとして利用する権利や広告媒体上でのロゴマークの露出、データ利用権等をパッケージとして販売し、技術開発や事業開発で協業を行うパートナーシップ・プログラムの提供を行っています。

※上記動画再生時は音が出ますので音量にご注意下さい。

【手取金の使途】

国内募集における手取概算額3,996,053千円及び第三者割当増資の差引手取概算額上限278,029千円に、海外募集における差引手取概算額954,534千円を併せた、差引手取概算額合計上限5,228,617千円については、運転資金として2,920,000千円、連結子会社への投融資として2,300,000千円を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

(ispaceのIPO目論見書より一部抜粋)

ispace(9348)のIPO初値予想主観及びIPO参加スタンス

ispace(9348)の市場からの吸収金額はIPO想定価格244円としてオーバーアロットメント含め63.2億円と規模的に東証グロース市場への上場としては大型サイズとなり、荷もたれ感のある水準となります。IPO株数は売り出し株無しの公募株のみで246,997枚と多めにあります。グローバルオファリングとなりますが、国内199,352枚、海外47,645枚と国内分が手厚くなっています。

上述の通りispace(9348)の事業内容は月への物資輸送サービスをはじめとした月面開発事業ということで、月面開発の事業化に取り組んでいる次世代の民間宇宙企業で、月への輸送サービスを提供することを目的とした小型のランダー(月着陸船)や月探査用のローバー(月面探査車)などを開発しています。

※上記動画再生時は音が出ますので音量にご注意下さい。

ispace(9348)の株主の中にはベンチャーキャピタルや投資ファンドの保有株が大量(多過ぎて詳細未確認)にありますが、多くは180日間の任意ロックアップ及び6カ月間継続所有確約の制度ロックアップ対象になっているため、上場時の大きな売り圧力はありません。

国内募集株式のうちの一部(40.0億円に相当する株式数を上限)を企業価値向上に資する目的及びエンターテインメントと宇宙コンテンツの領域を中心とした中長期的な協業に取り組むため指定販売先5社に売付け(親引け)する予定となっています。

今回のIPO(新規上場)に際する売り出しは無く、公開規模はIPO想定価格(244円)ベースで63.2億円と、正式なグローバルオファリングで海外販売があり、国内分が手厚くなっているため国内だけで51.6億円となるものの、予定通り上記売付け(親引け)が行われた場合は11.6億円まで縮小され、IPO株の取得は困難となりそうです。

株価もかなりの低単価設定となっており、このIPO想定価格244円という株価は前回調達時(新株予約権)の株価1,204円から79.7%安で、いわゆるダウンラウンド上場となります。

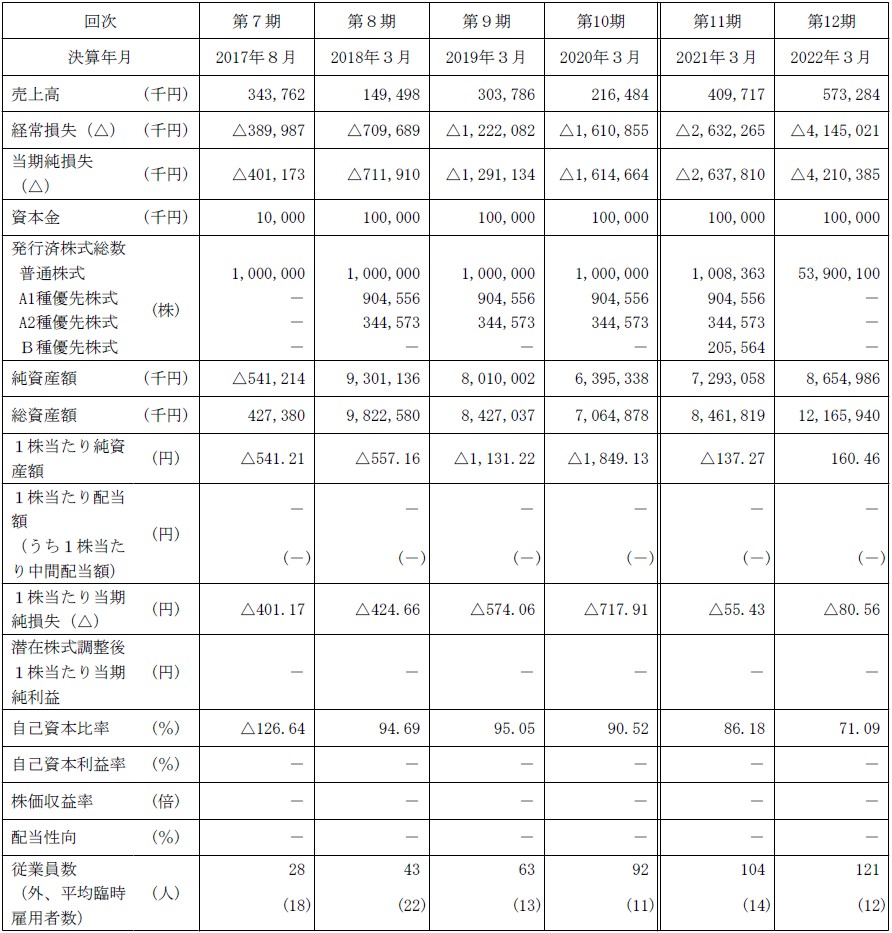

業績は絶賛赤字拡大中ですが、業態的には仕方のないところかもしれません。H3ロケット打ち上げ失敗の翌日にIPO発表されるとはなんとも因果なモノですが、それでも宇宙開発ベンチャー企業のIPO(新規上場)は国内では初モノとなり、宇宙関連企業としては知名度もあることから注目度は極めて高くなりそうです。

IPO市場で初モノとなればこれはもう「お祭りIPO」という位置付けとなり、需給主導で初値は持ち上げられることが予想されることから、初値評価はA級評価で問題無いと考えます。よって現時点での管理人の個人的なこのispace(9348)のIPO参加スタンスは全力申し込みで行く予定で考えています。ただ低単価となるため初値が高騰したとしても単元株であれば利益は少ないかもしれませんね。

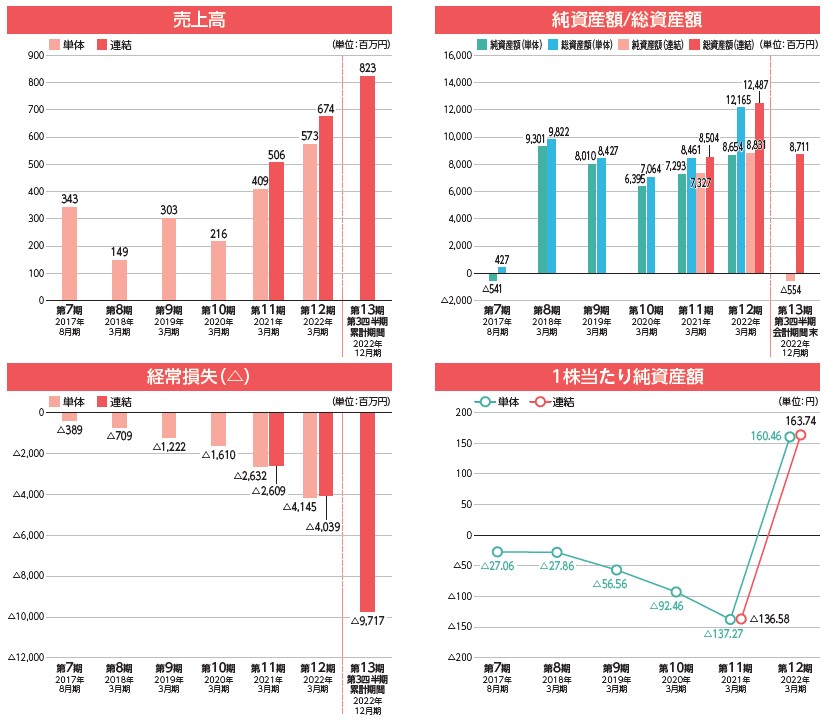

ispace(9348)のIPO(新規上場)業績等

ispace(9348)のIPO経営指標

ispace(9348)のIPO売上高及び経常損失

IPO歴15年以上の管理人のIPO当選実績を基にランキング形式でIPO投資にオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記IPOゲッター公式LINEでしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。もちろん1対1のチャットも可能ですよ。