JMDC(4483)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった3社のうちの1社です。すでにランサーズ(4484)のIPO記事は以下の通りアップしていますが、残りの1社JTOWER(4485)についてはまた後ほど別記事でご紹介させて頂きます。

ランサーズ(4484)がIPO(新規上場)承認発表されましたので、事業内容や考察および初値予想などに関する詳細をご紹介させて頂きます。昨日IPO新規上場承認発表のあった3社のうちの1社です。残りのJMDC(4483)とJ …

JMDC(4483)の上場日は12月16日(月)でベース(4481)とランサーズ(4484)と3社同日上場、上場市場はIPO市場では人気の高い東証マザーズ市場への上場で、IPO主幹事は野村證券となっております。ちなみにこの野村證券はIPO申し込み時の前受け金が不要なのでIPO愛好家にはありがたい証券会社です。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

JMDC(4483)のIPO(新規上場)情報

設立:2013年5月7日(実質上:2002年1月31日)

業種:情報・通信業

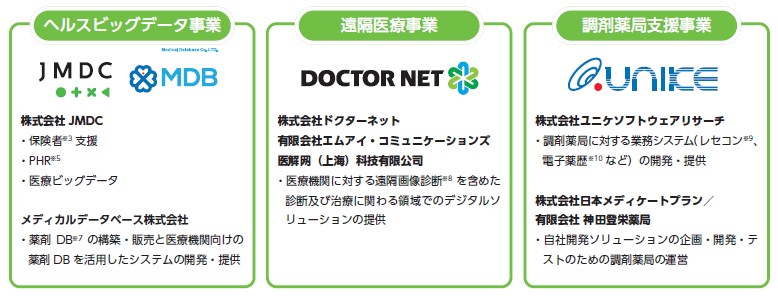

事業の内容:医療データベースの構築と提供、PHR等の健康増進サービス、画像診断等の遠隔医療、調剤薬局へのデジタルソリューションの提供

| 上場市場 | 東証マザーズ |

| コード | 4483 |

| 名称 | JMDC |

| 公募株数 | 2,000,000株 |

| 売出し株数 | 3,100,000株 |

| オーバーアロットメント | 765,000株 |

| IPO主幹事証券 | 野村證券(前受け金不要) |

| IPO引受幹事証券 | みずほ証券 SMBC日興証券 三菱UFJモルガン・スタンレー証券 SBI証券 マネックス証券(100%完全抽選) 三菱UFJ eスマート証券(委託幹事) |

| 上場日 | 12月16日 |

| 仮条件決定日 | 11月29日 |

| ブック・ビルディング期間 | 12月2日~12月5日 |

| 公開価格決定日 | 12月6日 |

| IPO申し込み期間 | 12月9日~12月12日 |

| 吸収金額 | 163.0億円 |

| 想定価格 | 2,780円(278,000円必要) |

売り出し株3,100,000株の一部は欧州及びアジアを中心とする海外市場の海外投資家に対しても販売される予定となっています。現時点での海外への販売数量は未定(半数未満)で最終的な内訳は公開価格決定日となる12月6日(金)に決定する予定となっております。

そして上記をご覧の通りこのJMDC(4483)のIPO幹事団(シンジケート)の中には三菱UFJモルガン・スタンレー証券も入っているため、三菱UFJ eスマート証券のIPO幹事入りも期待できそうです。

詳細や口座開設はコチラ ⇒ 三菱UFJ eスマート証券公式サイト

JMDC(4483)のIPO(新規上場)事業内容等

JMDC(4483)は保険者支援サービスとして健康保険組合に対して紙・画像レセプトを含めたレセプトデータ、健診データ、台帳データ等をデータベース化した上で、保健事業においてデータを活用してPDCAに活用することを支援し、保険者支援サービスを提供している健康保険組合に対して、自社開発の健康情報プラットフォーム 「PepUp(ペップアップ)」による個人向け健康ポータルサイトを運営しております。また保険者支援の中で健康保険組合より二次利用許諾を得て受領したレセプトデータ及び健診データの匿名加工データから、600万人規模の医療ビッグデータを構築し、製薬企業、研究機関、生損保企業等への提供も行っています。

【手取金の使途】

手取概算額5,134百万円については、当社における設備資金としてのシステム投資、連結子会社における設備資金としての投融資に充当する予定であります。また、残額につきましては運転資金としての人件費に充当する予定であります。

(JMDCのIPO目論見書より一部抜粋)

JMDC(4483)のIPO初値予想主観及びIPO参加スタンス

JMDC(4483)の市場からの吸収金額はIPO想定価格2,780円としてオーバーアロットメント含め163.0億円と規模的に東証マザーズ市場への上場としてはまたしても大型で荷もたれ感を感じるサイズとなります。

売り出し株(310万株)放出元は東証一部上場のノーリツ鋼機(7744)で持株の15%相当分を売り出します。事実上このノーリツ鋼機(7744)が筆頭株主となるためJMDC(4483)は子会社となることからIPO市場では敬遠されやすい親子上場となります。

株主の中にはベンチャーキャピタルの保有株は無く、既存株主には解除価格無しで90日間のロックアップが掛かっているため上場時の大きな売り圧力はありません。

業績は黒字で堅調に推移しており、業種を端的に表すと「ビックデータを使用した医療系IT企業」と魅力を感じるIPOとなるものの、やはり公開規模が東証マザーズ上場で163.0億円であることや親子上場であること、そして最大のネックは年末のIPOラッシュという過密スケジュールの中の3社同日上場になることでしょうか。IPO想定価格ベースですが3社合わせて250億円超えとなります。

それでも業績は黒字で事業内容はテーマ性が高く、将来性もある業態なので堅調発進しそうというのが個人的な第一印象です。とりあえずJMDC(4483)のIPO参加スタンスはいつも通り大型IPOは大手初値予想会社の第一弾初値予想の見解及び海外投資家の人気度合いを見てからの決定とさせて頂きます。

IPO株数は公募株及び売り出し株合わせて51,000枚と多くありますが、IPO主幹事が野村證券ということになるため配分は渋いかもしれませんが。

詳細や口座開設はコチラ ⇒ 野村證券公式サイト

<追記>

やはり三菱UFJ eスマート証券がこのJMDC(4483)のIPO裏幹事(委託幹事)になると公式サイトで正式に発表がありました。

JMDC(4483)のIPO取り扱い決定(三菱UFJ eスマート証券)

三菱UFJ eスマート証券” width=”723″ height=”108″ class=”frame alignnone wp-image-71062 size-full” />

三菱UFJ eスマート証券” width=”723″ height=”108″ class=”frame alignnone wp-image-71062 size-full” />

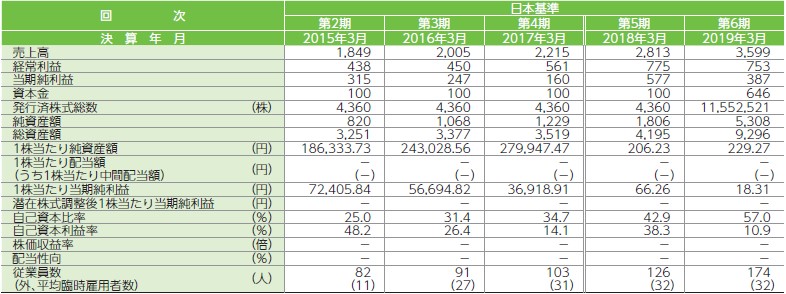

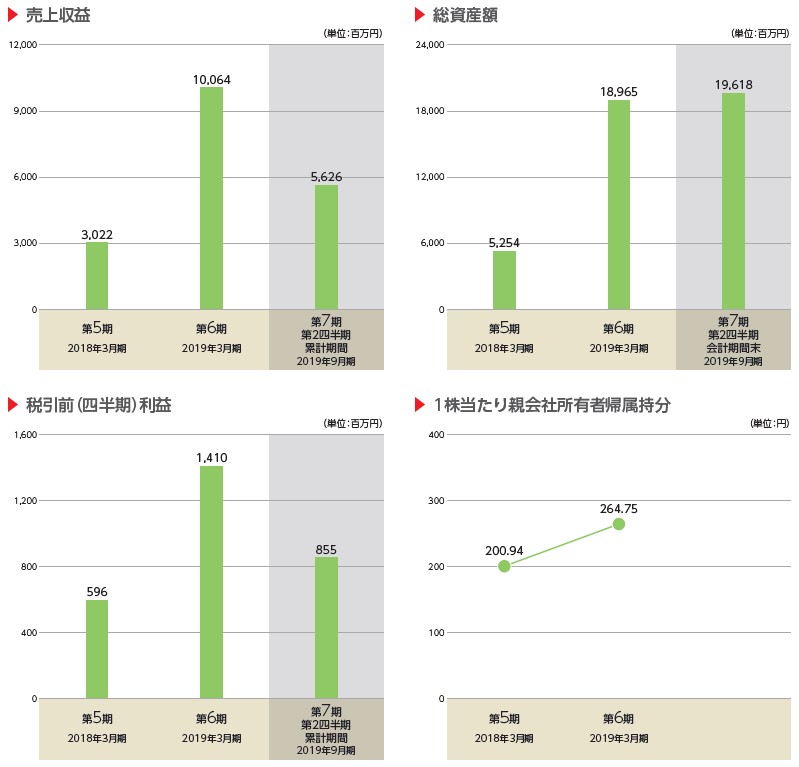

JMDC(4483)のIPO(新規上場)業績等

JMDC(4483)のIPO経営指標

JMDC(4483)のIPO売上高及び経常利益

IPO歴10年以上の管理人のIPO当選実績を基にランキング形式でIPOにオススメの証券会社をご紹介させて頂いております。

⇒ IPO投資用オススメ証券会社ランキング

IPO情報はもちろん、下記LINE@でしか語れないマル秘情報も配信頻度は多くありませんがたまに配信しています。2019年末に有料級の情報を配信する計画もあります。もちろん1対1のチャットも可能ですよ。

![]()